라임 비중 줄이라는 내부 지침에

OEM 펀드 만들어 편법 지원

KB 직원들, 라임 우회 지원

자문비 등 각종 수수료 받아

라임 새턴펀드 투자자도 사기 피해

檢 수사결과 따라 라임 새국면

PBS 약점 파고든 KB증권

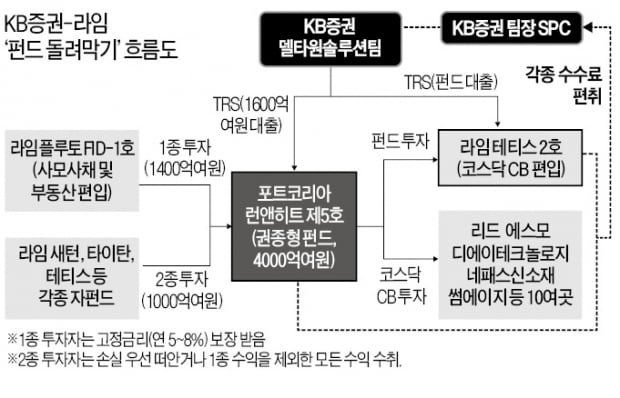

1조6000억원대 피해를 일으킨 라임자산운용은 펀드 레버리지(대출)를 적극 활용했다. 해외 무역금융펀드에 투자한 라임 플루토 TF-1호는 신한금융투자, 국내 코스닥 전환사채(CB)에 투자한 라임 테티스2호는 KB증권을 각각 활용했다. 이 같은 라임 무역금융펀드 사기 혐의는 이미 드러나 있다. 이 펀드를 기획한 신한금투의 임모 전 프라임브로커(PBS)본부장은 펀드 부실을 숨기고 계속 판매한 혐의 등으로 1심에서 징역 8년을 선고받았다.라임 펀드와 같은 헤지펀드에 자금을 지원하는 건 PBS 부서 업무다. 운용사가 펀드 자산을 맡기면 이를 담보로 몇 배 자금을 빌려준다. 이 같은 일종의 펀드 레버리지를 총수익스와프(TRS) 계약이라고 한다. 하지만 라임 펀드가 주로 투자한 코스닥 전환사채(CB)는 PBS에서 담보로 인정해 주지 않았다. 비유동성 자산인 데다 리스크(위험)가 크기 때문이다. KB증권에서 장외파생을 담당하는 델타원솔루션팀은 이런 틈새시장을 파고들었다.

돌려막기 지원 위한 추가 대출

KB증권은 라임 펀드가 부실 기업의 CB를 매입할 때 펀드자금의 300%까지 대줬다. 100억원의 펀드를 맡기면 300억원을 빌려주는 식이다. 한때 KB증권 델타원솔루션팀의 라임 펀드 유동성 공급 규모는 1조원에 가까울 정도로 커졌다.하지만 KB증권 내부 리스크 관리 차원에서 라임 비중을 대거 줄이라는 지적이 떨어졌다. 실행되면 라임 펀드는 전체가 무너질 수 있는 지침이었다. 기형적인 모자(母子) 펀드 형태로 폰지(다단계 금융사기) 구조를 쌓고 있었는데 KB증권이 레버리지를 회수하면 투자자들이 한꺼번에 이탈하는 것과 마찬가지였다. 코스닥 CB를 시장에서 팔기도 어려웠다. 최대한 빚을 내서 아파트를 샀는데 은행에서 갑자기 주택담보대출을 갚으라고 통보하는 것과 같은 얘기다. KB증권 델타원솔루션팀도 라임 비중을 줄이면 수입이 줄어드는 게 고민이었다.

김모 델타원솔루션팀장과 이종필 전 라임운용 부사장은 변종 거래를 고안했다. 포트코리아자산운용을 라임 펀드의 중간에 끼워넣는 식이었다. ‘라임 플루토 및 새턴 등→포트코리아 런앤히트→라임 테티스2호’로 이어지는 일종의 자전거래다. KB증권은 라임 펀드에 대한 자금을 회수하면서 포트코리아 펀드에 지원했다. 표면적으로만 바뀌었을 뿐 실질적으로는 KB증권의 지원이 계속 이어진 셈이다.

투자자 기만하는 설계

포트코리아 런앤히트 펀드는 투자자(수익권자)를 1종과 2종으로 나눴다. 1종 투자자에겐 연 5~8% 고정금리를 보장했다. 2종 투자자에겐 손실이 나면 떠안는 대신 1종 수익을 제외한 모든 수익을 가져갈 수 있도록 했다. 1종 투자자는 사모사채 및 부동산에 주로 투자하는 라임 플루토 FI D-1호였다. 2종 투자자는 라임 새턴, 타이탄 등 시리즈 펀드였다. 대표적인 게 포트코리아 런앤히트 5호 펀드다. 서울남부지검은 포트코리아 런앤히트 펀드의 2종에 투자된 라임 펀드들이 사기 피해를 봤다고 판단하고 있다. 2종 투자에 활용된 펀드 규모는 1000억원에 이른다. 포트코리아 런앤히트 5호 펀드는 라임 테티스 2호와 함께 이 펀드가 보유했던 CB를 대거 사왔다. 리드 에스모 네패스신소재 등이 대표적이다. 거래가 쉽지 않은 CB였다.남부지검은 KB증권이 포트코리아 런앤히트 5호 1종에 비해 2종 수익권을 구조적으로 불리하게 설계하고 이를 은닉, 기망해 투자자금을 편취했다고 보고 있다.

KB증권 델타원솔루션은 이같은 펀드 구조를 선진 금융기법이라고 주장하고 있다. 하지만 이들이 그 대가로 투자자들이 인지하지 못하는 수수료를 챙긴 것으로 드러났다. 김 팀장은 부인 명의로 법인을 세워 각종 수수료를 받았다. KB증권 WM의 일부 담당자도 델타원솔루션 자문 수수료 등을 받은 것으로 알려졌다.

KB증권 관계자는 “라임 관련 거래는 증권사의 통상적인 업무로 운용사 지시에 따른 것일 뿐”이라며 “WM 관련 수수료 부문은 자문에 대한 정당한 대가로 알고 있다”고 말했다.

조진형 기자 u2@hankyung.com

![[단독] KB증권도 라임사기 연루…'펀드 돌려막기' 지원 의혹](https://img.hankyung.com/photo/202011/01.24305743.3.jpg)