함께 개발후 자본 차익 얻으면

증여세 최대 80% 아껴

자산가들 30억원대 빌딩 관심

임대수익보다 가격상승 노려

아파트 규제 피할 대안투자 매력

꼬꼬마빌딩에 몰리는 돈

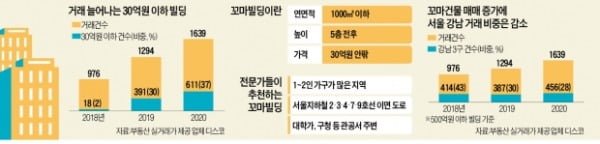

꼬마빌딩 중에서도 30억원 안팎의 이른바 꼬꼬마빌딩에 돈이 몰리고 있는 것으로 나타났다. 2018년 500억원 이하 빌딩 거래 중 1.8%에 불과하던 30억원 이하 비중은 올해 37.3%까지 치솟았다. 빌딩 투자가 대중화한 셈이다. 서울 구청 및 대학가 이면도로, 먹자골목 인근의 꼬꼬마빌딩은 다주택자가 ‘강남 집 한 채’를 매각한 돈으로 접근할 수 있는 수준이다.

30억원 이하 빌딩은 3층 안팎의 저층 상가주택과 근린생활시설 등이 대부분이다. 투자 가치가 높지 않다고 여겨져 몇 년 전까지만 해도 거래량이 많지 않았지만, 지난해부터 수요가 폭증했다. 디스코에 따르면 2018년 30억원 이하 빌딩 거래가 없었던 서울 마포구와 관악구에서는 올해 9월까지 각각 45건, 27건이 거래됐다. 구로구 거래량도 같은 기간 1건에서 25건으로 늘었다.

가족 공동 개발로 증여세 절세도

꼬꼬마빌딩에 돈이 몰리는 건 임대수익보다 가격 상승을 노린 수요라는 분석이다. 서울 500억원 이하 건물의 ‘캡레이트(자본환원율=부동산 가격을 순수익으로 나눈 비율)’는 최근 연 3%가량으로 내려왔다. 100억원짜리 건물을 사면 한 해에 3억원 정도를 손에 쥘 수 있다는 얘기다. 5%에 달하던 4~5년 전에 비하면 크게 줄어들었다. 2~3년 전 서울 초대형 오피스빌딩의 수익률에 불과하다.연 3%대 캡레이트는 임대 수익만 생각해서는 매력이 크지 않다는 의미다. 그럼에도 돈이 몰리는 이유는 가격 상승을 기대할 수 있기 때문이란 게 업계의 분석이다. 올 들어 서울 꼬마빌딩의 가격은 10~20% 이상 올랐다. 임차인을 병원, 커피 프랜차이즈 등으로 채운 건물은 수억원 오른 사례가 많고, 호가를 확인한 뒤 매물을 거둬들이는 현상이 늘어났다.

최근 유행하는 방식은 가족 간 공동 개발이다. 재건축, 리모델링을 통해 건물 가치를 끌어올리는 ‘증여형 밸류애드’ 투자가 시장을 이끌고 있다. 한 은행 프라이빗뱅커(PB)는 “자녀에게 일정 현금 증여를 한 뒤 꼬마빌딩을 매입하고, 리모델링을 통해 시세차익을 함께 누리는 방법이 주목받고 있다”고 했다. 개발된 건물을 증여하는 것보다 공동으로 개발해 함께 자본차익을 얻게 하면 증여세를 적게는 50%, 많게는 70~80%까지 줄일 수 있다는 설명이다. 전반적 세 부담이 주택에 비해 덜한 편이다. 아직 공시가격 반영률이 낮기 때문이다.

은행들은 꼬마빌딩 투자자에게 담보인정비율(LTV)을 최고 60~70% 적용해 대출을 내준다. 법인은 매입가의 80%까지 대출받는 것도 가능하다. 은행 대출이 쉽지 않은 리모델링 투자를 할 땐 지역 신협과 새마을금고 등을 이용해 자금을 융통할 수도 있다. 다만 임대업이자상환비율(RTI) 규제를 적용받는다. 임대소득이 최소 이자비용의 1.5배를 넘어야 한다.

너무 올랐다 vs 더 오른다

전문가들은 꼬마빌딩 투자가 아파트 규제를 피할 ‘대안 투자’가 될 수 있다면서도 ‘주의’를 당부했다. 꼬마빌딩을 직접 매수하는 건 부동산펀드, 리츠(REITs·부동산투자회사) 등을 통한 간접투자에 비해 난도가 훨씬 높다.매물을 보는 눈이 필요할 뿐만 아니라 용적률 건폐율 주차장법 도로법 등의 부동산 관련 법규에 대한 기본적 사항도 숙지해야 한다. 이에 대해서는 은행과 부동산신탁사 등의 컨설팅 서비스를 이용할 수 있게 되면서 부담이 줄었다.

하지만 복수의 임차인을 관리하는 일 자체가 힘들뿐더러 대출을 많이 받아 레버리지 비중이 높으면 시중금리 변화에 수익률이 널뛸 우려가 더 커진다. 최홍석 신한은행 잠실 PB팀장은 “레버리지를 일으켜 빌딩을 구매할 땐 항상 시중금리가 오를 수도 있다는 점을 염두에 두고 접근해야 한다”고 말했다. 금리가 오른다는 것은 경기가 좋아지는 신호이므로, 어쨌든 건물주로선 상황이 좋아지는 것이라는 반론도 있다.

코로나19 상황과 상권의 급격한 변동은 주의해야 할 요소다. 최근 자영업 경기가 나빠진 상황에서 자영업자의 위기가 건물주의 위기로 전이되고 있다는 분석이 제기된다. 서울 신촌 이대 이태원 경리단길 상권은 코로나19 이후 상황이 더 악화했다. 가격이 떨어졌다고 덜컥 뛰어들었다가 낭패를 볼 여지가 크다.

신흥 상권인 대학가와 구청 근처, 지하철역 주변부 등 현재 인기 있는 꼬마빌딩은 올 들어 가격이 이미 20% 이상 뛰었다. 아파트 개발 등 호재가 없다면 추가 가격 상승을 기대하기 어려울 수도 있다. 임차인 상황 등을 잘 알아보지 않고 매수했다간 명도를 하다 큰 갈등을 겪을 수도 있기 때문이다.

김대훈 기자 daepun@hankyung.com