김중곤 NH투자증권 ECM 본부장 "IPO 시장은 기업·투자자 공생 생태계 돼야"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

한국 IPO 시장의 리더 (3) NH투자증권

"IB는 장사꾼, 신의가 생명"

'최고가' 보다 '최적가' 고수

무작정 높은 가격 질렀다간

실패 땐 기업·고객 모두 잃어

솔직·정직함으로 승부 걸겠다

'빅히트' 급락에 투자자 손실

대량 매물 쏟아낸 기존주주 잘못

"IB는 장사꾼, 신의가 생명"

'최고가' 보다 '최적가' 고수

무작정 높은 가격 질렀다간

실패 땐 기업·고객 모두 잃어

솔직·정직함으로 승부 걸겠다

'빅히트' 급락에 투자자 손실

대량 매물 쏟아낸 기존주주 잘못

김중곤 NH투자증권 ECM 본부장(사진)은 한국경제신문과의 인터뷰에서 “우리가 무조건 공모가를 낮게 책정한다는 것은 시장의 오해”라고 말했다. 제안서는 보수적으로 쓰지만 공모가를 산정할 때는 시장이 받아들일 수 있는 한도 내에서 공격적인 가격을 제시한다는 것이다. 김 본부장은 “IPO 시장은 여러 이해관계자가 공생하는 생태계이기 때문에 공모 기업과 주관사, 투자자 중 어느 한쪽의 이익만을 추구해선 안 된다”며 “IB는 최고가가 아니라 최적의 가격을 제시해야 한다”고 말했다.

최적가 전략으로 공모주 대박

NH투자증권은 이런 철학으로 올해 IPO 시장에서 ‘대박’을 만들어냈다. 대표적인 예가 SK바이오팜이다. NH투자증권은 SK바이오팜의 공동 대표 주관을 맡아 ‘공모주 열풍’을 일으켰다. 이 회사는 기업가치가 5조원에 이르는 것으로 평가받았으나 3조8000억원으로 몸값을 낮춰 상장했다. 그 결과 일반청약 때 31조원의 증거금이 몰렸고 상장 후 주가는 공모가(4만9000원)의 다섯 배 가까이 올랐다.

내년 K방역 수혜주 대거 출격

한국투자증권, JP모간과 함께 주관을 맡았던 빅히트엔터테인먼트도 상장 직후 주가가 두 배 가까이 오르며 공모주 투자자들에게 수익을 안겨줬다. 소속 가수인 방탄소년단(BTS)이 세계적인 스타로 부상하면서 IPO 시장에서 큰 기대를 모았다. 하지만 상장 이후 기관투자가들이 물량을 대거 매도한 탓에 주가가 급락했다. 상한가에 매수한 투자자는 손실률이 50%에 이른다.김 본부장은 “공모가 책정이 잘못됐다기보다는 대량 매물을 쏟아낸 기존 주주의 잘못이 크다”고 지적했다. 그는 “증시에 상장한 주식은 제 가격을 찾아가는 데 며칠 혹은 몇 주가 걸리는데, 최소한의 책임감을 가진 기관투자가라면 주가가 제자리를 찾은 뒤 차익실현에 나서야 했다”며 “상장 후 매수한 투자자들이 손실을 입은 점은 안타깝다”고 말했다.

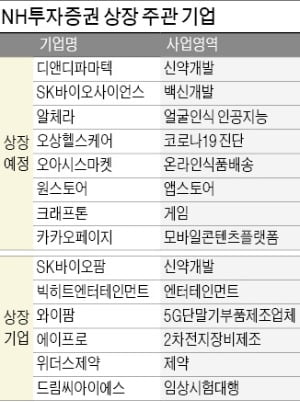

NH투자증권은 내년에도 IPO 대어들을 잇달아 시장에 선보인다. 내년 1분기에는 백신 개발사 SK바이오사이언스와 코로나19 진단 키트 개발사 오상헬스케어, SD바이오센서 등 기업 가치가 조 단위인 기업의 IPO가 예정돼 있다. NH투자증권은 최근 게임 ‘배틀그라운드’로 유명한 크래프톤 주관사단에도 합류했다. 토종 앱스토어인 원스토어와 카카오페이지 등도 대기 중이다.

김 본부장은 “최근 화이자가 코로나19 백신 개발에 성공하면서 앞으로 코로나 시대의 패러다임이 바뀔 것으로 예상된다”며 “내년에는 K방역과 관련된 경쟁력 있는 기업들을 비롯해 2차전지와 콘텐츠 기업들이 IPO 시장을 이끌어 나갈 것”이라고 말했다.

임근호/전예진 기자 eigen@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)