워런 버핏 회장, 젊은 세대들에게 권한 넘긴 듯

지난 2분기 벅셔해서웨이가 세계 2위 금광 업체인 베릭 골드를 신규 편입한 게 대표적인 사례입니다. 버핏 회장은 평소 “금(金)은 산출물이 없다”는 이유를 들어 금 투자에 부정적 입장을 견지해 왔습니다. “금 현물, 또는 선물에 직접 투자한 게 아니라 금을 채굴하는 기업에 투자한 것이기 때문에 버핏의 철학에 반한 게 아니다”라는 해석도 있지만, 어쨌든 의외의 행보입니다.

"코스트코를 팔아치우다니…"

최근 공개된 벅셔의 3분기 투자현황에서 20년 넘게 투자해 온 코스트코를 전량 처분한 것으로 드러난 것도 시장은 충격적이란 반응입니다. 불과 3년 전인 2018년 연차총회에서도 “코스트코는 고객을 놀라게 하고 감동시킨다. 사업에서 그보다 더 중요한 것은 없다”고 극찬했던 그이기에 더욱 그렇습니다.더구나 벅셔는 아마존이나 클라우드 서비스 스타트업 스노플레이크 같은 기술주 투자도 확대하고 있습니다. 버핏이 코카콜라 같은 필수소비재 기업에 대한 투자로 명성을 날린 점을 감안하면, 놀랄만한 변화입니다.

심지어 3분기 투자내역에 최대 190억 달러(약 21조원)로 추정되는 금액에 대한 투자처를 밝히지 않은 것과 관련, “투자대상이 테슬라인 것 아니냐”는 소문까지 돌고 있는 상황입니다. 벅셔의 2인자 찰리 멍거 부회장이 공식석상에서 “일론 머스크는 유별나다. 나는 망상 속에서 사는 사람과 엮이고 싶지 않다”고 맹비난한 게 올해 초입니다. 그런 만큼 벅셔가 테슬라에 투자한 게 사실이라면, 또 다른 충격이 아닐 수 없습니다.

저물어 가는 버핏의 시대

많은 언론들이 이를 두고 “버핏의 투자 스타일이 바뀌었다”는 식으로 보도합니다. 물론 그럴 수도 있겠지요. 그러나 개인적으론 이런 생각도 해 봅니다. ‘버핏이 지금 이뤄지고 있는 벅셔의 투자결정에 관여하고 있을까’개인적으론 ‘버핏이 이미 대부분의 투자결정을 2인자인 토드 콤스 가이코 최고경영자(CEO)와 테드 웨슐러 벅셔 투자매니저에게 넘기지 않았을까’ 추측하고 있습니다. 이미 미국 월스트리트나 외신들도 그런 분석을 내놓고 있지요.

그렇게 보는 이유는 크게 두 가지입니다. 우선 코로나 사태로 월가의 투자 패러다임에 큰 변화가 있었다고는 해도 최근 벅셔의 투자 스타일은 버핏의 지론과 달라도 너무 다릅니다.

금광 기업에 투자한 것은 그런대로 이해할 수 있습니다. 그렇지만 스타트업 기업공개(IPO)에 자금을 투입한 것은 버핏의 투자철학에 너무 반하는 것입니다.

버핏이 새내기주에 투자한 건 1956년 포드 IPO 이후 64년 만입니다. 더구나 버핏은 지난해 우버 IPO가 큰 화제를 모았을 때도 CNBC와의 인터뷰에서 “앞으로 54년 내에 벅셔가 갓 상장한 회사의 주식을 매입할 일은 없다”고 단언했을 정도입니다.

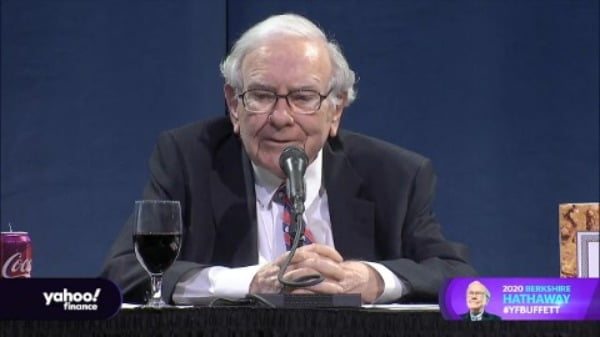

무엇보다 올해로 90세인 나이도 무시할 수 없습니다. 코로나 사태로 비(非)대면으로 이뤄진 올해 벅셔 연차 총회에서도 버핏은 부쩍 노쇠한 모습을 보였습니다. 올해 96세인 멍거 부회장은 이례적으로 모습을 드러내지 않았습니다.

이 모든 게 그저 추측일 따름입니다. 그러나 누구나 손쉽게 이해할 수 있는 저평가 종목에 장기 투자해 부(富)를 축적할 수 있음을 증명한 ‘영웅’의 시대가 저물어가는 건 사실입니다.

이를 지켜보는 건 슬픈 일이지요. 일반인들은 이해하기조차 힘든 종목투자와 첨단 투자기법이 난무하는 현실 속에서 빈부의 격차는 날로 확대돼 가는 요즘이기에 더욱 그렇습니다.

송종현 논설위원 scream@hankyung.com

![지붕 뚫은 뉴욕증시…기술주 강세, 테슬라 급등 [간밤 해외시황]](https://img.hankyung.com/photo/202011/ZA.16624752.3.jpg)