적극적으로 청약 나서

신주 배정물량의 2배까지

청약한도 확대 전략 주효

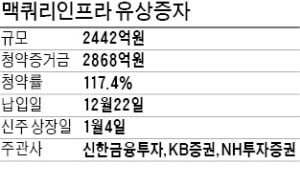

맥쿼리인프라는 이번 청약에서 목표한 투자수요를 모두 모았지만 청약과정에서 생긴 단수주 1만5598주를 일반 투자자들에게 넘기기로 했다. 이달 17~18일 일반 공모를 진행해 투자자를 모집할 예정이다. 물량이 적어 무난히 소화될 것이란 관측이 지배적이다.

청약 한도를 신주 배정물량의 두 배까지 열어둔 것도 주주들의 관심을 끌었다는 평가다. 예상 이상의 실권주가 발생하면 신주를 더 받을 수 있다고 기대하고 최대한도까지 청약한 주주가 적지 않았던 것으로 전해진다. 이들 주주의 바람과 달리 모집금액을 뛰어넘는 청약증거금이 모이면서 청약에 참여한 주주는 모두 배정물량만큼만 신주를 받게 됐다. 맥쿼리인프라는 자본시장법상 투자회사로 분류돼 일반 기업과 달리 주주들의 유상증자 청약 한도가 법적으로 정해져 있지 않다.

맥쿼리인프라는 이번 유상증자로 손에 쥔 자금을 부산신항 제2 배후도로(1107억원)와 서울 동북선도시철도(827억원) 건설 등 신규 투자에 사용할 계획이다. 맥쿼리자산운용이 운용을 맡고 있는 국내 유일 상장 인프라펀드인 맥쿼리인프라는 유료 도로, 터널, 교량 등 인프라 자산에 투자해 매년 2000억원대 운용수익을 내고 있다. 올해 1~3분기 운용수익은 2450억원을 기록했다.

서범식 맥쿼리자산운용 대표는 “제2의 도약을 위한 신규 투자재원 마련을 위해 유상증자를 추진한다는 점을 주주들이 긍정적으로 평가했다고 본다”며 “앞으로도 투자자 7만여 명의 기대를 충족시킬 수 있도록 꾸준히 성장하는 모습을 보여줄 것”이라고 말했다.

김진성 기자 jskim1028@hankyung.com