저금리에선 '꿈'을 산다…이유 있는 바이오 투자 열기

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

장경영의 Money 읽기

(31) 저금리와 바이오 투자

저금리 수혜주는 성장주

투자자들이 진득하게

기다릴 수 있는 기간 길어져

반대로 가치투자엔 치명적

(31) 저금리와 바이오 투자

저금리 수혜주는 성장주

투자자들이 진득하게

기다릴 수 있는 기간 길어져

반대로 가치투자엔 치명적

펀드매니저의 세계는 냉정하다. 투자수익률이 단 하나의 평가 기준이다. 높은 수익률을 안정적으로 유지한다면 긴말 할 것 없이 그 사람이 최고다. 어느 시기 잠깐 높은 수익률을 기록할 수는 있다. 그러다 시쳇말로 ‘한방에 훅 간’ 사람이 부지기수다.

그래서 펀드매니저들은 웬만해선 다른 펀드매니저를 인정하지 않는다. 어떤 펀드매니저가 지금 잘나가더라도 계속 잘할 수 없다는 걸 알아서다. 잘나가는, 또는 잘나간다고 주장하는 펀드매니저가 시장을 예측하거나 종목을 추천해도 곧이곧대로 믿지 않는다.

이런 펀드매니저들 사이에 한 가지 확실한 공감대가 있다. 바로 저금리다. 한 펀드매니저는 “당분간 저금리 상황이 바뀌지 않는다에 대해선 이견이 없다”며 “이 점에 근거해 투자 결정을 한다”고 전했다.

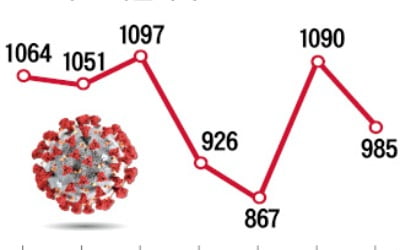

저금리가 지속된다면 저금리 수혜주는 뭘까. 바이오 같은 성장주를 꼽는 펀드매니저가 많다. 저금리 때문에 유망한 기술을 가진 바이오 기업에 투자하려는 돈이 넘쳐난다는 것이다.

투자자 입장에선 예를 들어 100억원을 바이오 기업에 빌려주면서 연 1% 금리로 받을 이자를 100년간 안 받으면 100억원이 손해다. 계산 편의상 금리가 연 10%라면 100억원의 손해를 감수하면서 기다릴 수 있는 기간이 10년으로 확 줄어든다.

여기서 핵심은 저금리로 인해 투자자가 돈을 넣고 기다릴 수 있는 기간이 길어졌다는 것이다. 바이오 기업이 대박날 연구개발 성과를 내놓기를 진득하게 기다릴 수 있다는 뜻이다. 저금리가 ‘꿈’을 사게 만든 셈이다.

바이오 기업은 금리 연 5~6% 시절과 비교해 자금 조달이 너무 수월해졌다. 한마디로 부도날 걱정 없이 마음껏 연구개발할 수 있는 환경이다.

지난 24일 1000억원의 자본 조달 계획을 발표한 메드팩토가 대표적인 사례다. 이 회사는 항암신약 ‘백토서팁’의 희귀난치성 질환 허가용 임상을 위해 제3자 배정 전환우선주(CPS) 300억원과 사모 형태 전환사채(CB) 700억원어치를 발행해 총 1000억원을 조달하기로 했다.

바이오 종목 인터넷 게시판에는 “몇 년째 돈 한 푼 못 벌고, 매출 실적도 전혀 없는 회사가 시가총액이 수조원인 게 말이 되냐”는 ‘안티’ 성향 주린이(주식+어린이·주식 초보자)의 글이 종종 올라온다. 저금리로 진득하게 대박 성과를 기다리는 자금이 많아진 영향으로 지금 당장 돈을 못 버는 바이오 기업도 주가가 일정 수준 이상을 유지할 수 있다는 게 이런 글에 대한 답변이 될 듯싶다.

저금리는 거꾸로 가치투자엔 치명적이다. 대개 가치투자는 자산이 많고 배당을 많이 하는 종목을 선호한다. 배당을 많이 한다는 것은 성장 여지가 그만큼 작다는 의미다. 성장하는 기업이 배당을 많이 할 리 없다. 은행 금리보다 배당수익률이 높다는 점에 끌려 배당주에 관심을 갖는 투자자도 물론 있다.

저금리 기조가 한동안 이어질 것이란 공감대에도 불구하고 시중금리가 들썩이는 경우가 있다. 그럴 때마다 배당주가 뛴다. 펀드매니저들은 그런 상황은 일종의 ‘노이즈’로 봐야 한다며 정책당국이 금리를 올릴 시기는 요원하다고 입을 모았다.

이런 상황에서 바이오 종목 투자자에게 묻고 싶다. “당신은 ‘기다릴 수 있는’ 돈으로 꿈을 샀습니까?”

장경영 한경 생애설계센터장 longrun@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)