국내 증권사, 해외 대체투자 48조원…부실위험 7조5000억원

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

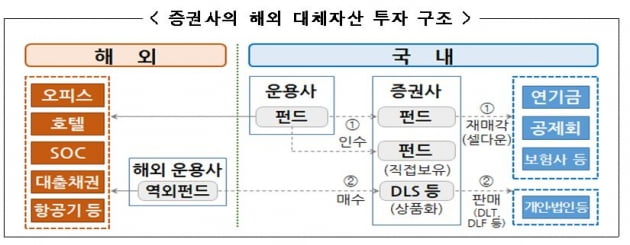

4일 금융감독원이 발표한 '증권사의 해외 대체투자 현황 및 향후 대응방안'에 따르면 국내 22개 증권사의 지난해 4월 기준 해외 대체투자 규모는 48조원(864건)으로 나타났다. 부동산은 23조1000억원으로 418건, 특별자산은 24조9000억원으로 446건에 달했다.

연도별 투자 규모는 꾸준히 늘고 있다. 2016년 이전에는 2조1000억원, 2017년 5조2000억원, 2018년 12조4000억원, 2019년 24조5000억원 순이다. 지난해에는 3조7000억원을 기록했는데 코로나19 사태가 규모에 영향을 미쳤다.

미국 투자금이 17조7000억원으로 37%를 차지했다. 영국은 5조2000억원으로 11%, 프랑스는 4조2000억원으로 9% 등이다.

부동산은 오피스에 12조2000억원 투자해 절반 이상인 53%를 투자했다. 호텔과 콘도에 4조5000억원으로 19%를 투자했다. 특별자산의 경우 발전소에 10조1000억원으로 41%를, 항만과 철도에 4조3000억원으로 17%를 투자했다.

증권사 자체적으로 추산한 부실·요주의 건은 7조5000억원에 달했다. 해외 부동산이 4조원, 해외 특별자산이 3조5000억원이다. 전체 투자규모인 48조원의 15.7% 수준이다.

부실의 경우 원리금 연체 등 발생으로 손실이 예상되는 투자 건이고 요주의는 원리금 연체 등 발생 가능성이 상당한 투자 건이다.

증권사 직접 보유분인 16조6000억원 가운데 부실·요주의 분류 규모는 2조7000억원이고, 투자자 대상 재매각분 31조4000억원 가운데서는 4조8000억원을 차지했다.

특히 재매각분 가운데 역외펀드를 기초자산으로 발행된 기타파생결합상품(DLS)의 부실·요주의 규모는 2조3000억원으로 전체 DLS 발행액(3조4000억원)의 68%에 달했다.

금감원 관계자는 "현지실사 보고체계 미흡, 역외펀드 기초 DLS 발행시 위험 검증절차 미비 등 일부 업무절차에 개선이 필요한 것으로 나타났다"며 "해당 증권사에 해외 대체투자 관련 업무절차 개선 필요사항에 대한 조속한 보완 및 모니터링 체계 강화 등을 요청했다"고 했다.

이 밖에도 금감원은 증권사 대체투자 모범규준(가이드라인) 등을 마련해 시행할 예정이며, 부동산 그림자금융 데이터베이스를 구축하고 체계적으로 관리할 예정이다.

이송렬 한경닷컴 기자 yisr0203@hankyung.com

![리서치 센터장들이 뽑은 내년 최고의 주식은? [여의도에 묻다③]](https://img.hankyung.com/photo/202012/02.18048806.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)