"코스피, 80년대와 닮은꼴…유동성 랠리 더 간다"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

'머니 무브' 예측 삼성증권

"90년대 미국 증시와도 비슷"

국내외 역사 돌아보니

"90년대 미국 증시와도 비슷"

국내외 역사 돌아보니

궁금해졌다. 이 흐름은 어디까지 왔고, 어디까지 갈 것인가. 작년 ‘머니 무브’란 단어로 시장의 흐름을 정확히 예측했던 삼성증권에 질문을 던졌다. 삼성증권에서 개인과 법인 대상 영업을 총괄하는 사재훈 채널영업부문장이 질문에 답했다.

1980년대 500% 상승

작년 코스피지수는 30.75% 올랐다. 개인들이 47조원어치 이상을 사들인 결과다. 그 힘은 새해에도 약해지지 않았다. 5일 코스피지수는 1.57% 오른 2990.57에 마감했다. 이날도 비틀거리는 시장을 개인이 7000억원 이상 순매수하며 붉은색으로 바꿔놨다. 유가증권·코스닥시장 합쳐 거래대금은 사상 최대인 45조원에 달했다.

과거에도 ‘불개미 장세’

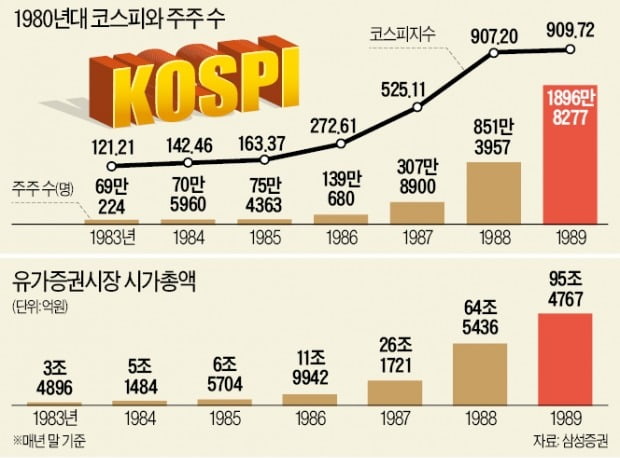

1980년대 중반 한국은 저금리 저달러 저유가로 ‘3저 호황’을 맞았다. 이를 계기로 유동성 랠리가 펼쳐졌다. 주가 상승은 개인이 주도했다. 외국인이 한국 주식을 자유롭게 거래하지 못하던 시절이었다.1985년 말 주가지수는 163.37이었다. 이때부터 급등하기 시작해 1986년 말 272.61을 찍었다. 1989년 말 909.72까지 치솟았다. 4년간 상승률은 525%. 개인 투자자 수는 1985년 말 75만4363명에서 1989년 말 1896만8277명으로 25배 급증했다. 사 부문장은 “작년 국내에서 600만 개의 계좌가 증가한 것은 1980년대와 비슷하다”고 했다.

공통점은 또 있다. 그때도 고평가 논란이 있었다. 유가증권시장 PER은 1985년 5.2배→1987년 10.9배 →1989년 13.9배로 치솟았다. 반면 제조업 매출 증가율은 1985년 9.8%에서 1987년 22.6%까지 증가했지만 1988년 15.8%로 떨어지고 1989년에는 7%로 주저앉았다. 실적보다 돈의 힘으로 오르는 유동성 장세였던 것이다.

1990년대 미국의 랠리

사 부문장은 미국의 1990년대 주가상승기도 예로 들었다. 미국 주식시장은 1991년 상승을 시작했다. 1996년 앨런 그린스펀 당시 미국 중앙은행(Fed) 의장이 ‘비이성적 과열’이라고 경고도 했다. 하지만 경고 이후 미국 시장은 3년 더 올랐다. 나스닥지수는 3배가량 올라 당시 PER이 100배를 넘었다.그는 “과거 유동성 랠리를 볼 때 8개월 이어진 상승을 두고 과열과 고평가를 우려하는 것은 성급하다”고 말했다. 미 Fed가 2023년까지 금리를 인상하지 않겠다고 밝히고 있고, 코로나19 백신 보급으로 경제활동이 정상화되면 실적까지 뒷받침돼 유동성과 실적이 만나 글로벌 증시가 작년 못지않게 올라갈 가능성이 있다고 내다봤다.

주식 공급 증가와 금리는 문제

그렇다고 주가가 끝없이 오를 수는 없다. 사 부문장은 유동성 장세를 무너뜨리는 요인 두 가지를 제시했다. 그는 “과다한 주식 공급이나 정부의 유동성 회수가 시장을 멈출 수 있다”고 했다. 1980년대 말엔 과다한 주식 공급으로 무너졌다. 1988년 말 시장 전체의 시가총액은 66조원이었다. 이듬해 주가가 오르자 기업공개(IPO)와 유상증자 금액은 14조원에 달했다. 주가는 상승을 멈췄다. 최근 IPO가 붐을 이뤘지만 상황은 다르다. 시가총액은 작년 2000조원에 육박했지만 IPO와 유상증자 규모는 합쳐 7조원 수준이었다. 사 부문장은 “미국과 한국 모두 중앙은행이 금리를 올리기는 당분간 어려워 보이지만 금리 인상과 주식 공급 급증은 면밀히 체크해야 한다”고 강조했다.투자전략에 대해서는 새로운 주도주를 찾아야 한다고 했다. 그는 “1980년대 랠리 때도 은행 증권 건설 등 트로이카주가 상승을 이끌었다”며 “작년에 주도주였던 종목들과 함께 새롭게 주도주가 될 가능성이 있는 콘택트주, 경기민감주를 포트폴리오로 들고가야 한다”고 했다. 이와 함께 랩이나 펀드, 상장지수펀드(ETF) 등 간접투자상품에도 눈을 돌려야 한다고 덧붙였다.

박의명 기자 uimyung@hankyung.com