사상 최대 실적에도 배당률 7년 만에 최저…KB금융, 당국 권고에 결국 순응

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

◆사상 최대 실적에도 배당은 줄어

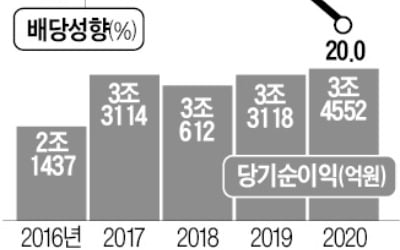

KB금융지주는 4일 실적 발표를 통해 지난해 3조4552억원의 순이익을 올렸다고 밝혔다. 전년(3조3118억원) 대비 4.3% 늘어난 수치로, 사상 최대다. 주당 배당금은 1770원으로 결정됐다. 2019년 주당 배당액(2210원) 보다 19.9% 줄어든 수치다. 이번 배당총액은 6897억원으로 지난해 순이익의 20.0%다. 4대 지주 중 첫 배당으로, 금융위가 권고한 기준의 최대치다.앞서 금융위는 지난달 27일 국내 금융지주와 은행의 배당을 한시적으로 '순이익의 20% 이내'로 재한하는 내용의 권고안을 심의·의결했다. 코로나 사태가 장기화될 경우 국내 금융지주들이 자본 여력이 충분하지 않다는 금융감독원의 스트레스테스트 결과를 고려한 것이다.

그러나 주주들의 반발은 이어지고 있다. KB금융은 2014년 첫 20%대 배당을 실시한데 이어 매년 배당 성향을 높여 왔다. 순이익이 올해보다 낮았던 지난해에도 이익의 26.0%를 배당했다. 올해 배당 성향은 2013년(20% 이하) 이후 7년만에 최저치다.

일각에서는 과도한 관치 금융이 국내 금융지주 주가 경쟁력을 떨어뜨리고 있다는 지적도 내놓고 있다. 한 금융권 관계자는 "이익공유제와 대출 원금 감면 법안 발의 등 자본주의 사회에서 받아들이기 어려운 압박이 은행권에 이어지고 있다"며 "대표적인 배당주가 배당마저 마음대로 하지 못하니 주가는 더욱 악영향을 받게 될 것"이라고 꼬집었다. 이날 KB금융을 제외한 신한, 하나, 우리금융 지주 종가는 일제히 전날 보다 하락했다.

KB금융그룹이 코로나19 사태 속에서도사상 최대 이익(3조4552억원)을 낸 것은 대출과 주식 투자가 늘어난 영향이 컸다. 오는 5일 발표되는 신한금융지주의 실적에 따라 ‘리딩금융그룹’의 타이틀을 되찾을 가능성도 남아 있다. 다만 금융위원회 권고로 배당이 대폭 축소된 만큼 자사주 매입 등 주주들을 달래기 위한 정책도 이어가겠다는 방침이다.

◆대출-주식 거래 증가세에 이익 늘어

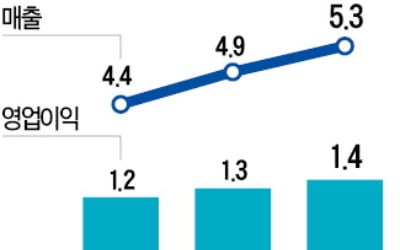

KB금융지주 측은 4일 발표한 실적에 대해 “지난해 한국은행의 기준금리 인하와 코로나19 장기화에 따른 경제침체로 수익성 훼손이 우려됐던게 사실”이라며 “대출 성장에 기반해 이자 이익이 꾸준히 확대되고 비은행 부문의 순수수료이익이 큰 폭으로 증가했다”고 설명했다. 대출 채권이 늘고 지난해 인수한 푸르덴셜생명이 계열사로 편입되면서 자산 규모도 커졌다. 그룹 총 자산은 610조7000억원으로 2019년 말(518조5000억원) 대비 17.8% 불어났다. 코로나 여파에 대비하기 위해 추가로 쌓은 신용 손실 충당금은 총 3770억원이었다.단 은행의 순이익은 2조2982억원으로 지난해 보다는 소폭(5.8%) 줄었다. 대출을 통해 번 순이자 이익은 6조3638억원으로 전년 대비 6.1% 늘었지만, 4분기 희망퇴직 비용(2190억원)과 추가 충당금 전입(약 950억원)이 더해지면서 규모가 축소됐다. 은행의 수익 창출력을 나타내는 지표는 순이자마진(NIM)은 1.51%로 전분기 대비 0.02% 올라갔다.

증시 호조로 KB증권도 높은 실적을 냈다. 지난해 순이익은 4256억원으로 전년 대비 65%나 뛰었다. 주식 거래대금이 늘면서 수탁 수수료가 2451억원에서 5953억원으로 급증한 덕이 컸다. 단 KB손해보험은 지난해 순이익이 1639억원으로 같은 기간 30%나 내렸다. 코로나19로 투자 환경이 악화돼 투자 영업이익이 줄어들었기 때문이라는 설명이다.

◆"자사주 매입 등 늘릴 것"

그룹의 사상 최대 실적에도 배당 성향을 줄인 부분에 대해서는 주주 환원 정책으로 보상하겠다는 입장이다. KB금융지주 관계자는 ”코로나19 장기화에 따른 경제침체와 불확실성에 대비해 배당 수준은 일시적으로 축소됐지만, 배당 확대나 자사주 매입 등 다양한 주주환원 정책을 펼치겠다”고 밝혔다. KB금융 주가는 지난해 하반기부터 꾸준히 상승했으나 올 들어 이익 공유제 등 은행권을 압박하는 이슈가 이어지면서 1월 중순부터 하락세로 전환됐다.‘리딩 금융그룹’ 타이틀을 어떤 금융지주가 차지할지도 업계 관심거리다. 신한금융은 오는 5일 실적을 발표하고 배당 규모를 결정한다. 단 신한금융의 지난해 실적 컨센서스(증권사 전망치 평균)는 3조5273억원으로, KB금융 실적 보다 소폭 높았다.

정소람 기자 ram@hankyung.com