쿠팡, 상장으로 최대 4조 조달…기업가치 최대 57조

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

'차등의결권 부여' 김범석 의장, 지분 10%·의결권 77%

주요 투자자 상장차익 투자금액의 11~12배 전망

주요 투자자 상장차익 투자금액의 11~12배 전망

창업자 김범석 의장, 상장 후 지분 10%·의결권 77%

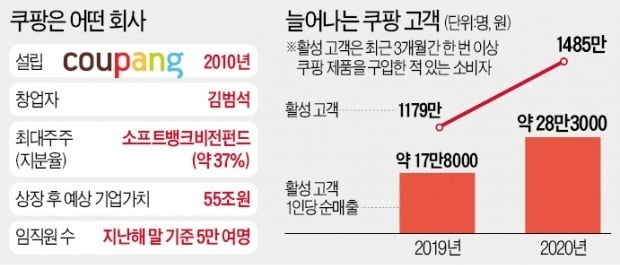

클래스 A·B 보통주를 모두 고려한 상장 후 지분율은 소프트뱅크비전펀드 33.1%, 그린옥스 16.6%, 닐 메타 16.6%, 창업자 김범석 이사회 의장 10.2% 순으로 집계됐다.

쿠팡은 김범석 의장에게 클래스B 보통주를 부여했다. 일반 주식(클래스 A 보통주) 지분은 없지만, 일반 주식의 29배에 해당하는 차등의결권이 부여된 클래스 B 보통주를 받아 상장 후 76.7% 의결권을 갖게 된다. 클래스A 보통주는 주당 1표의 의결권을 갖는 만큼 쿠팡의 경영권을 지키게 되는 셈이다. '슈퍼의결권'으로도 불리는 차등의결권은 창업주 혹은 최고경영자(CEO)에게 많은 의결권을 줘 안정적인 회사 운영을 도모하고 적대적 인수합병(M&A)을 방어할 수 있도록 한다. 김 의장이 보유한 클래스 B 보통주는 클래스 A 보통주로 전환 가능하다.

공모 희망가 주당 27~30불…기업가치 최대 510억불

쿠팡의 가능성을 기대해 투자한 글로벌 투자사들이 막대한 차익을 거둘 것으로 기대된다. 쿠팡은 공모 희망가격을 한 주당 27~30달러로 책정했다.

공모 희망가 상단 기준으로 쿠팡은 상장 과정에서 1억2000만주를 매각해 최대 36억달러(약 4조400억원)를 조달할 계획이다. 새로 발행하는 신주 1억주와 기존 구주 2000만주를 매각하는 방식이다. 공모 희망가 상단 기준 쿠팡의 기업가치는 510억달러(약 57조3700억원)에 달한다.

최종 공모가격이 희망 공모가격 상단으로 확정될 경우 기존 주주의 상장 차익만도 원금의 12배가량에 달할 것으로 추산된다. 증권신고서에 따르면 기존 주주들이 보유한 주식의 주당 평균 가격은 2.26달러다.

유통업계에서는 쿠팡이 조달자금으로 운송·물류 역량과 IT 개발인력 등에 공격적인 추가 투자를 단행할 것으로 점친다.

쿠팡은 2025년까지 5만명 신규 고용 목표를 제시하고, "8억7000만달러를 투자해 수년 내 7개의 지역 풀필먼트 센터를 세우겠다"고 밝힌 바 있다.

일각에서는 충분한 실탄을 바탕으로 매물로 나온 배달앱(운영프로그램) 2위 '요기요' 인수전에 나설 것이란 관측도 나온다.

한 유통업계 관계자는 "쿠팡의 기업가치 평가 규모가 외신이 관측한대로 50조원대를 훌쩍 넘을 것으로 보인다"며 "상장을 통해 자금을 마련한 만큼 국내 e커머스 시장에서 다시 한번 파란이 일 것"이라고 말했다.

오정민 한경닷컴 기자 blooming@hankyung.com

기사제보 및 보도자료 open@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)