새내기 직장인, 주식 올인은 금물…연금저축으로 '세액공제+노후준비'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

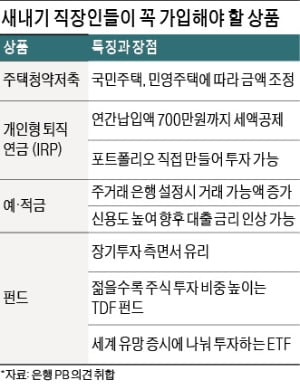

사회초년생 재테크

신용관리 금리혜택 위해

주거래은행 정해 거래를

주식은 펀드부터

신용관리 금리혜택 위해

주거래은행 정해 거래를

주식은 펀드부터

많은 사회초년생이 자산 관리에 어려움을 겪고 있다. 사회초년생 주모씨는 “입사시험 공부만 했지 금융에 대해 배운 적이 없어 어떻게 돈을 관리해야 할지 막막하다”며 “금융에 관한 조언을 얻고자 부모님께 여쭤봐도 과거와 금융시장이 너무 달라져 ‘잘 모르겠다’는 대답만 들었다”고 말했다. 새봄을 맞아 사회초년생은 어떻게 재테크를 하면 좋을지 주요 은행 프라이빗뱅커(PB)들의 이야기를 들어봤다.

“주택청약·IRP 가입 확인해야”

주택청약은 민영주택·국민주택 가운데 어떤 형태의 분양을 원하는지 따져 월 납입액을 결정해야 한다. 민간분양을 원하는 경우는 오랫동안 납입하는 것이 중요하다. 금액은 원하는 지역과 전용면적에 따라 일정 금액만 청약통장에 예치돼 있으면 된다. 다만 LH(한국토지주택공사), 서울주택도시공사(SH공사) 등 공공분양을 생각한다면 납입기간과 금액 둘 다 평가한다. 여유가 있다면 월 납부 인정 최대 금액인 10만원씩 저축하는 게 좋다.

연금저축·개인종합자산관리계좌(ISA)·IRP 등 노후를 준비하는 동시에 세액공제가 되는 상품에도 가입해야 한다. 특히 연간 납입액 700만원까지 세액공제가 되는 IRP에 대한 추천이 많았다. 연말정산 때 공제분을 돌려받기 때문이다. IRP는 또 가입자가 직접 포트폴리오를 구성해 수익률을 조정할 수 있다. 한수연 우리은행TCE센터 부지점장은 “IRP는 만 55세 이후 연금 형태로 받는 돈이기에 장기 투자에 적격”이라며 “주식을 ‘단타’로 거래하는 것보다 IRP 포트폴리오를 공격적으로 구성해 장기 투자하면 세액공제도 받고 잦은 주식거래세도 줄일 수 있다”고 추천했다.

주거래은행을 설정해 은행 거래액을 늘리는 것도 좋은 금융 습관이다. 신용 점수를 높일 수 있기 때문이다. 김희정 농협은행 NH올백자문센터장은 “주거래은행을 정해 거래를 자주 해야 신용대출에 유리한 금리 또는 한도를 적용받게 된다”며 “수익률이 조금 낮더라도 자주 이용하는 은행의 예·적금 상품 등에 가입하는 것이 신용도 관리를 위해 좋다”고 설명했다.

“여유자금 전부 투자는 금물”

자산의 기초를 닦았다면 비로소 투자에 눈을 돌릴 때다. 주요 은행 PB들은 일정 수준의 여유자금은 남겨 놓고 투자해야 한다고 입을 모은다. 박현석 하나은행 투자전략부 팀장은 “여유자금이 없는 상태에서 결혼, 내 집 마련 등 갑자기 목돈이 들어갈 일이 생길 수 있다”며 “투자한 종목이 단기적으로 손해를 보고 있는데 돈을 빼야 하는 상황이 올 수 있기 때문에 투자금 외에 여윳돈을 마련해둬야 한다”고 강조했다.또 다른 은행의 PB센터장은 “이미 주식시장이 과열됐기 때문에 당장 과도한 금액을 투자하는 것은 금물”이라며 “배당금을 주는 미국 주식이나 나이가 적을수록 주식 투자 비중을 높여서 자금을 운용하는 타깃데이트펀드(TDF) 등 장기적으로 투자할 수 있는 대상을 찾을 때”라고 조언했다.

PB들은 주식시장을 잘 모르는 사회초년생은 직접 거래보다 펀드 등 원금 손실이 낮은 상품에 가입하는 게 낫다고 설명한다. 직접 거래는 장 변화에 곧바로 대응하기가 어려운 경우가 많기 때문이다. 최홍석 신한은행 잠실WM 팀장은 “주식을 모르는 상태에서 원금 손실을 줄일 수 있는 분산투자를 하기 어렵다”며 “세계 증시 시장이나 테마별로 분산투자하는 상장지수펀드(ETF)에 가입하는 게 좋다”고 말했다.

오현아/정소람 기자 5hyun@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)