골드만삭스가 고른 '금리 오를 때 살 주식, 팔 주식'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

골드만삭스는 지난 28일 보고서에서 "주식 밸류에이션 모델에 따르면 금리가 오를 때는 주가수익비율보다 주식 듀레이션이 더 중요해진다"면서 이렇게 분석했다.

듀레이션은 채권에서 나온 개념이다. 쉽게 말해 투자할 때 원금 회수에 걸리는 시간이다. 이자율 변화에 대한 채권 가격의 민감도를 계산하는 데 쓰이는데, 금리가 올라가면 듀레이션이 긴 채권의 가격이 더 많이 떨어지게 된다.

이를 주식에도 활용할 수 있다. 주식 듀레이션은 투자자가 주식을 샀을 때 해당 기업의 미래 현금흐름을 기반으로 수익을 회수할 때까지 걸리는 기간을 뜻한다.

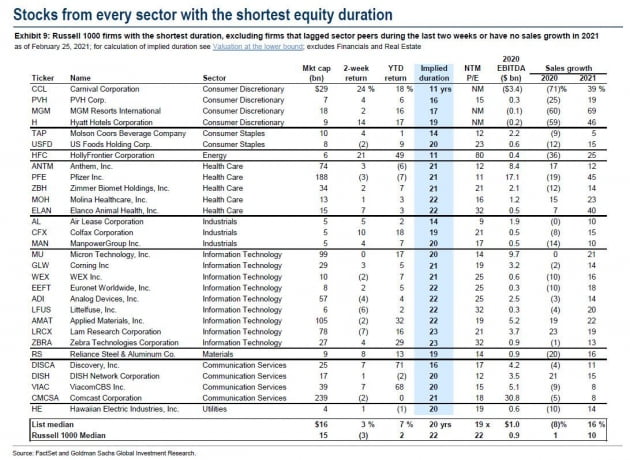

통상 밸류에이션이 낮은 ‘가치주’는 현금흐름의 무게 중심이 가까운 시점에 있다. 즉 듀레이션이 짧다. 반면 밸류에이션이 높은 성장주는 현금흐름의 중심이 먼 미래에 있으므로 듀레이션이 길다. 금리 상승기에는 듀레이션이 짧은 가치주의 가치 하락이 더 적기 때문에 가치주가 상대적으로 강세를 보인다. 반면 듀레이션이 긴 성장주는 가치가 더 많이 하락해 주가도 약세를 보이게 된다.

즉 금리가 낮을 때는 성장주가 좋지만, 오를 때는 가치주가 상대적 강세를 보이는 것이다. 이에 따라 금리 변동은 주식 시장의 밸류에이션에 영향을 줄 뿐 아니라 주식 시장 내 순환매를 촉발한다.

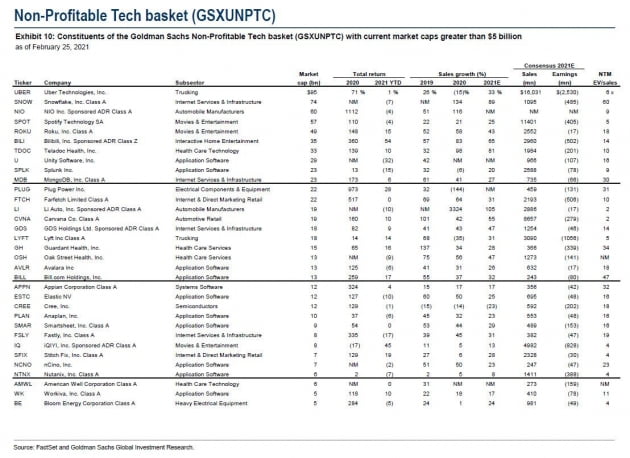

골드만삭스의 데이비드 코스틴 전략가는 "지난 12개월 동안은 이익을 내지 못해도 미래 성장 가능성이 큰 성장주가 각광을 받아왔다"고 설명했다. 골드만삭스가 적자 기술주들을 모았더니 지난해 204%, 올들어 첫 6주간 27% 상승했다. 하지만 급리가 급등한 지난 2주간은 15% 떨어졌다.

하지만 백신 보급에 따른 경제 회복 기대로 금리가 오르자 상황이 변하고 있다. '매출 감소+적자'를 내온 기업은 올들어 주가 상승률(중앙값)은 22%에 달한다. '매출 증가+적자'를 낸 기업보다 10%포인트 높다.

골드만삭스는 "듀레이션이 긴 성장주의 경우 현재 적자를 내고 있고 밸류에이션은 미래 성장에 기반한다는 것을 감안할 때, 금리가 오르면 부정적일 수 밖에 없다"며 "투자자는 금리가 상승하고 성장주에서 가치주로 순환매가 이어질 위험을 감안해 성장주 비중을 조정해야한다"고 주장했다. 그는 "장기적으로 성장주의 매력은 남아있겠지만 단기적으로 금리가 계속 오른다면 경기민감주에 비해 고전할 것"이라고 강조했다.

골드만삭스는 시가총액이 5000만 달러 이상이면서 이익을 내지 못하는 성장 기업들을 추려냈다. 여기에는 스노우플레이크 로쿠 플러그파워 크리 등이 뽑혔다.

김현석 기자 realist@hankyung.com

![뉴욕증시, 변동성 장세 지속에 하락…크루즈株 상승[간밤 해외시황]](https://img.hankyung.com/photo/202103/AA.25546256.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)