"강세장엔 언제나 불확실성 있다…그러면서 오른다"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

뱅크오브아메리카(BofA), 골드만삭스 등 월가 투자은행들이 뉴욕 증시의 상승세가 이어질 것이라는 분석을 앞다퉈 내놓고 있다. 시장에 금리, 인플레이션 상승 등에 대한 우려는 있지만 막대한 유동성과 기업이익 성장세 등 시장 펀더멘털을 감안하면 상승장이 이어질 것이란 얘기다.

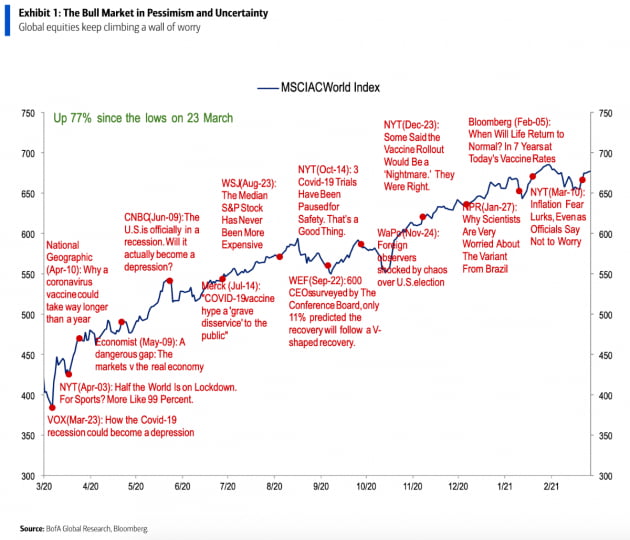

BofA는 지난주 투자 메모에서 "시장을 강세로 이끌어온 유동성과 기업이익 성장, 시장의 폭 등 세 가지 요인을 볼 때 투자자를 놀라게 한 모든 걱정은 극복되어야한다"고 주장했다. 즉 시장에 자금이 충분하고, 기업 펀더멘털은 개선되고 있으며, 더 많은 기업들이 좋아지고 있다는 것이다.

아자이 싱 카푸르 전략가는 "우리는 여전히 작년 3월부터 반복적으로 강조해온 강세장에 있다"고 주장했다.

카푸르 전략가는 "최근 회의론자, 비관론자와 걱정꺼리를 찾는 게 더 쉬워진 것 같다. 이번 강세장이 시작된 이래 항상 이런 저런 걱정할 이유들이 있었다. 최근의 걱정꺼리는 채권 수익률과 인플레이션 상승이다. 흥미롭게도 비관론은 'V 자' 경기 회복이 없다는 식의 회의론에서 곧바로 그 반대 방향인 인플레이션으로 이동했다. 모든 게 몇 달 내에 발생했다. 걱정하는 사람은 계속 걱정할 것"이라고 지적했다.

BofA는 지난 1년 전 시작된 랠리를 위협해온 각종 걱정꺼리를 주가지수와 함께 나열했다. 주가지수는 수많은 걱정꺼리에도 계속 상승해왔다. 카푸르 전략가는 "지난 한 해 동안 대유행과 관련된 많은 사안이 시장을 위험에 빠뜨리는 것처럼 보였다. 그러나 지금까지 이들 중 어느 것도 유동성과 기업이익 성장, 시장의 폭 확대란 긍정적 요인들을 이기지 못했다"고 설명했다.

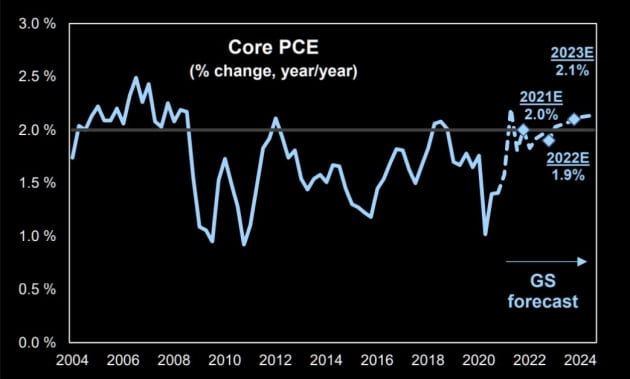

골드만삭스는 지난 19일자 브리핑 뉴스레터에서 "경기 회복 초기의 글로벌 강세장은 이어질 것"이라며 "글로벌 성장 회복, 두 자릿수의 기업 이익 성장, 낮은 구조적 조정 필요성, 지속적 정책 지원과 상대적으로 낮은 글로벌 금리 등 여러 요인에 의해 뒷받침되고 있다"고 주장했다.

골드만삭스는 "밸류에이션이 중요하지만 경제 펀더멘털은 훨씬 더 중요할 수 있다"고 지적했다. 골드만삭스에 따르면 경제 회복 초기엔 펀더멘털 회복, 개선되는 성장 전망으로 인해 강세장 정서가 동반되는 경우가 많다. 과거 S&P 500 데이터를 보면 경제 회복기에는 87%의 시간 동안 플러스 수익률이 창출됐다. 그리고 67%의 시간 동안에는 수익률이 10% 이상이었다.

최근 증시 변동성이 커진 데 대해 쎄이 전략가는 "변동성의 순간은 실제로 잠재적 투자 기회를 제공할 수 있다"고 주장했다. 그는 올해 증시 전망에 대해 "골드만삭스는 여전히 위험지향적"이라며 "증시는 글로벌 성장 회복, 두 자릿수 기업이익 성장, 낮은 구조적 조정 필요성, 지속적 정책 지원 및 상대적으로 낮은 글로벌 금리를 포함한 여러 요인에 의해 뒷받침되고 있다"고 설명했다.

쎄이 전략가는 "결론적으로 우리는 백신 보급과 재정 및 통화정책 지원에 힙입어 V자 경기 회복이 발생하면서 올해 미국 증시에서 두 자릿수대의 수익률을 올릴 것으로 예상하고 있다"고 주장했다.

김현석 기자 realist@hankyung.com