"수익률 좋다" 2030에 큰 인기

에임·핀트 등 3社 가입자 120만명

우리은행, 퇴직연금에도

파운트 통해 포트폴리오 추천

내 손안의 PB…1년 만에 5배 성장

핀테크 로보어드바이저는 은행 증권사가 아니라 앱을 통해 자산관리를 받는 서비스다. 에임, 파운트, 핀트 등이 대표적이다. 연결계좌를 개설해 금액을 넣어놓으면 AI가 투자자의 성향에 맞는 자산 배분·상품 설계 등을 추천해주거나 돈을 직접 굴려준다.핀테크 로보어드바이저 시장은 지난해 폭발적으로 성장했다. 에임, 파운트, 핀트 3사의 관리 금액은 작년 말 기준으로 1조1852억원을 기록했다. 2019년 말 2424억원에서 1년 만에 다섯 배 이상 성장한 것이다. 지난 2월 말 관리 금액은 1조3166억원으로 두 달 만에 10%가량 증가했다. 3사의 앱 이용자는 120만 명을 넘어섰다. 파운트 관계자는 “증시는 주춤하지만 가입자 증가세는 지난해 11월과 크게 다르지 않다”며 “전문 투자 의견을 받고 싶어 하는 투자자가 늘었기 때문”이라고 말했다.

특히 2030세대에서 큰 인기를 끌고 있다. 소액으로도 은행·증권사의 프라이빗뱅킹(PB) 서비스를 누릴 수 있기 때문이다. 은행의 PB 서비스를 받기 위해선 최소 10억원 이상의 금융자산을 가지고 있어야 한다. 반면 핀테크 로보어드바이저의 최소 가입금액은 업체에 따라 10만~300만원 선이다.

은행도 핀테크 로보어드바이저의 알고리즘 도입을 적극 확대하고 있다. 우리은행은 26일 퇴직연금 상품에 파운트의 로보어드바이저 ‘블루웨일’을 도입했다. 기존에 투자 상품 판매 추천에만 사용했던 기능을 퇴직연금에까지 적용한 것이다. 블루웨일은 투자자의 성향과 나이에 따라 자산 배분, 포트폴리오 변경 등을 돕는다.

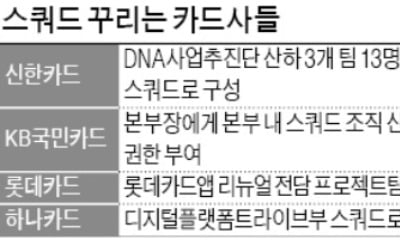

핀테크 로보어드바이저 3사 특징

로보어드바이저의 서비스 형태는 투자자문형과 투자일임형으로 나뉜다. 투자자문형인 에임은 말 그대로 자문만 해주고 최종 투자 결정은 본인이 직접 내려야 한다. 반면 핀트와 같은 투자일임형은 AI가 알아서 투자 대상까지 결정하고 돈을 직접 굴려준다. 파운트는 두 가지 상품을 모두 판매하고 있다.에임, 파운트, 핀트의 지난 2월 8일 기준 1년 수익률은 각각 연 28.44%, 연 15.6%, 연 13.0%다. 핀트 관계자는 “투자 일임형 업체 자격을 받기가 더 까다로워 투자 자문형 업체에 비해 보수적인 투자를 유지할 수밖에 없다”며 “반대로 장 하락세에서는 손해가 적다”고 말했다.

파운트는 다양한 선택지를 자랑한다. 펀드, 국내 상장지수펀드(ETF), 글로벌 ETF, 연금 등으로 상품이 세분화돼 마치 쇼핑하듯 투자 상품을 선택할 수 있다. 반면 에임은 ‘전문가가 알아서 관리하는 투자업체’를 표방한다. 모든 상품을 글로벌 ETF에 투자하고 있어 투자자가 고를 수 있는 상품은 다섯 가지로 한정돼 있다. AI가 제공하는 알고리즘에 전문가의 의견을 결합한 투자 정보를 제공해 높은 수익률을 자랑한다.

3사의 수수료 체계도 다르다. 에임은 1년에 한 번 투자금액의 1%(최소 5만원)를 수수료로 떼어간다. 반면 파운트와 핀트는 연 수익금에 대해 각각 15%와 9.5%를 수익 수수료로 매긴다. 수익이 나지 않으면 수수료를 받지 않는다. 투자 금액이 작을 경우 파운트와 핀트의 수수료 책정 방식이 유리하지만 금액이 커질수록 1%만 떼가는 에임이 유리하다. 예를 들어 1년간 1000만원의 투자금을 넣어 연 10% 수익을 기록했다고 하면 에임은 10만원, 파운트는 15만원, 핀트는 9만5000원의 수수료를 떼어간다.

오현아 기자 5hyun@hankyung.com

![[단독] 강호동도 손 털었다…가로수길 빌딩 166억에 매각](https://img.hankyung.com/photo/202412/03.24235461.3.jpg)