태양광업체 선노바 이틀새 25%

풍력타워 브로드윈드 31% 뛰어

조정 이후 밸류 부담 낮아져

ICLN·TAN ETF 등 매수 기회

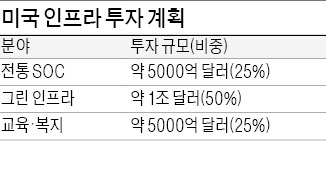

계획이 발표되자 최근 주가가 급등한 전통 인프라 관련주는 하락했다. 건설 중장비 업체 캐터필러(CAT)가 0.52%, 건설용 석재 및 콘크리트 업체 벌컨머티리얼스(VMC)는 2.02% 하락했다. 건설용 장비 대여 업체 유나이티드렌털(URI) 주가는 1.17% 떨어졌다.

친환경 에너지 관련주는 급등했다. 전날 주가가 급등했던 종목도 포함됐다. 주거용 태양광 패널 설치 및 에너지 저장 서비스를 제공하는 선노바(NOVA)는 30~31일 이틀간 25.6%, 풍력 타워 제조업체 브로드윈드에너지(BWEN)는 31.7%, 연료전지 기업 블룸에너지(BE)는 15.6% 올랐다.

시장에서는 전력 등 전통 인프라에 대한 투자도 결국 친환경 에너지 확산에 기여할 것이라고 보고 있다. 미국의 노후한 전력 송배전망이 재생에너지 발전량 증가의 걸림돌이 돼 왔기 때문이다. 이재연 한화투자증권 연구원은 “전력 인프라 투자는 기존 석탄화력 중심 발전에서 친환경 에너지로의 패러다임 전환을 가속화할 것”이라고 예상했다.

이날 인프라 정책 발표 이후 10년 만기 미 국채 금리는 연 1.74%로 상승했다. 금리 상승에도 기술주 위주의 나스닥지수는 하락하지 않았다. 친환경 관련주의 질주에 나스닥지수는 1.5% 올랐다. 조연주 NH투자증권 연구원은 “포트폴리오 전략 차원에서는 전통 SOC보다 그린 에너지 관련주의 반등 가능성이 더 높다고 판단한다”고 말했다.

밸류에이션 부담도 크지 않다. 친환경 관련 상장지수펀드(ETF)는 연초 고점을 찍은 뒤 미 국채 금리 상승으로 조정을 거쳤다. iShares S&P Global Clean Energy ETF(ICLN)는 지난 1월 7일 33.41달러로 고점을 찍은 후 조정받아 31일 기준 24.3달러로 27% 하락한 상태다.

고재연 기자 yeon@hankyung.com