메리츠증권, 4천억 투자한 뉴욕 콘도에 발목

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

해외 대체투자 비상

맨해튼 고층 콘도 '더센트렐'

코로나 사태 겹쳐 미분양 장기화

수개월째 대출 이자 지급 못해

라스베이거스 이어 큰손실 우려

맨해튼 고층 콘도 '더센트렐'

코로나 사태 겹쳐 미분양 장기화

수개월째 대출 이자 지급 못해

라스베이거스 이어 큰손실 우려

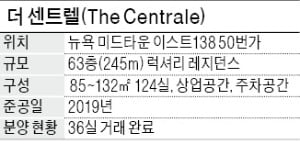

5일 투자은행(IB)업계에 따르면 맨해튼 미드타운 이스트 50번가의 고층 타워 ‘더센트렐’(The Centrale·사진)이 수개월째 대출 이자를 지급하지 못하고 있는 것으로 알려졌다. 2019년 완공된 이 건물은 지상 63층에 124가구로 구성됐다. 가구당 가격이 최고 3000만달러(300억여원)에 육박해 럭셔리 레지던스, 하이엔드 콘도로 분류된다. 가격이 비싼 탓에 분양 당시 20여 가구가 팔렸고 현재까지 36가구가 판매됐다.

메리츠증권은 지난해 2월 이 건물의 미분양 부동산을 담보로 3억5000만달러(약 4000억원)의 대출을 시행했다. 시행사가 3억달러의 C-론(Construction Loan) 상환을 위해 추진한 리파이낸싱(대출 재조달)에 참여해 전체 대출을 인수했다. 당시 국내 투자자가 뉴욕에서 재고 자산을 담보로 대출을 제공한 첫 사례여서 세간의 이목이 집중됐다. 뉴욕에서 한국 자본의 자존심을 세웠다는 평가도 나왔다.

해당 콘도는 지난해 말부터 가격을 15% 낮췄지만 미분양이 해소되지 않아 골칫덩이로 전락했다. 메자닌 대출의 수탁은행인 기업은행은 시행사를 상대로 소송을 진행 중이다.

메리츠증권은 3억5000만달러의 대출 중 2억4000만달러는 선순위 대출로, 나머지 1억1000만달러는 메자닌으로 조달한 것으로 알려졌다. 다행히 ‘더 드루 라스베이거스’처럼 다수의 국내 기관이 중순위와 후순위로 투자한 것이 아니어서 피해 규모는 제한적일 것이라는 분석이다. 메리츠증권 관계자는 “작년 12월부터 할인 판매를 시작한 이후 분양이 조금씩 이뤄지고 있으며 1~2년 내에는 모든 물량이 판매될 것”이라며 “미분양 물량을 담보로 가지고 있기 때문에 원금 훼손에는 전혀 문제가 없을 것으로 보고 있다”고 설명했다.

IB업계는 일각에서 우려했던 해외대체투자 부실 도미노가 현실화되고 있다고 지적한다. 뉴욕 맨해튼 ‘20 타임스스퀘어’에 이어 라스베이거스 대형 호텔 리조트 개발 사업인 ‘더 드루 라스베이거스’ 등에 투자한 중순위 메자닌 투자자들이 전액 원금 손실을 입으면서다.

업계 관계자는 “그동안 글로벌 부동산 업체나 이름 있는 디벨로퍼가 참여했거나 뉴욕 맨해튼, 라스베이거스 등의 대형 건물이라면 안전하다고 생각하는 경향이 부실 투자로 이어졌다”며 “코로나19 이후 해외대체투자의 명암이 극명히 나타날 것”이라고 말했다.

전예진 기자 ace@hankyung.com

!["반도체·우주·전기차株가 시장 주도할 것"[2021 한경스타워즈 출사표④]](https://img.hankyung.com/photo/202103/01.25834399.3.jpg)