골드만삭스 "글로벌 매출 비중 높은 반도체주 매수"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

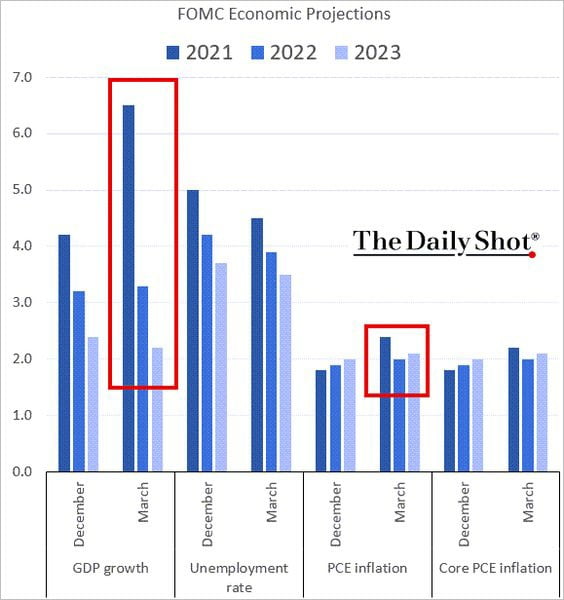

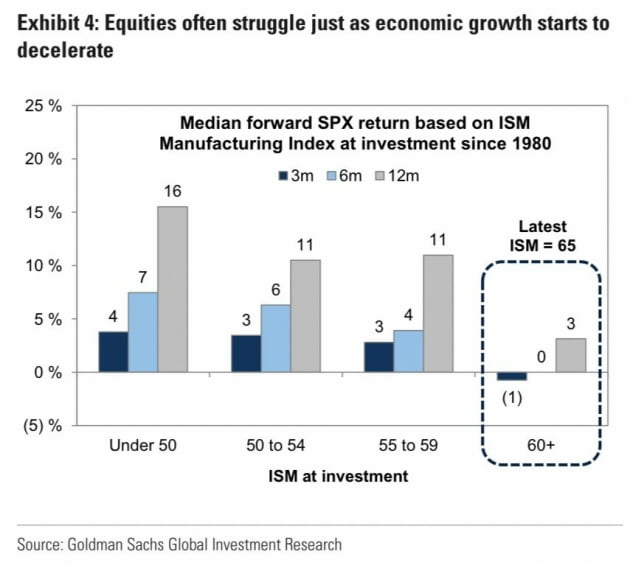

CNBC에 따르면 골드만삭스는 22일(현지시간) 고객 메모를 내고 "올해 2분기 미국의 국내총생산(GDP) 증가율이 10.5%로 1978년 이후 가장 높은 분기 성장률을 기록하겠지만, 2분기 붐 이후 3분기부터는 추세적으로 증가율이 둔화될 것"이라고 예상했다.

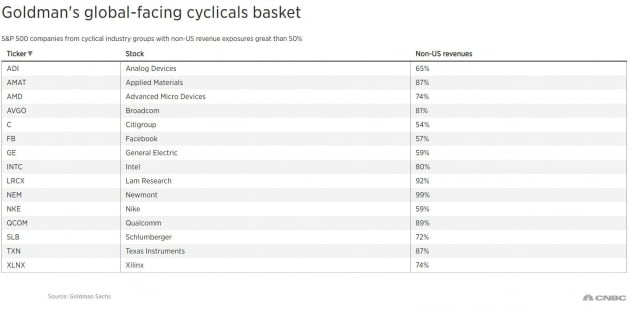

골드만은 특히 올해 말 미국의 성장세가 정점을 찍은 뒤 내려올 때쯤이면 글로벌 성장세가 가속화될 것으로 예상했다. 일본과 유럽, 일부 신흥국의 성장세는 최소 올해 3분기까지는 정점을 향해 계속 높아질 것으로 전망했다. 이에 따라 코스틴 전략가는 "미국의 경제 성장이 향후 몇 달 안에 정점을 찍는 반면 미국 이외 지역의 성장은 가속화될 것인 만큼 글로벌 매출이 많은 경기순환주가 미국 국내 비중이 높은 경기순환주의 수익률을 능가하게 될 것"이라고 주장했다.

골드만삭스는 S&P 500 주식 가운데 경기민감 업종에 속해있으면서 해외 매출 비중이 50% 넘는 주식을 골라냈다. 여기에는 △어플라이드머터리얼즈(AMAT) △AMD(AMD) △브로드컴(AVGO) △씨티그룹(C) △페이스북(FB) △GE(GE) △인텔(INTC) △램리서치(LRCX) △나이키(NKE) △퀄컴(QCOM) △텍사스인스트루먼트(TXN) △자일링스(XLNX) 등이 포함됐다.

김현석 기자 realist@hankyung.com

![[김현석의 월스트리트나우] 바이든의 부자증세, 매물 폭탄 부르나](https://img.hankyung.com/photo/202104/01.26143397.3.jpg)

![뉴욕증시, 세금 인상 우려에 급락…니콜라 14% '껑충'[간밤 해외시황]](https://img.hankyung.com/photo/202104/99.14050714.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)