조 바이든 미국 대통령은 100만달러(약 11억원) 이상 자본이득(투자수익)에 대한 세율을 20%에서 39.6%로 인상하는 방안을 추진중인 것으로 알려졌다. 미국의 자본이득세는 주식, 채권, 부동산 등 자산 매각 수익에 붙는 세금이다. 손실을 합산해 부과하며, 자산 보유 기간이 1년 미만이면 개인소득세율(현재 최고 37%)을 적용받지만, 보유 기간이 1년 이상이면 최고 20%만 내면 된다. 바이든 대통령의 구상은 이 수익이 100만달러 이상이면 최고세율을 39.6%로 높이겠다는 것이다.

바이든 대통령은 이런 내용이 담긴 제안을 이번 주 공식 발표할 것으로 예상되고 있다. 다만 이는 의회와의 협상을 거치는 동안 수정될 가능성이 있다. 종국에는 더 낮은 세율로 매듭지어지길 기대한다. 고소득자에 대한 자본이득 세율이 높아질 가능성이 있긴 하지만, 우리는 28%의 자본이득 세율을 예상한다.

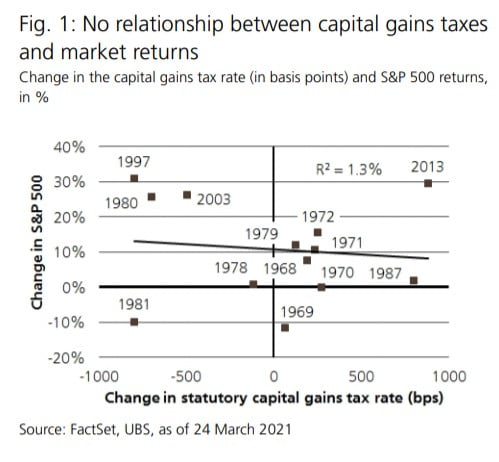

자본이득 세율 인상이 시장에 미치는 영향은 크지 않을 것으로 판단한다. 물론 주식 시장에서 추가적인 변동성이 발생할 수 있다. 하지만 우리는 이 변동성이 매우 짧은 기간 지속할 것으로 예상한다. 나중에 높은 세율을 감당하느니 하루 빨리 주식을 팔려는 투자자도 일부 있을 것이다.

역사를 돌이켜 봐도 그렇다. 자본이득 세율과 미국 주식시장의 실적 사이에는 아무런 관계가 없다. 예컨대 자본이득 세율이 마지막으로 오른 게 2013년인데, 그때는 S&P500 지수가 약 9%포인트 올랐다. 그해 주가는 전년 대비 30% 상승했다.

밸류에이션(실적 대비 주가 수준)과도 관련성이 떨어진다. 궁극적으로는 경제성장률 전망과 통화정책 금리 등이 주식시장 수익률과 밸류에이션에 더 강한 동력이 된다는 게 우리의 판단이다.

정리=박상용 기자