사상 최대 매출에도 신용도 하락한 녹십자…이유는? [김은정의 기업워치]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

28일 증권업계에 따르면 국내 신용평가사 중 한 곳인 나이스신용평가는 이날 녹십자의 기업 신용등급을 종전 AA-에서 A+로 낮췄다. 한 단계 차이지만 채권시장에서 'AA급'과 'A급' 기업에 대한 대우는 확연히 달라진다. 기관투자가들이 'A급' 기업에 대한 투자를 상대적으로 꺼리는 측면이 있기 때문이다. 앞으로 녹십자의 자금조달 비용도 증가할 가능성이 높아졌다.

![사상 최대 매출에도 신용도 하락한 녹십자…이유는? [김은정의 기업워치]](https://img.hankyung.com/photo/202104/01.26193740.1.jpg)

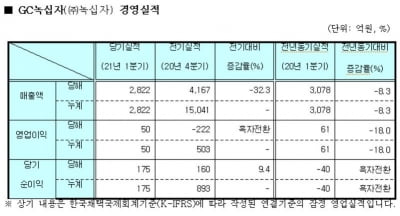

하지만 2018년 이후 오창 혈액제제 공장을 가동하고 해외 진출을 위한 연구개발을 확대하면서 영업수익성은 흔들리기 시작했다. 녹십자는 2017년까지 매년 10% 안팎의 매출 대비 상각 전 영업이익(EBITDA)을 기록했다. 기업이미지(CI) 변경에 따른 마케팅 비용 지출과 재고자산 폐기까지 맞물리면서 지난해에는 매출 대비 EBITDA가 6.6%까지 낮아졌다.

신석호 나이스신용평가 선임연구원은 "미국 시장에서 면역글로블린(IVIG) 허가 시점이 당초 계획보다 지연돼 허가·판매가 이뤄지기 전까진 오창 공장의 고정비 부담을 완전히 해소하기 어려울 것"이라고 말했다. 해외 임상·품목 허가를 위해 현재 수준의 연구개발비 부담이 지속될 전망이라 과거 수준의 영업수익성을 회복하긴 쉽지 않을 것이라는 분석도 많다.

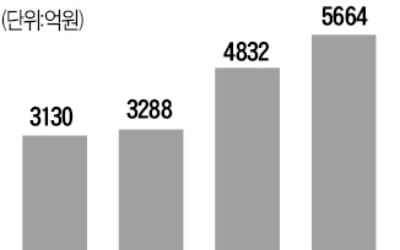

수출 역시 매출채권 회수기일이 비교적 장기인 중남미 지역에 집중돼 녹십자의 운전자금 부담을 키우고 있다. 확대되고 있는 차입 부담도 녹십자의 신용도에 부정적으로 작용했다. 녹십자는 2016년 이후 대규모 투자자금의 상당 부분을 외부 차입에 의존했다. 이 때문에 2015년 말 1327억원이던 총차입금은 지난해 말에는 5664억원까지 급증했다. 지난해 북미사업부 매각 대금이 유입되긴 했지만 재무구조 개선 효과를 크게 내진 못했다.

증권사 관계자는 "신용도 개선을 위해선 미국과 중국에서 진행하고 있는 제품 판매 승인이 원활하게 진행돼 현금창출능력을 키우는 수밖에 없다"고 말했다.

김은정 기자 kej@hankyung.com

≪이 기사는 04월28일(15:10) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)