인플레 높아질 땐 주식, 원자재에 투자하라

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

버크셔 해서웨이의 버핏 회장이 지난 1일 연례 주주총회에서 밝힌 말이다. 그는 "인플레이션은 그냥 멈추지 않을 것"이라며 "여섯 달 전 예상했던 것보다 꽤 상당한 인플레이션이 있고 더 있을 것"이라고 말했다.

미국 경제가 코로나 팬데믹에서 벗어나 살아나면서 인플레이션 우려가 커지고 있다. 지난 3월 소비자물가지수(CPI)는 전년 동월보다 2.6% 급등해 물가상승 우려를 확인시켰다. 미 중앙은행(Fed)가 가장 중요한 인플레이션 지표로 여기는 근원 개인소비지출(PCE) 가격지수도 지난 3월에 전년 대비 1.8%로 Fed의 목표치 2%에 근접했다.

특히 4~6월에는 지난해 팬데믹으로 인한 가격 하락을 감안할 때 기저효과까지 더해져 3%대까지 급등할 것이란 관측이 나온다. 미시간대의 4월 소비자심리지수 조사에 따르면 1년 예상 인플레이션은 4월 3.4%로 올랐다. 이는 2014년 이후 가장 높은 수치이다.

제롬 파월 미 중앙은행(Fed) 의장은 물가상승 압력이 "일시적일 것"이라며 시장의 불안을 일축하고 있지만 경계감은 높다. 캐피털이코노믹스(CE)는 6일 "파월 의장은 인플레이션이 일시적일 것이라고 확고하게 믿고 있지만, 우리는 이를 확신하지 않는다"고 밝혔다. 래리 서머스 전 재무장관을 비롯한 몇몇 경제학자들은 과도한 재정 지출이 "반갑지 않은" 인플레이션을 촉발할 가능성을 경고하고 있다.

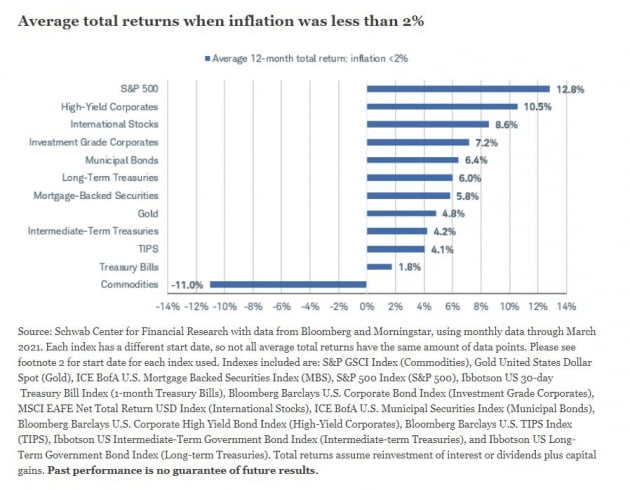

인플레이션이 커진다면 어떤 자산에 투자해야할까. 미 증권사 찰스슈왑은 최근 인플레이션을 △2% 이하 △2~4% △4% 이상의 세 가지 시나리오로 나눠 과거 투자자산별 수익률을 분석했다. 이를 정리한다.

① 2% 이하의 인플레이션

인플레이션이 낮으면 Fed가 통화정책을 완화적으로 유지할 수 있다. 이는 기업의 차입 비용을 낮추고 재정 상태를 안정적으로 유지하는 데 도움이 된다. 주식이나 회사채와 같은 위험자산 투자를 지원할 수 있는 환경이 된다.

국채 중에서는 중장기 채권이 단기 국채보다 나았다. Fed가 기준금리인 단기 연방기금 금리를 낮게 유지할 가능성이 있기 때문이다.

원자재는 평균적으로 마이너스 수익률을 기록했다. 이는 원자재가 인플레이션에 미치는 영향을 생각하면 놀라운 일이 아니다. 즉 낮거나 하락하는 원자재 가격은 인플레이션을 낮게 유지시키는 요인이 될 수 있다.

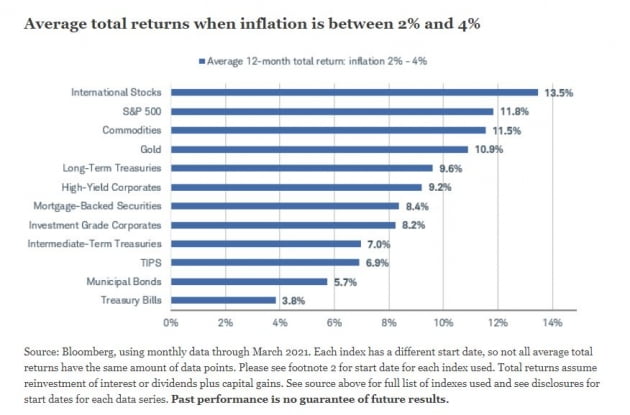

② 2~4%대 인플레이션

글로벌 주식은 평균 13.5%의 가장 높은 수익률을 올렸다. S&P 500 지수는 평균 11.8%를 기록했다. 원자재도 11.5% 올랐고, 금값도 10.9% 상승했다.

채권 수익률은 주식이나 원자재보다 낮았다. 인플레가 2~4%일 때는 미 국채의 평균 총 수익률은 3.8%로 2~4% 인플레이션 범위에 들어갔다. 이는 Fed가 물가상승률에 따라 금리를 인상하거나 인하한 결과일 수 있다.

장기 국채가 중기 및 단기 국채보다는 좋았다. 물가연동국채(TIPS)의 경우 중기 국채보다 약간 낮은 성과를 보였다.

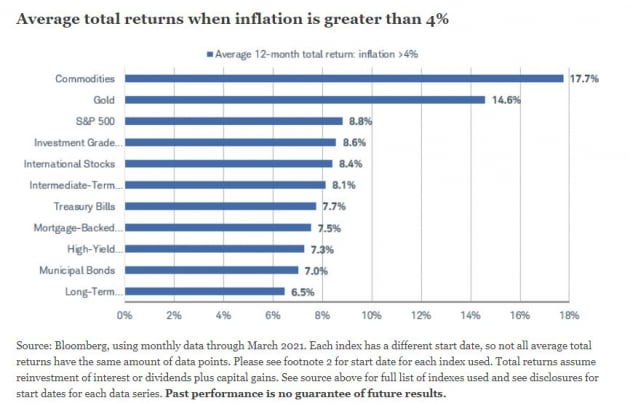

③ 4% 이상의 인플레이션

원자재가 가장 높은 17.7% 수익을 창출했고 인플레 헤지 수단으로 쓰이는 금(14.6%)의 수익률도 뛰어났다. 미국 주식(8.8%)이 뒤를 이었다.

장기 국채는 가장 낮은 수익률을 보였다. 물가가 급격히 오르면 일반적으로 시장 금리가 따라 상승한다. 하지만 장기 국채는 물가 상승에 대한 민감도가 낮아 이러한 환경에서 어려움을 겪은 것으로 분석된다. 채권 중에서는 단기 국채의 수익률이 상대적으로 좋았다. 높은 인플레이션 환경에서 Fed는 역사적으로 과열된 경기를 식히기 위해 기준금리를 인상했기 때문이다.

Fed가 금리를 올리면 달러가 글로벌 시장에서 미국으로 복귀한다. 글로벌 주식의 수익률은 8.4%로 인플레가 2~4%일 때보다 떨어졌다.

김현석 기자

ADVERTISEMENT

ADVERTISEMENT

![[김현석의 월스트리트나우] '고평가 기술주 추락' 숨은 두 가지 이유](https://img.hankyung.com/photo/202105/01.26275186.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)