1992년 이후 1분기 GDP 성장률 최대…증시는 하락

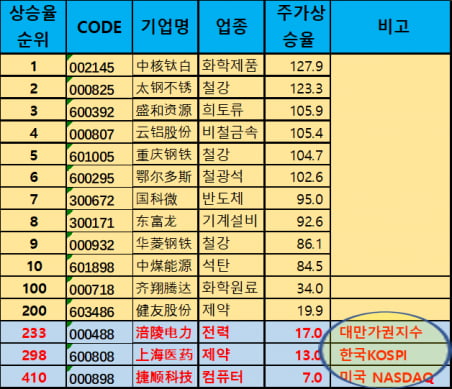

중국에 투자하는 개인 투자자들, 이른바 '중학개미'들이 가장 당황하는 건 경제성장률과 증시 지수의 괴리입니다. 증시는 경제의 온도계인 게 보편적이지만, 중국은 다르기 때문입니다. 중국은 2021년 1분기 국내총생산(GDP)가 1992년 분기 GDP집계이후 역대 최대인 18.3%를 기록했습니다. 반면 주가지수는 마이너스를 보였습니다.연초이래 대만 가권지수가 17%, 한국 코스피(KOSPI)가 13%, 나스닥이 7% 상승했지만 중국 상해지수는 -1%, 심천지수는 -4%로 부진을 면치 못했습니다. 그래서 '사회주의국가의 경제수치는 도대체 믿을 것이 못된다'거나 '중국증시는 투자할 곳이 못된다' 등의 얘기가 나오기도 합니다.

사회주의 국가 중국의 GDP는 서방세계와 다른 점이 있습니다. 첫째, 중국은 국유기업의 매출이 GDP의 62%나 되는 공유 경제입니다. 그리고 이들 국유기업 중 상장된 기업은 절반도 안됩니다. 민간기업은 이익의 극대화가 기업의 목표지만 국유기업은 이익의 극대화가 기업목표가 아닙니다.

정부 또한 GDP를 고용지수로 봅니다. GDP 1%당 신규고용자를 얼마나 늘릴 수 있느냐는 고용유발계수의 관점에서 GDP를 관리합니다. 중국이 GDP목표를 10%는 반드시 달성한다는 “保10%나 8%, 7%성장 목표는 반드시 달성한다는 “保8% 保7%”라는 GDP목표를 내건 것은 모두 사회안정을 유지하기 위한 고용수준의 관점에서 반드시 달성해야 하는 성장률 수치를 제시한 겁니다.

중국은 연간 대학졸업자가 800만~900만여명 배출됩니다. 중후장대산업 중심의 제조시대에는 GDP 1%당 80만~90만명의 고용을 달성할 수 있었습니다. 때문에 10%대 이상의 성장이 필요했습니다. 지금은 서비스산업의 비중이 커지면서 연간 200만~220만 정도의 고용이 가능해 6%대의 성장을 GDP 목표로 삼고 있습니다

정부의 부채비율 축소…시장과열 우려가 지수조정의 이유

2021년들어 중국증시는 전세계에서 가장 빠른 경제회복에 대한 기대감으로 가장 빠른 상승세를 보였습니다. 하지만 2월 춘절을 기점으로 하락하기 시작해 5월10일까지 마이너스 성장을 했습니다.이유는 정부의 입김입니다. 중국 정부는 사회통제력은 물론이고 금융시장에 대해서도 절대적인 영향력을 행사합니다. 중국의 은행과 증권 보험회사들은 대부분 대주주가 국가인 국유기업들이기 때문입니다.

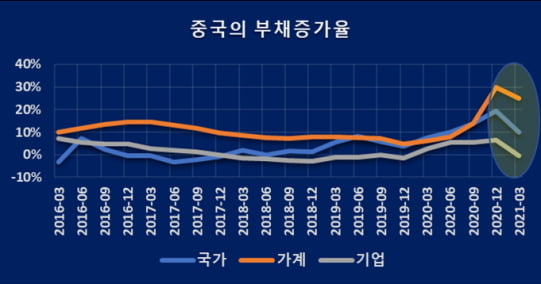

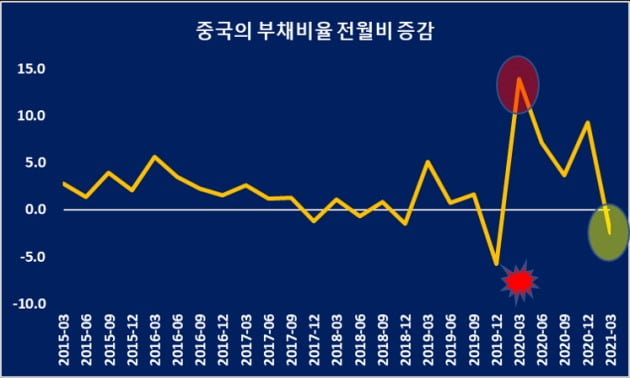

중국정부는 코로나19가 발생하자 사스의 경험을 바탕으로 미국 다음으로 많은 돈을 퍼 넣어 경기를 부양했습니다. 코로나19 기간중에 GDP대비 부채비율의 증가폭을 보면 미국이 45%로 가장 높았고 중국도 32%나 됐습니다. 중국은 코로나19의 안정화로 상대적으로 전세계에서 가장 빨리 경기가 회복되자 인플레 압력과 부채비율 증가에 따른 금융 리스크를 선제적으로 제거하는 데 정책의 초점을 맞췄습니다.

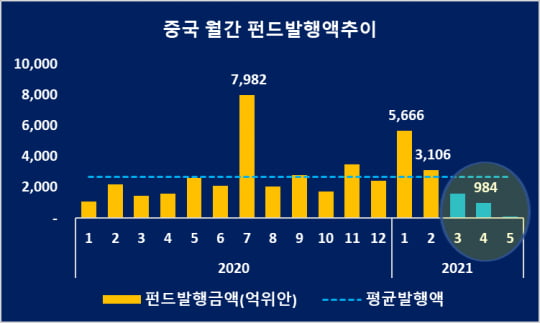

중국 당국이 이렇게 금융시장을 선제 단속한 것은 중국은 금융산업의 미발달로 통화량 M2가 GDP의 200%를 넘어가는 나라여서입니다. 여차하면 인플레 압력에 봉착 할 수 있다고 봐서 입니다. 또한 주식시장의 과열로 자금이 실물이 아니라 금융시장의 머니 게임으로 가는 것을 막기위해 기관투자가들의 자금모집에도 영향력을 행사했습니다.

중국정부는 3월들어 펀드발매자제와 일정규모 이상의 펀드발매 제한을 창구지도 형식으로 실시했습니다. 그러자 펀드발행규모가 3월이후 감소하기 시작해 4월에는 984억위안으로 1월의 5666억위안 대비 17%선으로 쪼그라들었습니다. 이는 최근 1년간 월평균 발매규모인 2600억위안에도 크게 못 미치는 수준입니다.

경기회복기의 중국…"경기순환주 주목"

증시에 “수급은 재료에 우선한다”는 말이 있습니다. 유동성을 먹고사는 금융시장에서는 물의 량이 줄어들면 헤엄치기 어려워지는 것은 피할 수 없습니다. 그러나 경기가 나쁜데 자금까지 줄어들면 진짜 문제지만 경기회복에 과도한 유동성을 선제적으로 단속하는 것은 단기적으로는 악재지만 중기적으로는 보약일 수 있습니다.코로나19로 세계 경제에는 100년만에 한번 올까 말까 한 일이 벌어졌습니다. 이 대형 사고를 수습하기 위한 돈풀기를 했지만 이젠 경기회복으로 돈 풀기는 마무리 단계에 들어간 것으로 보입니다. 유동성장세는 끝나가고 이젠 실적장세가 본격적으로 펼쳐질 형국입니다. 증시에서 장세전환의 과도기에 업종별 주가조정은 항상 있는 일입니다.

돈 뿌리면 죽은 고양이도 튀어 오른다는 게 금융시장입니다. 이젠 죽은 고양이가 아니라 살아난 고양이의 달리는 스피드에 주목할 때인 것 같습니다. 물 빠지면 돌 드러난다고 과잉 유동성에 누구나 물에 뜨는 상황이 아니라 이젠 제대로 노를 젓는 기업만이 주목받는 시기가 도래 한 것 같습니다.

숲을 사는 것이 아니라 나무를 고르는 것이 주식투자입니다. 5월10일 종가 기준으로 외국인 들이 살수 있는 1100여종목의 중국의 후선강통 주식을 보면, 연초이래 가장 지수가 많이 오른 대만 가권지수의 상승율 17%보다 더 높은 수익률을 보인 종목이 233종목이나 됩니다. 한국 KOSPI보다 높은 수익률을 낸 종목이 298개, 나스닥보다 높은 수익률을 보인 종목이 410개에 달합니다.

연초이래 주가 상승률 상위 10사를 보면 화학, 철강,비철금속, 반도체, 기계관련업종 기업들입니다. 그리고 중국의 특성상 정부정책이 증시에 크게 영향을 미치는 데, 중국정부와 미국정부가 서로 이견 없이 합의한 “탄소중립”관련업종도 관심을 가질 필요가 있어 보입니다.

<한경닷컴 The Moneyist> 전병서 중국경제금융연구소 소장

"외부 필진의 기고 내용은 본지의 편집 방향과 다를 수 있습니다."

독자 문의 : thepen@hankyung.com

![투자 세제 지형 격변…'배당 분리과세' 유불리 따져야 [고정삼의 절세GPT]](https://img.hankyung.com/photo/202601/99.29478626.3.jpg)