“덴티스, 신사업 및 거래처 확장으로 올해 흑자전환 전망”

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

하나금융투자 분석

투자의견 ‘매수’와 목표주가 1만8300원을 제시했다. 전일 종가는 1만1750원이다. 국내 임플란트 경쟁사 대비 저평가 상태며 성장동력도 갖추고 있다는 평가다.

덴티스의 올 1분기 매출과 영업이익은 각각 187억원과 29억원을 기록했다. 전년 동기 대비 매출은 42.6% 증가하고 영업이익은 흑자전환했다.

1분기 실적 성장은 한국 미국 중국 등 주요 지역에서의 영업 회복 영향이다. 국내 매출은 신규 거래 병원과 기존 병원 점유율이 함께 늘어나며 93억원을 기록했다. 전년 동기 대비 29.1% 늘었다.

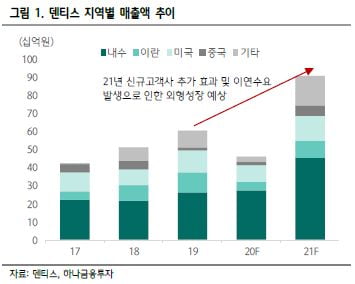

2021년에는 실적이 지속 성장할 것으로 예상했다. 국내 및 해외에서 신규 거래처를 확보하고 디지털 투명교정 등 신사업의 실적 기여가 본격화될 것으로 봤다.

올해 매출은 전년 대비 94.3% 늘어난 908억원, 영업이익은 203억원으로 흑자전환할 것으로 추산했다. 매출 증가에 따른 영업이익 지렛대(레버리지) 효과와 평균판매가격(ASP)이 늘어나며 영업이익률도 22.4%를 기록할 것으로 예상했다.

북미에서 예상되는 연매출은 137억원이다. 기존 미국 서부 지역에서 동부 지역으로 거래 지역을 확장하며 전년 대비 47.3% 증가할 것이란 전망이다.

정민구 연구원은 “중국 중동 등의 지역에서 이연수요 또한 예상된다”며 “올해 전 지역에서 실적 반전(턴어라운드)을 이룰 것”이라고 판단했다.

박인혁 기자 hyuk@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)