노후에 빈부 격차 확 벌어진다…'연금 고수가 찜한 종목'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

연금 고수들 '포트폴리오' 대해부

펀드·ETF·현금 '7:2:1 전략'으로 수익 극대화

상위 10% 투자자 계좌분석

펀드·ETF·현금성 자산 황금배분

1년간 평균 연금수익률 67%

수익률은 ETF가 압도적

미래에셋G2 펀드 83% 수익낼 때

TIGER2차전지 ETF는 158%

펀드·ETF·현금 '7:2:1 전략'으로 수익 극대화

상위 10% 투자자 계좌분석

펀드·ETF·현금성 자산 황금배분

1년간 평균 연금수익률 67%

수익률은 ETF가 압도적

미래에셋G2 펀드 83% 수익낼 때

TIGER2차전지 ETF는 158%

연금 무브 가속화

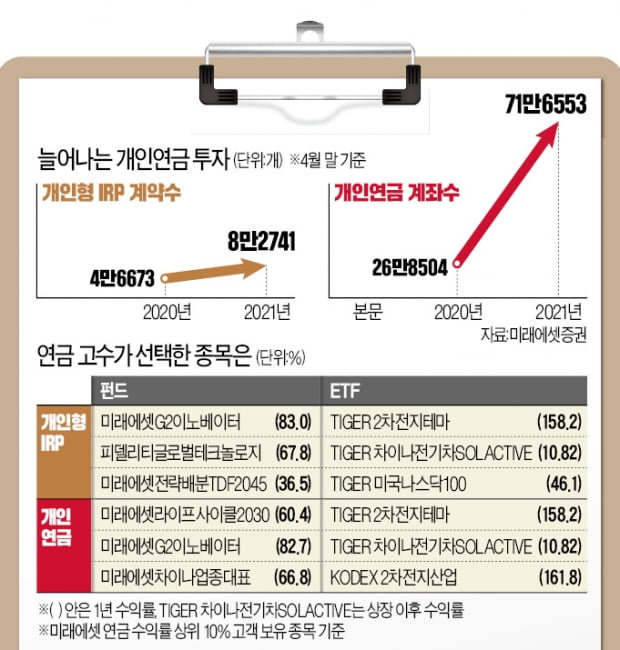

17일 미래에셋증권을 통해 개인연금을 운용하는 8만여 개의 계좌를 분석한 결과 지난 1년간(4월 말 기준) 상위 10% 수익률을 기록한 투자자의 평균 수익률은 67.58%로 집계됐다. 같은 기간 코스피지수 상승률(61.63%)을 웃도는 수치다. 연금 자산을 공격적으로 투자한 덕에 든든한 노후 자산을 마련한 셈이다.고수들이 담은 종목은?

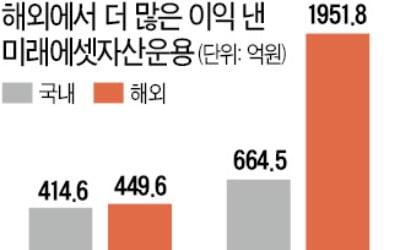

개인형 IRP를 통해 고수익을 낸 연금 개미들은 ‘7:2:1 전략’으로 계좌를 운용하고 있었다. 전체 자산의 70%는 펀드, 20%는 상장지수펀드(ETF), 나머지 10%는 현금성 자산을 확보하는 식이다. 이들은 전체 포트폴리오의 70%에 달하는 펀드 투자에 미래에셋G2이노베이터펀드와 피델리티글로벌테크놀로지펀드를 가장 많이 담았다. 두 펀드 모두 글로벌 혁신기업에 투자하는 펀드다. 미래에셋G2이노베이터펀드는 중국 신약개발업체 우시앱텍, 대만 대표기업 TSMC 등을 주로 담고 있다. 국내에 설정된 해외 주식형 펀드 가운데 가장 설정액 규모(약 9900억원)가 큰 초대형 펀드인 피델리티글로벌테크놀로지는 혁신기술 기업과 기술 혜택을 받는 소비재 기업 등 40~60개의 다양한 종목에 투자한다. 두 펀드의 1년 수익률은 각각 83.0%, 67.8%에 달한다.정해진 목표 시점에 맞춰 주식 비중을 알아서 조정해주는 타깃데이트펀드(TDF) 상품 중 하나인 미래에셋전략배분TDF2045(수익률 36.5%)에 투자한 이들도 많았다. TDF는 2045(2045년)와 같이 목표 시점이 멀수록 주식 투자 비중이 높다. 공격적인 펀드에 투자한 만큼 투자자에게 높은 수익률이 돌아간 셈이다. 이 밖에 미래에셋차이나그로스, 인도중소형펀드 등이 상위 5개 펀드에 이름을 올렸다. 한국투자연금베트남그로스펀드(11위, 수익률 63.6%), 신영퇴직연금배당펀드(14위, 58.5%)도 순위권에 있었다.

“연금 빈부격차 가속화할 것”

투자기간이 긴 개인연금 계좌는 펀드 비중이 조금 더 높았고 안정적인 상품을 담고 있었다. 수익률 상위 10% 투자자는 미래에셋라이프사이클2030연금펀드에 가장 많이 투자했다. 라이프사이클펀드는 10여 년 전 출시된 상품으로 주식과 채권 비중을 알아서 조절해주는 펀드로 TDF보다 앞서 등장했다. 아울러 한국밸류10년투자펀드(4위), 신영밸류고배당펀드(8위), 미래에셋가치주포커스펀드(10위) 등 가치투자를 표방하는 펀드가 상당수 10위권에 들었다.다만 ETF의 경우 2차전지 관련 상품에 쏠린 모습이다. 보유 1~4위 ETF는 TIGER 2차전지테마, TIGER 차이나전기차SOLACTIVE, KODEX 2차전지산업, TIGER KRX2차전지K-뉴딜이었다. 1년 수익률이 199%에 달하는 KODEX WTI원유선물 ETF(10위)도 눈길을 끌었다. 김기영 미래에셋증권 연금솔루션본부장은 “원금보장형을 떠나 실적배당형 상품으로 이동하는 연금 투자자가 나날이 늘어나고 있다”며 “연금 특성상 장기 투자라는 관점에서 보면 방치된 연금 계좌의 수익률과 적극적인 투자자들 간의 격차가 점차 벌어질 경우 노후 자산 양극화가 심해질 수 있다”고 말했다.

박재원 기자 wonderful@hankyung.com

![실적장세 '포트폴리오' 어떻게 짜야할까 [허란의 경제한끼]](https://img.hankyung.com/photo/202105/01.26372724.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)