코로나 진단키트로 9조 몸값?…SD바이오센서 공모가 논란

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

작년 매출 2211% 급증

팬데믹 종식 후 실적이 관건

팬데믹 종식 후 실적이 관건

다음달 유가증권시장에 상장하는 SD바이오센서의 공모가를 두고 논란이 일고 있다. 코로나19 진단키트로 인한 일시적인 매출 증가로 시가총액 9조원을 제시한 것은 과도하다는 지적이다. 팬데믹(전염병 대유행) 종식 후에도 지금과 같은 실적을 유지할 수 있을지가 주요 쟁점이 될 것으로 보인다.

SD바이오센서는 다음달 10~11일 기관투자가를 대상으로 수요예측을 한 뒤 공모가를 확정한다. 희망 공모가는 6만6000~8만5000원을 제시했다. 공모가가 상단에서 결정되면 상장 직후 시총은 8조8000억원에 달한다. 유가증권시장 시총 43위인 SK바이오팜(8조8494억원)과 맞먹는 규모다.

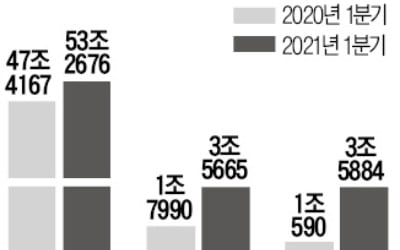

이 회사는 국내 최대 코로나19 진단키트 회사로 2010년 12월 27일 한국애보트진단의 전신인 주식회사 SD의 바이오센서 사업부문을 인적 분할해 설립됐다. 신속면역화학진단, 형광면역진단, 효소면역반응진단, 자가혈당측정 제품 등을 개발해 판매하고 있다. 지난해 코로나19 진단키트 수요가 폭발적으로 늘면서 매출은 1조6862억원으로 급증했다. 전년(730억원) 대비 2211% 증가한 수치다. 같은 기간 영업이익은 152억원에서 7383억원으로 49배 불어났다. 올 1분기에도 1조1791억원의 매출을 올리며 ‘어닝서프라이즈’를 기록했다.

이 같은 실적을 바탕으로 회사 측은 기업가치를 11조7500억원으로 평가했다. 지난해 당기순이익(6156억원)에 주가수익비율(PER) 19.09배를 적용한 결과다. 국내 경쟁사인 씨젠의 PER(8.20배)보다 2배 이상 높다.

SD바이오센서는 비교 기업을 선정할 때 글로벌 의료기기 및 체외진단업체인 서모피셔사이언티픽과 퍼킨엘머를 포함해 PER을 높였다. 이들 회사의 PER은 각각 28.22배와 20.86배다.

업계는 코로나19 진단키트로만 성장한 SD바이오센서와 수십 년간 의료기기 및 분석장비 선두 주자로 자리매김한 글로벌 기업과는 직접 비교하기 어렵다고 지적한다. SD바이오센서는 매출의 90% 이상이 진단키트다. 업계 관계자는 “가격 경쟁으로 인한 판매단가 인하와 관리비 부담 증가 등으로 인해 앞으로 실적이 유지될지는 미지수”라며 “해외공장 증설과 직접 판매 등으로 투자자들에게 성장성을 입증해야 할 것”이라고 말했다.

전예진 기자 ace@hankyung.com

SD바이오센서는 다음달 10~11일 기관투자가를 대상으로 수요예측을 한 뒤 공모가를 확정한다. 희망 공모가는 6만6000~8만5000원을 제시했다. 공모가가 상단에서 결정되면 상장 직후 시총은 8조8000억원에 달한다. 유가증권시장 시총 43위인 SK바이오팜(8조8494억원)과 맞먹는 규모다.

이 회사는 국내 최대 코로나19 진단키트 회사로 2010년 12월 27일 한국애보트진단의 전신인 주식회사 SD의 바이오센서 사업부문을 인적 분할해 설립됐다. 신속면역화학진단, 형광면역진단, 효소면역반응진단, 자가혈당측정 제품 등을 개발해 판매하고 있다. 지난해 코로나19 진단키트 수요가 폭발적으로 늘면서 매출은 1조6862억원으로 급증했다. 전년(730억원) 대비 2211% 증가한 수치다. 같은 기간 영업이익은 152억원에서 7383억원으로 49배 불어났다. 올 1분기에도 1조1791억원의 매출을 올리며 ‘어닝서프라이즈’를 기록했다.

이 같은 실적을 바탕으로 회사 측은 기업가치를 11조7500억원으로 평가했다. 지난해 당기순이익(6156억원)에 주가수익비율(PER) 19.09배를 적용한 결과다. 국내 경쟁사인 씨젠의 PER(8.20배)보다 2배 이상 높다.

SD바이오센서는 비교 기업을 선정할 때 글로벌 의료기기 및 체외진단업체인 서모피셔사이언티픽과 퍼킨엘머를 포함해 PER을 높였다. 이들 회사의 PER은 각각 28.22배와 20.86배다.

업계는 코로나19 진단키트로만 성장한 SD바이오센서와 수십 년간 의료기기 및 분석장비 선두 주자로 자리매김한 글로벌 기업과는 직접 비교하기 어렵다고 지적한다. SD바이오센서는 매출의 90% 이상이 진단키트다. 업계 관계자는 “가격 경쟁으로 인한 판매단가 인하와 관리비 부담 증가 등으로 인해 앞으로 실적이 유지될지는 미지수”라며 “해외공장 증설과 직접 판매 등으로 투자자들에게 성장성을 입증해야 할 것”이라고 말했다.

전예진 기자 ace@hankyung.com

!["백신도 맞았고 날씨도 더워"…마스크 벗어던진 뉴욕 [현장 리포트]](https://img.hankyung.com/photo/202105/01.26398655.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)