국민연금, 위험자산 더 담는다…"공격적 투자 기회 앞으로 10년뿐"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

'질서있는 퇴각' 준비

국민연금 지출 10년후 수입 초과

2041년부터는 고갈 시작돼

기금 성장기에 수익 더 쌓아야

'연못속 고래' 바다로

국내주식 비중 15% 유지될 듯

현재 35%인 국내외 채권 축소

해외주식·대체투자 등 위험자산

65%서 70~80%로 확대 가능성

국민연금 지출 10년후 수입 초과

2041년부터는 고갈 시작돼

기금 성장기에 수익 더 쌓아야

'연못속 고래' 바다로

국내주식 비중 15% 유지될 듯

현재 35%인 국내외 채권 축소

해외주식·대체투자 등 위험자산

65%서 70~80%로 확대 가능성

1000조원 돌파 앞둔 국민연금의 고민

기준 포트폴리오는 연기금엔 10년 이상의 장기 기금운용전략을 의미한다. 기금의 장기적 재정 상태를 고려해 안정적인 기금 운용을 위한 목표 수익률과 적정 위험(리스크) 수준을 정하고, 거기에 맞춰 전체 운용 자산 중 얼마만큼을 위험자산으로 채울 것인지를 결정하는 것이다.기준 포트폴리오가 도입되면 국민연금은 장기(10년 이상)·중기(5년)·단기(1년)로 이어지는 체계적 자산배분 시스템을 구축할 전망이다. 기준 포트폴리오에서 포트폴리오 전체의 위험 수준을 결정하면, 이 수준에 맞춰 국내외 주식·국내외 채권, 대체투자 등 5개 자산군으로 구성된 5년 단위 중기 포트폴리오를 구성하고 이를 달성하기 위한 연간 계획을 짜는 식이다.

투자업계가 국민연금의 기준 포트폴리오 도입에 관심을 갖는 이유는 올해 2월 기준 860조원, 이르면 내년 1000조원을 돌파하는 초대형 연기금인 국민연금의 자산 배분 방향성을 결정하는 최상단 지침이기 때문이다. 국민연금이 위험자산 목표치를 얼마로 잡느냐에 따라 자산운용업계의 희비도 엇갈릴 수 있다.

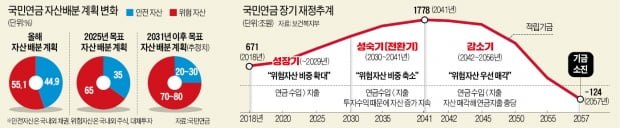

국민연금이 작년 12월 기금운용위원회에 보고한 ‘국민연금기금 자산배분 개선(안)’에 따르면 국민연금은 기준 포트폴리오 설정의 핵심인 위험자산 비중으로 60%, 65%(현행), 70%, 80% 등을 고려하고 있다. 국민연금은 지난해 수립한 중기자산배분안에서 2025년까지 당시 55% 수준이던 위험자산 비중을 65%까지 높인다고 밝힌 바 있다.

해외주식, 대체투자 확대 전망

국민연금 안팎에선 당장 올해 국민연금이 위험자산 목표 비중을 현행 65%에서 급격하게 높이진 않을 것으로 보고 있다. 현재 위험자산 투자 규모도 아직 65%에 미치지 못하기 때문이다. 올해 2월 기준 국민연금의 포트폴리오는 △국내주식 20.9% △해외주식 24% △대체투자 10.7% 등 위험자산 55.6%와 국내외 채권 및 단기자금 등 안전자산 44.4%로 구성돼 있다.국민연금의 급격한 리밸런싱(포트폴리오 조정)이 시장에 혼란을 초래할 수 있어 매년 점진적으로 비중을 조정할 전망이다. 국민연금 사정에 정통한 한 관계자는 “기금이 늘어나는 2040년까지 최대한 수익을 확보하기 위해 위험자산 비중을 늘려나간다는 것이 현재 국민연금의 기본 방향”이라면서도 “시장 여파와 안정적 운용을 위한 리스크 관리를 위해 변화는 점진적으로 이뤄질 것”이라고 내다봤다.

위험자산 증가분의 대부분은 해외주식과 대체투자에 투입될 전망이다. 국민연금의 현재 중기자산배분안은 2025년까지 국내주식 비중을 15% 안팎으로 낮추고, 해외주식과 대체투자를 각각 35%와 15% 정도로 확대하는 것을 목표로 두고 있다. 국내주식의 경우 국내 300여 개 상장사 대주주인 국민연금이 기금 감소기를 맞아 매도세로 전환했을 때 미치는 시장 충격이 크다 보니 선제적인 규모 축소가 필요한 상황이기 때문이다.

일단 장기 자산배분의 틀은 만들었지만 업계 안팎에선 국민연금 자산배분의 ‘시계’가 최소한 20년 이상의 초장기로 짜여야 한다는 지적이 나온다. 2018년 재정추계에 따르면 국민연금은 2030년 연간 연금 지급액이 기금운용수익을 제외한 보험료 수입을 넘어서는 변화에 직면한다. 2041년에는 기금운용수익을 합쳐도 기금 감소를 막지 못하는 ‘기금 감소기’가 도래한다. 이준행 서울여대 경제학과 교수는 “2030년 보험료 수지가 역전되면 매년 기금운용자산의 일부를 유동화해 연금 지급에 활용해야 하기에 자산배분 전략도 완전히 달라져야 한다”며 “국민연금의 생애주기 전반을 아우르는 20~30년 단위 자산배분 전략이 구축될 필요가 있다”고 말했다.

황정환 기자 jung@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)