CS 매도 보고서에…LG화학 시총 4조 증발

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

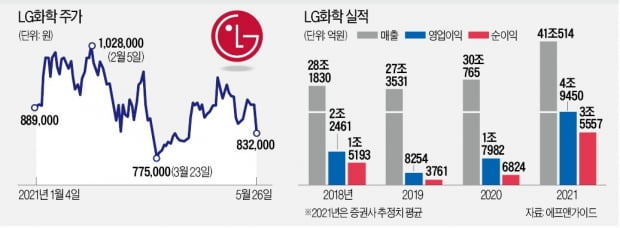

"모회사 할인 적용돼야" 지적

목표가 68만원으로 대폭 낮춰

외인 매물 폭탄에 주가 6.7% 뚝

국내 목표가 평균은 130만원

"LG에너지솔루션 상장은 호재"

목표가 68만원으로 대폭 낮춰

외인 매물 폭탄에 주가 6.7% 뚝

국내 목표가 평균은 130만원

"LG에너지솔루션 상장은 호재"

CS의 ‘매도’ 리포트가 방아쇠

이날 LG화학은 6.73% 하락한 83만2000원에 장을 마쳤다. JP모간, 모건스탠리, CS증권 등 외국계 증권사 창구를 통해 매도 주문이 쏟아졌다.주가 급락의 방아쇠를 당긴 것은 25일(현지시간) 발간된 CS의 매도 보고서였다. CS는 LG화학에 대한 투자 의견을 종전 ‘매수(Outperform)’에서 ‘매도(Underperform)’로 내리고, 목표주가는 130만원에서 68만원으로 대폭 하향 조정했다. 현재 시세보다 20%가량 낮은 수준이다. 민훈식 CS 연구원은 “LG에너지솔루션이 상장을 앞둔 시점에 투자자들이 큰 폭의 할인을 받을 수 있는 모회사를 살 이유가 없다”며 “업종 내에서 가장 비선호 종목”이라고 설명했다.

LG화학의 주가수익비율(PER)은 중국 경쟁사 CATL보다 30% 낮은 32배에 지분가치 희석과 모회사 할인율 30%를 추가로 적용해 22배로 책정했다.

CS는 또 LG에너지솔루션의 에너지저장장치(ESS)용 배터리 리콜 소식도 악재로 반영했다. 전날 LG에너지솔루션은 2017년 4월부터 2018년 9월까지 중국 난징 공장의 ESS 배터리 전용 라인에서 생산된 ESS용 배터리를 교체한다고 밝혔다.

국내 “자회사 상장 수혜자는 LG화학”

외국계의 이 같은 리포트는 국내 증권사의 시각과 대비된다. LG에너지솔루션 상장 이후 LG화학의 주가가 부진할 수 있다는 우려는 국내에서도 제기됐지만, 국내 증권가에서는 여전히 낙관적 전망을 유지하고 있다. 상장 이후에도 최대 주주 지위를 유지할 뿐 아니라 최대 수혜자는 오히려 LG화학이라는 설명이다.실제 한국 증권사 중에 LG화학에 대한 매도 리포트를 낸 곳은 없다. 국내 증권사들의 목표주가 평균은 130만원 수준이다. 최근에도 하이투자증권, 신영증권, 삼성증권 등이 목표가를 상향 조정했다. 신영증권은 가장 높은 153만원을 제시했다.

이지연 신영증권 연구원은 “LG에너지솔루션의 생산 능력 확대는 상장 이후에도 LG화학 실적에 연결로 반영될 것”이라며 “2019~2020년 연평균 6조원 수준이던 설비투자를 양극재 등 2차전지 밸류체인과 제약, 화학사업에 집중 투자하면 추가 성장도 빠르게 확보할 전망”이라고 말했다.

전유진 하이투자증권 연구원도 올 하반기 석유화학업종에 다시 한 번 상승 사이클이 올 수 있다는 점과 저탄소 패러다임에서 가장 경쟁력 있는 업체라는 점에 주목하며 LG화학을 ‘톱픽’으로 추천했다. 전 연구원은 “올해를 기점으로 중대형전지 수익 창출 본격화가 예상된다”며 “대규모 수주 또는 얼라이언스 확보에 따라 밸류에이션이 추가로 올라갈 여지가 충분하다”고 평가했다.

설지연/고윤상 기자 sjy@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)