CJ ENM, 1500억원 규모 회사채 발행 추진 [마켓인사이트]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

최대 3000억원까지 증액 발행 계획

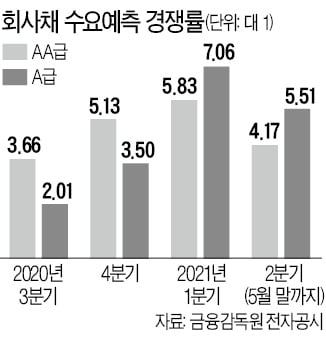

1일 투자은행(IB) 업계에 따르면 CJ ENM은 이달 말 1500억원 규모 회사채 발행을 계획하고 있다. 최대 3000억원까지 증액 발행할 수 있다. 신용등급은 AA-이며, 만기는 3년과 5년으로 구성할 예정이다. KB증권과 NH투자증권, 한화증권, 키움증권이 발행 주관을 맡았다.

CJ ENM의 공모채 발행은 지난 6월 이후 1년 만이다. 당시 최초 1500억원 모집에 9350억원의 수요를 모았다. 최종 발행 규모는 2400억원으로 늘었다.

조달한 자금은 채무 상환과 운영자금으로 쓸 전망이다. 2016년 발행한 700억원 규모 회사채 만기가 오는 30일 예정돼 있다.

CJ ENM은 최근 2025년까지 5조원을 콘텐츠 제작에 투자하겠다고 밝혔다. 올해 투자 규모는 8000억원으로, 지난해(6000억원)보다 30% 이상 증가했다.

탄탄한 영업 현금흐름을 바탕으로 재무 구조는 우수한 편이다. 올해 3월 말 기준 총차입금은 1조409억원이며, 순차입금은 4641억원이다. 부채비율은 61.5%에 머물렀다.

임근호 기자 eigen@hankyung.com

≪이 기사는 06월01일(17:32) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)