다운사이징과 수익성 개선 작업 진행중

이랜드 그룹은 올해 재계순위(공정거래위원회 공시대상 기업집단 자산규모 순위) 45위로 작년 36위에서 9계단이나 미끄러졌다. 규모를 키우기 보다 부채비율을 낮추고 내실을 다지는 구조조정을 하는 중 코로나19 사태의 직격탄을 맞았다. 그룹 지주사 이랜드월드의 주력 사업인 패션과 최대 계열사 이랜드리테일의 백화점과 아울렛 매출이 급감했고 기업 신용에도 경고등이 켜졌다. 이랜드 그룹은 이런 상황을 빠르게 극복하고 재무구조를 개선해야하는 어려운 숙제를 안고 있다.

살아난 패션부분, 유통 외식 레저 회복세

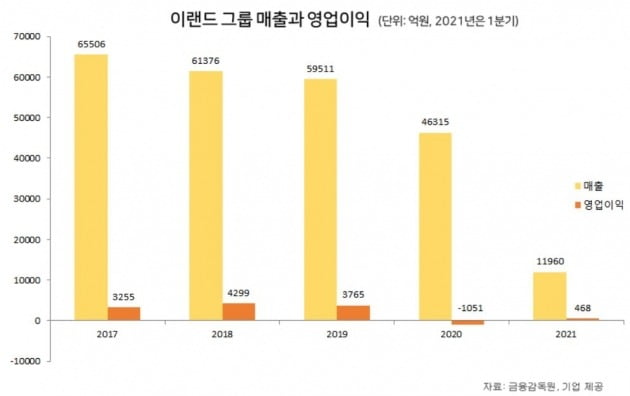

이랜드그룹은 지난해 지주사 이랜드월드 연결재무제표 기준 1051억원의 영업손실을 냈으나 올해는 전반적인 실적이 개선되고 있다. 패션부문은 뉴발란스와 패스트패션(SPA)브랜드 스파오 등을 앞세워 올 1분기 국내와 해외에서 총 597억원의 영업이익을 내고 반등에 성공하면서 그룹을 이끌었다.다만 유통부문과 미래부문(외식·레저·건설)은 적자가 이어졌다. 외식부문에서 적자점포를 정리하는 등 자구 대책을 시행했으나 애슐리, 자연별곡 등 대표 외식브랜드가 뷔페식 매장을 운영하고 있어 코로나19의 여파를 완전히 벗어나지 못했다. 이들 부문이 정상 영업실적을 되찾고 미래 성장동력을 준비하는 동안 다른 사업 부문의 지원이 불가피할 것으로 보인다.

과도한 금융비용 줄이는 게 과제

이랜드의 각 사업부문이 어려움을 극복하는 동안 부채를 줄이고 차입 구조를 장기화·안정화하는 작업도 계속될 전망이다. 이랜드는 최근 몇 년간 2000억원 이상을 연간 이자비용으로 지출했다. 작년말 연결기준 그룹의 부채는 4조6166억원에 달한다. 2017년 3조7000억원까지 줄였던 부채가 다시 늘었다.다른 방식의 자금조달 비용도 신경을 써야 한다. 이랜드 그룹은 지난 10여년 간 사모 자본시장에서 다채로운 방법으로 자금을 조달했다. 상당 부분이 IPO조건부 거래였던 탓에, 결과적으로는 주식 재매입, 약정 수익금 지불 등으로 다수의 금융사와 사모펀드(PEF)에게 높은 수익만 안겨줬다. 이 외에도 계열사 이랜드리테일 부동산을 활용한 리츠를 비롯해 영업장 주차장 유동화 등 다양한 방식으로 자금을 조달했다.

지난해부터 단기 차입을 늘리며 이자 비용은 다소 낮췄을지 모르나, 유동성 관리가 과제로 떠올랐다. 작년말 기준으로 1년 안에 만기가 돌아오는 장기부채, 기업어음(CP), 단기사채 등 단기성차입금이 2조4359로 적지 않다. 갑자기 신용등급이 떨어지거나 단기 금융시장이 경색될 경우 어려움을 겪을 수 있다.

미래 전략...온라인 유통업?

IPO는 모든 재무적 어려움을 일거에 해소해 줄 수 있는 방안이다. 경영이 정상화되지 않은 상황에서 쉽지 않다는 점이 문제고, 근본적으로는 미래사업 비전을 얼마나 설득력 있게 보여주느냐가 관건이라는 지적도 나온다. 최근 IPO시장은 현재 재무상태나 영업상황보다 어떤 전망을 제시하느냐에 더 관심을 둔다.금융권 관계자들은 이랜드의 과거 몇 차례 IPO 시도가 불발된 원인을 여기서 찾기도 한다. 오프라인 유통업을 넘어선 발전방안과 중국 시장을 바라보는 시각 등에서 이랜드 측과 자본시장의 눈높이 차이가 컸기 때문이다. 한 증권사 관계자는 "당시 증시 상황도 주춤하는 등 시기적인 불운까지 겹쳤다"고 덧붙였다.

이랜드는 최근 오프라인 채널뿐만 아니라 온라인 채널에 대한 투자를 강화하고 있다. 최근엔 카카오톡을 기반으로 한 커머스 플랫폼 '콸콸'을 선보이기도 했다. 별도 애플리케이션 없이 채팅창에서 이랜드 상품 구매가 가능하다. 중국에선 위챗을 기반으로 한 상거래 플랫폼 '샤오청쉬'를 활용해 판매실적을 확대하고 있다.

이현일 기자 hiuneal@hankyung.com

≪이 기사는 05월27일(08:19) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫

![[비상장사 탐구생활]호반건설③,아파트 더 많이 지은 대우건설보다 급속 성장한 이유](https://img.hankyung.com/photo/202105/01.26384249.3.jpg)