'정용진 vs 신동빈' 이베이코리아 인수전 운명의 날…누가 웃을까

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

국내 e커머스 시장 판도 걸린 이베이코리아 인수전 승자는? [이슈+]

15일 美 이베이 이사회 후 우선협상대상자 공개 전망

15일 美 이베이 이사회 후 우선협상대상자 공개 전망

15일 투자은행(IB) 및 유통업계에 따르면 이베이코리아 인수 우선협상대상자는 이르면 오는 16일 판가름날 가능성이 높다.

이베이코리아의 모기업인 미국 이베이가 15일(현지시간) 이사회를 여는 만큼 이후 밝혀질 가능성에 무게가 실린다.

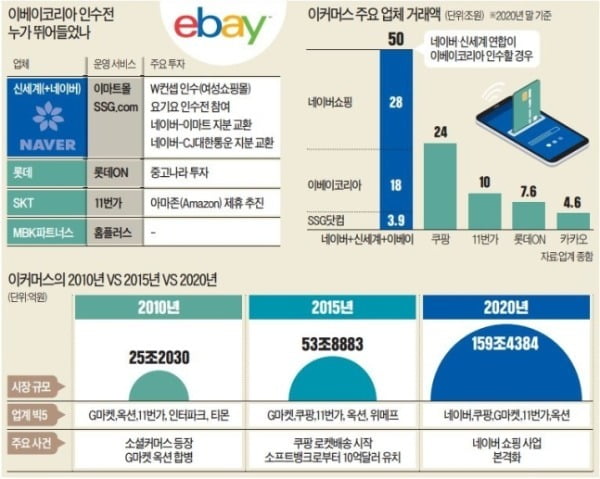

이베이와 매각주관사 골드만삭스, 모건스탠리는 본입찰에 참여한 신세계와 롯데의 제안을 두고 검토 중이다. 양측이 제시한 인수가액은 공개되지 않았으나 업계에 따르면 신세계 측은 4조원 안팎, 롯데 측은 3조원대 초반을 제시한 것으로 알려졌다.

지난해 거래액이 20조원에 달하는 이베이코리아를 지렛대 삼아 e커머스 부문 약세를 보완하기 위해 오프라인 강자들이 맞붙었으나 신세계가 보다 적극적인 것으로 풀이된다. 롯데쇼핑 단독으로 나선 롯데와 달리 신세계는 지난 3월 지분 교환으로 '혈맹'을 맺은 네이버와 컨소시엄을 꾸려 참전했다.

문제는 신세계의 제안도 이베이 본사가 당초 기대한 5조원 규모에는 미치지 못한다는 점이다. 이에 일각에선 이베이 본사의 매각 철회 가능성 혹은 주식매매계약(SPA) 체결까지 추가적 협상이 이어질 가능성도 있다고 내다봤다.

신세계와 롯데 중 누구라도 이베이코리아를 품에 안으면 'e커머스 공룡' 쿠팡을 웃도는 시장점유율을 확보한다. G마켓, 옥션, G9 등 오픈마켓을 거느린 이베이코리아는 지난해 네이버(18%) 쿠팡(13%)에 이어 국내 e커머스 시장 점유율 3위(12%) 수준으로 추산된다. 신세계의 통합 온라인쇼핑몰 SSG닷컴(3%) 혹은 롯데의 통합 온라인쇼핑몰 롯데온(5%)과 합치면 쿠팡을 단번에 넘어선다.

양측 모두 기존 오프라인 매장, 물류·배송 시스템과의 시너지 효과도 기대할 만하다는 분석이다.

김진우 KTB투자증권 연구원은 "인수시 오프라인 유통기업의 도심지 물류 인프라를 활용한 차별화된 풀필먼트 서비스를 제공할 수 있다. 기존 유통업체 입장에서는 물류 인프라를 활용한 신규 수익 모델이 창출되는 만큼 하향 추세를 그리던 오프라인 자산의 수익성이 개선될 것"이라고 분석했다.

다만 일각에선 향후 전략이 중요하다는 지적도 나온다. 첨예한 e커머스 시장 경쟁 속 추가 투자 부담 등을 고려하면 지나치게 높은 인수가를 적어낼 경우 자칫 '승자의 저주'에 빠질 수 있기 때문이다. 실제 이베이코리아가 e커머스 기업 중에선 드물게 16년 연속 흑자를 달성했지만 이는 시장점유율보다 수익성에 집중했기 때문이란 지적도 나온다.

오린아 이베스트투자증권 연구원은 "이베이코리아 인수가 능사는 아니다. 누가 인수하더라도 실제 시너지와 구체적인 전략, 방향성이 향후 주가에 가장 중요한 요소로 작용할 전망"이라고 진단했다.

오정민 한경닷컴 기자 blooming@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)