WSJ "한국 등 신흥국 증시 전망 어두워지고 있다"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

월스트리트저널(WSJ)은 지난 18일 '신흥시장의 주식 전망이 어두워지고 있다'(The Skies Are Darkening for Emerging-Market Stocks)라는 기사에서 "EM 증시의 어려움이 계속될 것으로 보는데는 많은 이유가 있다"라며 이같이 지적했다.

선진국(DM) 주식으로 구성된 MSCI 세계 지수는 올해 달러 기준으로 거의 12% 상승한 반면 EM 지수는 6% 오르는 데 그쳤다.

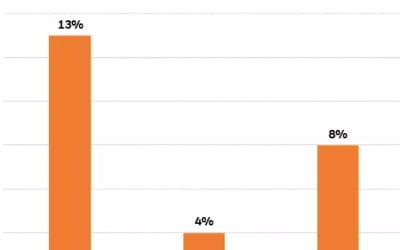

WSJ은 EM 주식이 어려움을 겪을 것으로 보는 첫 번째로 이유로 세계의 많은 중앙은행이 완화적 통화정책을 되돌리라는 압력이 커지고 있다는 점을 들었다. 지난주 JP모간은 내년 3월까지 금리를 인상 할 것으로 예상되는 EM 중앙은행의 비율이 19%에서 38%로 1월 이후 두 배로 증가했다고 분석했다. 반면 선진국 중앙은행들의 경우 그 비율이 11%로 거의 제자리에 머물고 있다.

두 번째 문제는 작년 EM 지수 상승을 이끈 거대 아시아 신흥국들의 주식이 어려움을 겪고 있다는 점이다. MSCI 신흥국 지수는 중국, 대만, 한국 주식이 전체 비중의 거의 3분의 2를 차지힌다. 이 지수는 동아시아 비중이 클 뿐 아니라 특히 TSMC, 텐센트, 알리바바, 삼성전자 등 4개 회사 주식이 전체 EM 주식 비중의 20%를 점유한다.

WSJ는 "상대적으로 비싸진 이런 기술주에 대한 의존도가 높은 건 지금 상황에서 선호할만한 일이 아니다"라고 지적했다. 이들 주식은 지난 몇년 간 우수한 성과를 보인 후 올해 전 세계 대부분 시장에서 저조한 수익률을 기록하고 있다. 알리바바 텐센트 등 중국의 거대 기술 기업에 대한 증가하는 규제 압력은 말할 것도 없다 .

WSJ은 아직 명확히 드러나지 않았지만, 주의해야 할 추가적 위험도 있다도 분석했다. 바로 달러 강세와 미국 금리의 방향이다. 일반적으로 높은 금리는 신흥국 주식에 부정적이며, 특히 달러로 표시된 부채가 많은 국가에서 더욱 그렇다.

또 다른 위험은 중국 경제의 회복세가 느려질 가능성이다. 중국의 신용 성장은 약화되기 시작했으며 최근 산업생산 및 소매판매는 예상치를 약간 밑돌았다. 이는 중국 기업들뿐 아니라 구리와 같은 상품을 중국에 수출하는 다른 개발도상국 기업에게도 중요하다.

WSJ은 "여전히 상당한 불확실성이 존재하긴 하지만 신흥국 주식에 대한 압력이 커지고 있다. EM 주식에서 또 다른 강력한 추가 수익률을 기대하는 것은 점점 더 어려워지고 있다"고 밝혔다.

김현석 기자

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)