"미국 증시 흔들릴 때 고민된다면 '배당주'에 올라타라"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

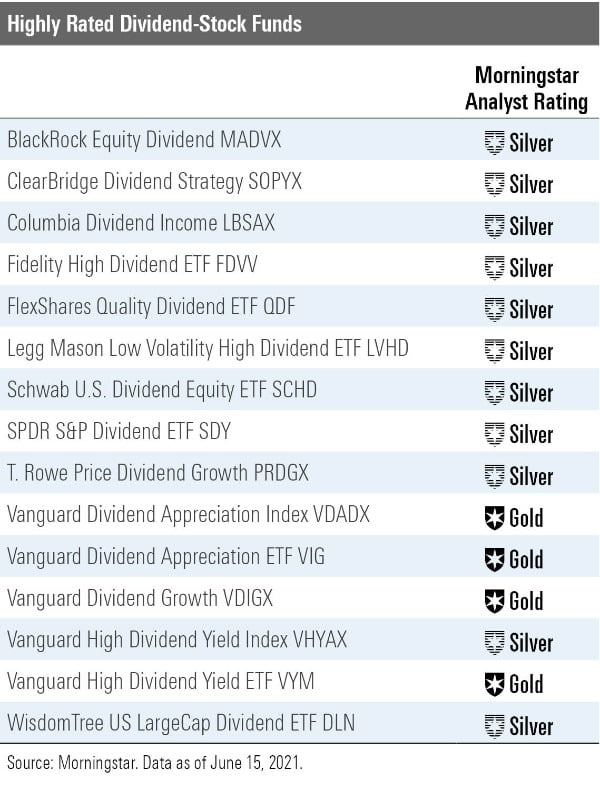

모닝스타는 지난 17일 뱅가드 하이 디비던드 일드 ETF(VYM), 뱅가드 디비던드 어프리시에이션 ETF(VIG), 블랙록 에퀴티 디비던드(MADVX) 등 안정적 배당수익을 추구하는 뮤추얼펀드와 상장지수펀드(ETF)를 추천했다. 모닝스타의 아미 아노트 포트폴리오 전략가는 "배당주들은 대체적으로 시장 격동기에도 튼튼한 편이며, 비교적 장기간 유의미한 위험조정수익을 창출했다"고 밝혔다.

모닝스타는 추천한 펀드들이 주로 두 가지 종류의 배당주에 투자한다고 소개했다.

첫 번째는 정기적인 배당을 실시하는 이른바 '수익주'다. 금융, 에너지, 유틸리티, 산업 업종의 성숙한 기업들이 많다. 이들 기업은 이익을 거두면 대개 재투자보다는 주주 배당을 선호한다.

이들 기업에 투자할 땐 수익률이 어느 정도 보장되지만, 경기 침체기엔 수익률이 취약해질 수 있다. 기업의 이익이 줄어들 수 있기 때문이다. 금리 변동이 위험 요인으로 작용하기도 한다. 금리가 상승하면 투자자들은 리츠, 유틸리티와 같은 배당주를 매도하고 채권을 사는 경향이 있다.

두 번째는 배당금이 점차적으로 증가하는 ‘배당성장주’다. 배당수익률 자체는 '수익주'에 비해 낮은 편이다. 하지만 가끔씩 배당금을 높이는 이들 기업은 대개 수익성이 좋으며 재정적으로 건실하다. 시장 침체기에도 '수익주'에 비해 나은 배당을 주는 편이다.

이들은 주기적으로 배당금을 올려 지급하기 때문에 인플레이션에 대해서도 강한 편이다.

이혜인 인턴·김현석 기자

![日, 외국인 주주권 제한 추진…SK하이닉스도 영향권 [정영효의 일본산업 분석]](https://img.hankyung.com/photo/202106/01.26725696.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)