“신사업, 지금 떼내야 더 빨리 큰다” 쏟아지는 기업 분할

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

[한경 CFO Insight]

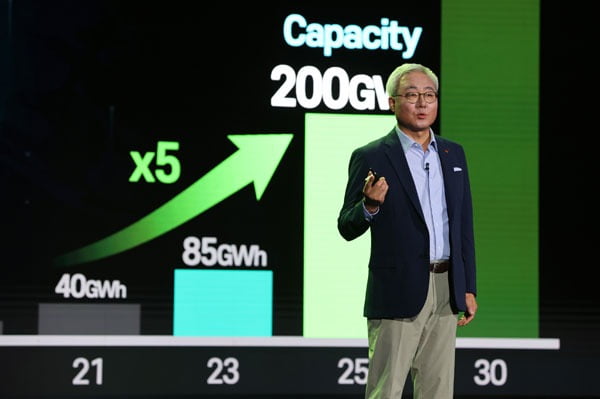

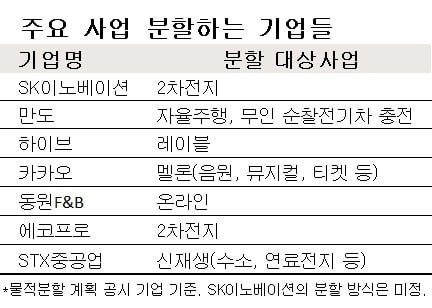

SK이노베이션은 지난 1일 개최한 기업설명회(IR)에서 배터리 사업을 분할하겠다고 발표했다. 분할 이후 상장을 통해 배터리사업을 키우기 위한 투자재원을 확보할 계획이다. 이 회사는 현재 연산 40GWh(기가와트시)인 배터리 생산능력을 2023년 85GWh, 2030년 500GWh까지 늘린다는 목표를 세웠다.

아직 분할 방식은 언급하지 않았지만 사업부를 떼어내 자회사로 두는 물적분할이 유력하다는 의견이 지배적이다. SK이노베이션은 SK아이이테크놀로지(SKIET)를 물적분할해 성공적으로 성장시킨 경험이 있다. 2019년 분사한 SKIET는 2년여 만에 몸값을 14조9012억원(9일 시가총액 기준)으로 높였다. 이 회사는 지난해 투자 유치와 올해 5월 상장을 통해서만 약 1조2000억원을 손에 쥐었다. SK이노베이션도 자회사의 기업공개(IPO) 과정에서 1조3475억원을 확보했다. 경쟁사인 LG화학이 배터리사업(LG에너지솔루션)을 물적분할해 초대형 IPO를 준비 중인 것도 SK이노베이션의 배터리사업 물적분할 가능성에 힘을 싣는 요인으로 꼽힌다.

자동차 부품회사인 만도도 가장 알짜로 평가받는 자율주행(ADAS) 사업을 물적분할하는 작업을 진행하고 있다. 이 회사는 오는 9월1일 자율주행 사업과 현재 모빌리티사업 중 무인 순찰 및 무인 전기차 충전플랫폼 부문을 떼어내 이들 사업을 총괄하는 만도모빌리티솔루션스(MMS)를 설립할 예정이다. 투자은행(IB)업계에선 만도가 분할 이후 MMS의 투자 유치와 IPO 등을 통해 투자 실탄을 조달할 것으로 보고 있다.

기업들은 신성장동력을 효율적이면서도 빠르게 키우기 위해 분할을 추진하고 있다. 사업부가 법인이 되면 기업 내 조직으로 있을 때보다 의사결정 속도가 한결 빨라질 수 있다. 기업 전략상 우선순위나 보고 절차 등 여러 가지 제약으로부터 벗어날 수 있어서다. 해당 사업만을 위한 투자 유치도 가능해진다. 사업부일 때는 기업의 자원 배분이 곧 재원을 결정하지만 사업부 자체가 법인이라면 얼마든지 독자적으로 자금을 조달할 수 있다. 시장에서 성장 잠재력이 크다는 평가를 받는다면 대규모 실탄을 확보할 기회를 여러 차례 잡을 수 있다. 벤처캐피털(VC)이나 사모펀드 운용사(PE) 등으로부터 먼저 투자를 받아 몸집을 키운 뒤 상장을 추진하는 것이 대표적인 방법이다. 이렇게 되면 모회사도 신사업 육성에 드는 비용부담을 한층 줄일 수 있다.

분사시킨 사업이 승승장구하면 또 다른 유동성 확보수단이 생긴다. 기업이 사업부를 물적분할하면 분사 대상의 지분 100%를 보유하게 된다. 이 중 일부를 판다고 해도 경영권에는 지장이 없다. 분할 기업의 몸값이 뛸수록 대규모 현금화가 가능한 자산을 손에 쥐는 셈이다. IB업계 관계자는 “특히 물적분할한 자회사가 높은 몸값에 상장한다면 해당 기업 지분을 처분해 현금을 확보하기 더 쉬워진다”며 “현재 IPO 시장이 호황임을 고려하면 신사업 분할부터 상장까지 신속하게 추진하려는 기업이 적지 않을 것”이라고 말했다.

김진성 기자 jskim1028@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)