IMM, 온라인 가구 플랫폼 보유

한샘까지 인수해 시너지 기대

현대百·신세계와 '신경쟁 구도'

조창걸 명예회장은 공익사업 주력

일부 자금 태재재단에 추가 출연

한샘이 제시한 가격은 주당 22만원 수준이다. 전체 매각 금액은 약 1조3000억~1조5000억원에 이를 것으로 알려졌다. IMM PE의 관계사인 IMM인베스트먼트는 온라인 가구 플랫폼 기업 오하임아이엔티의 대주주다. IMM PE가 한샘을 인수하면 시너지 효과가 상당할 것이란 게 가구·인테리어업계의 관측이다.

1970년 23㎡ 남짓한 작은 사무실에서 한샘을 창업한 조 명예회장은 경영권 매각 이후 공익사업에 주력할 것으로 알려졌다. 지분 매각으로 마련한 자금 일부를 재단법인 태재재단(옛 한샘드뷰연구재단)에 출연하는 방식을 통해서다. 이 재단은 조 명예회장이 2012년 설립한 공익법인으로 장학사업과 국내외 학술 연구 지원사업 등을 벌이고 있다.

51년 만에 경영권 매각

조 명예회장이 경영권을 넘기기로 결심한 것은 최고경영자(CEO)였던 최양하 대표가 퇴진할 무렵이라는 게 업계 관계자의 설명이다. 최 대표는 인테리어 사업에 본격적으로 진출한 1997년부터 25년간 한샘을 이끈 뒤 2019년 말 사임했다. 이후 강승수 대표(회장)가 경영을 맡고 있다.조 명예회장 슬하에 4남매를 뒀지만 외아들이 2012년 사망했다. 세 자매는 회사 경영에는 거리를 둔 것으로 알려졌다. 조 명예회장이 “적임자가 아니면 누구에게도 회사를 물려주지 않겠다”는 평소 지론을 뒷받침할 만한 후계자를 세우기 어렵다는 판단에 경영권을 내놓은 것이란 분석이다. 한샘은 2년6개월 전에도 글로벌 PEF 칼라일과 매각 논의를 진행했으나 가격 차이 등으로 무산됐다.

코로나19 사태 이후 가구·인테리어 시장이 급성장한 것도 매각에 영향을 미친 요인으로 꼽힌다. 국내 가구 소매 판매액은 지난해 사상 최초로 10조원을 돌파한 데 이어 올해도 가파른 성장세를 이어가고 있다.

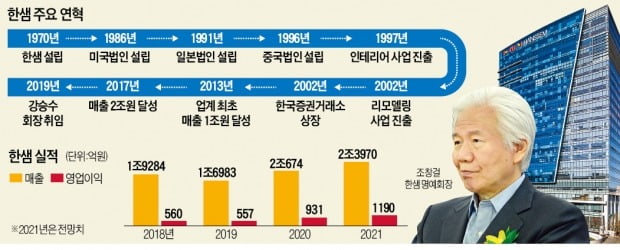

2017년 처음으로 연매출 2조원을 돌파한 한샘은 이듬해부터 2년 연속 실적이 내리막길을 걸었다. 그러다가 지난해 가구·인테리어 수요 증가에 힘입어 매출 2조674억원을 기록했다. 3년 만에 매출 2조원대에 복귀했다.

‘태재재단’ 등 공익사업 주력할 듯

조 명예회장은 지분 매각으로 태재재단의 공익사업을 강화할 계획이다. 그는 2015년 3월 태재재단에 보유 지분의 절반인 260만여 주를 출연한다고 발표했다. 그러면서 1차로 보유 지분 60만 주를 재단 운영자금으로 내놨다. 당시 약 1000억원에 해당하는 금액이다. 이후 지금까지 출연한 지분은 총 166만 주다. 이번 매각 작업을 통해 마련한 자금으로 나머지인 약 100만 주에 해당하는 금액을 출연할 것으로 전해졌다.태재재단의 주요 과제는 미래 시대를 선도할 정책과 인재 육성이다. 한샘 관계자는 “조 명예회장은 태재재단을 통해 미래 세계가 발전적인 방향으로 변화하는 데 필요한 미래 지도자를 육성하고 창조적인 산업을 발굴, 개발해 나가는 것 등을 목표로 연구지원에 집중할 것”이라고 밝혔다.

오하임아이엔티와 시너지 기대

IMM PE는 인테리어 시장 성장 가능성과 50여 년 역사의 한샘 오프라인 경쟁력에 과감히 베팅한 것이라는 분석이다.IMM PE는 한샘을 온·오프라인 가구·인테리어 시장의 압도적 1위 사업자로 키운다는 계획이다. 기존 오프라인 부문 경쟁력을 유지하면서 온라인 부문 역량 강화에 주력할 것으로 예상된다. 한샘은 오프라인 시장에서 점유율 1위지만, 온라인 부문은 오늘의집 같은 온라인 인테리어 플랫폼에 주도권을 뺏긴 상태다. 이를 위해 관계사인 IMM인베스트먼트가 지분 36.24%를 보유한 오하임아이엔티와 협업 체제를 구축할 가능성이 있다.

IMM인베스트먼트가 투자한 오늘의집과 시너지를 내는 방안도 검토할 수 있다. 장기적으로는 추가 인수합병(M&A)을 통해 몸집을 키우는 방안도 열어놓고 있다.

국내 가구·인테리어 시장은 백화점 등 대형 유통그룹과 사모펀드가 경쟁 구도를 형성할 전망이다. 현대백화점그룹은 2012년 현대리바트를 인수했고, 신세계그룹은 2018년 까사미아를 인수했다. 한 인테리어업계 관계자는 “빠르게 성장하고 있는 온·오프라인 가구·인테리어 시장 점유율을 높이기 위한 경쟁이 치열하게 펼쳐질 것”이라고 전망했다. 증권가에선 이번 매각이 성사될 경우 경쟁 기업들의 기업 가치도 끌어올리는 효과를 예상하고 있다.

민경진/김채연 기자 min@hankyung.com