“노바렉스, 증설 설비 지난달 본격 가동 …주가 저평가”

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

DS투자증권 분석

현재 주가는 저평가된 상황이라고 판단했다. 전날 종가는 4만7100원이다.

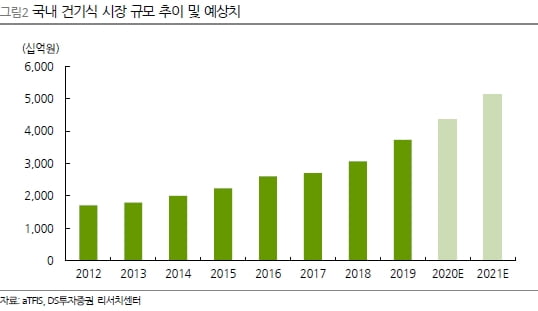

식품산업통계정보시스템(aTFIS) 자료에 따르면 올해 국내 건강기능식품 시장 추정 규모는 약 5조원이다. 2015년 이후 연평균 17.6%의 성장률을 기록했다. 작년에는 코로나19 확산과 함께 건강에 대한 관심이 높아지며 시장 성장이 가속화됐다는 설명이다.

건기식 시장 확대는 국내 건기식 주문자상표부착생산(OEM) 및 제조자개발생산(ODM) 점유율 1위인 노바렉스에 긍정적인 요소로 작용할 것으로 봤다.

노바렉스는 고객사들의 수요 증가에 대응하기 위해 오송 공장의 생산능력 확장에 투자해왔다. 추가된 설비는 지난 2월 완공됐다. 시험 가동을 거쳐 지난달부터 본격 가동 중이다.

생산능력은 매출 기준으로 기존 2000억원 수준에서 4000억원까지 확대됐다. 이를 기반으로 노바렉스는 국내 위주의 매출 구조에서 벗어나 해외 고객사를 유치할 수 있을 것으로 예상했다. 이는 중장기적인 성장동력으로 작용할 것이란 전망이다.

강성훈 연구원은 “국내에 집중된 매출 구조에서 해외 고객사 유치를 통한 매출처 다변화는 긍정적”이라며 “매출 증가에 따른 지렛대 효과로 수익성 개선 또한 가능하다”고 말했다.

박인혁 기자

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)