길어질 벌크 운임 상승 사이클, 퍼시픽베이슨이 수혜주

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

[애널리스트 칼럼] 정연승 NH투자증권 연구원

중소형 벌크선의 수송가능 용량은 Supramax 4만2000~6만5000톤, Handysize 4만2000톤 미만으로 대형 벌크선(Capesize, Panamax) 대비 수송 가능한 화물이 다양하다. 대형선은 철광석, 석탄 등의 주요 화물을 대량으로 수송하나, 중소형선은 곡물, 철강 제품, 보크사이트, 고철 제품, 비료, 목재, 설탕 등을 수송한다. 특정 화물에 집중되지 않아, 대형선 대비 운임 변동성이 낮고 운용이 용이하다. 실제로 Pacific Basin은 2020년 총 6950만톤의 화물을 수송했는데, 농산물 32%, 건설자재 31%, 금속 원자재(철광석, 알루미늄) 18%, 에너지 (석탄, 우드펠릿 등) 11%로 화물 종류가 다변화되어 있다.

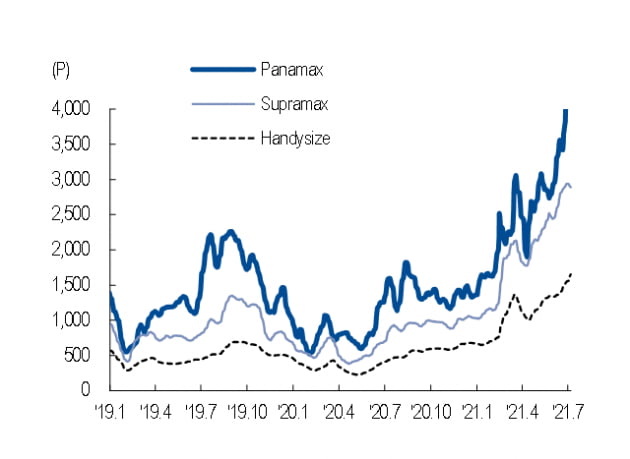

해운사 실적의 핵심은 운임 상승이다. 고정비 비중이 큰 해운 산업 특성상 운임 상승에 따라 매출이 증가하는 경우, 영업이익이 큰 폭으로 증가하기 때문이다. 2021년 운임은 연초 대비 Supramax 181%, Handysize 147% 상승하여 2010년 이후 최고 수준에 근접했다. 운임 강세에는 3가지 요인이 복합적으로 작용했다. 1) 산업 생산 정상화에 따른 원자재 수요 증가, 2) 컨테이너 수송 차질로 인한 고철, 곡물 등 일부 컨테이너 화물 수요의 중소형 벌크선으로 이전, 3) 신규 벌크선 발주 감소에 따른 신규 벌크선 인도 감소이다.

<발틱운임지수(BDI) 세부 추이>

선복량 대비 수주잔고 비율은 Handymax(Supramax급 선박이 포함된 벌크선 종류) 6.2%, Handysize 2.7%로 2000년대 들어 각각 역사상 최저 수준으로 낮아졌다. 선복량 대비 수주잔고 비율이 향후 2~3년간 벌크선 공급 증가율임을 감안하면 짧게는 2022년까지, 길게는 2023년까지 공급 증가 여력은 크지 않다. 결론적으로 벌크선 수요 대비 공급 증가율이 낮아 수급이 지속적으로 개선될 수 있는 환경이다.

벌크선 운임 상승으로 2021년 2분기부터 본격적인 이익 개선이 기대된다. 3분기에도 추가적인 이익 개선이 가능할 전망이다. 하반기 시황이 Peak-out할 것이라는 의견도 있으나, 이번 운임 강세에 따른 이익 개선 사이클은 1년 이상 장기화될 것으로 전망한다.

![[김현석의 월스트리트나우] 래리 핑크 "인플레, 일시적 아니다" vs 파월 "일시적"](https://img.hankyung.com/photo/202107/01.26945105.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)