1800개 이상 기관 참여

공모가 3만9000원 유력

금융업종 대장주 '도전'

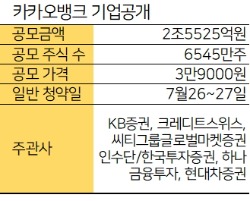

카카오뱅크의 공모 규모는 2조5525억원으로 지금까지 국내에서 상장한 기업 중 세 번째로 클 전망이다. 사상 최대 공모금액 기록을 가진 기업은 2010년 5월 상장한 삼성생명(4조8881억원)이다. 넷마블(2조6617억원)과 삼성바이오로직스(2조2496억원)가 그 뒤를 잇고 있다.

이 회사의 공모 직후 예상 시가총액은 18조5289억원이다. KB금융(21일 기준 21조399억원)과 신한지주(19조3983억원)에 이어 금융주 시총 3위에 오르게 된다. 기존 금융주 몸값이 제자리를 지키는 가운데 카카오뱅크 주가가 상장 이후 15% 이상 오른다면 단숨에 금융업 대장주 자리를 차지할 수도 있다.

최근 메리츠증권 등 일부 증권사가 카카오뱅크의 공모가격이 높게 책정됐다는 분석 보고서를 내며 몸값 고평가 논란이 일었지만, 금융투자업계에선 여전히 주가 상승여력이 충분히 있다는 평가가 우세하다. 지점이 없어 일반 시중은행보다 훨씬 영업비용이 적게 드는 데다 플랫폼을 통해 빠르게 고객을 확보해가며 성장하고 있어서다. 카카오뱅크는 2017년 7월 서비스를 시작한 이후 4년 만에 1615만명의 고객을 둔 인터넷은행으로 거듭났다. 특히 미래 경제활동을 주도할 만 14~19세 인구의 39%(약 85만명)를 가입자로 확보한 것이 강력한 성장동력으로 평가받고 있다. 이 회사가 국내 은행주를 훌쩍 웃도는 주가순자산비율(PBR·7.3배)을 적용해 기업가치를 산정한 이유다. 현재 국내 은행주의 PBR은 0.5배에도 못 미치고 있다.

투자은행(IB)업계에선 카카오뱅크가 수요예측에서 흥행에 성공하면서 일반청약에서도 높은 인기를 누릴 것으로 보고 있다. 이 회사는 오는 26~27일 일반투자자를 상대로 청약을 진행한다. 대표 주관사 중 국내 투자 유치를 맡은 KB증권과 인수업무를 맡은 한국투자증권, 하나금융투자, 현대차증권을 통해 청약할 수 있다.

김진성/윤아영 기자 jskim1028@hankyung.com

![포스코기술투자, ‘스마트카 플랫폼’ 오비고 투자금 회수 본격화 [마켓인사이트]](https://img.hankyung.com/photo/202107/01.26982635.3.jpg)

![이마트 본점 앞에 떡하니…돈방석 앉은 '두꺼비마트'의 정체 [박동휘의 컨슈머 리포트]](https://img.hankyung.com/photo/202107/ZK.21818882.3.jpg)