신세계, GIC 손잡고 스타벅스코리아 지분 전량 인수…시너지 '본격화' [마켓인사이트]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

25일 투자은행(IB) 업계에 따르면 신세계와 GIC는 스타벅스커피인터내셔널이 보유한 스타벅스코리아 지분 50%을 인수하는 방안을 확정 짓고 다음주 중 계약을 체결할 예정이다. 현재 스타벅스코리아는 스타벅스인터내셔널과 이마트가 각각 지분 50%씩을 나눠 보유 중이다. 거래 대상 지분 50% 중 GIC가 30%를, 이마트가 나머지 20%를 인수한다. 계약 이후 이마트가 스타벅스코리아 지분 70%를 보유하고 GIC가 30%를 보유하는 구조다.

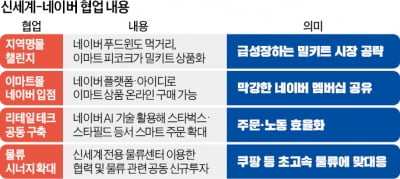

GIC는 해당 지분가치를 8000억원으로 책정했다. 이를 기준으로 계산한 스타벅스코리아의 기업가치는 2조6000~2조7000억원이다. 앞서 2019년 말 신세계그룹이 스타벅스코리아의 지분 매각을 검토할 당시 기업가치를 1조원대로 평가한 바 있다. 이마트 측은 지분 확대를 통해 스타벅스의 국내 판매와 관련된 독점 권한을 보유하게 됐다. 기존 신세계백화점·이마트 등 오프라인 매장과의 연계사업은 물론 스타벅스 매장 내 자체상품(PB) 및 기획상품(굿즈) 판매 등 여러 시너지방안을 고민해온 것으로 전해진다.

한 유통업계 관계자는 "신세계가 유일한 전략적투자자(SI)가 되다보니 그룹 내 다른 사업들과 연계하거나 독점 굿즈 판매 등 다양한 사업을 보다 제약없이 꾸릴 수 있을 것"이라고 설명했다.

신세계와 GIC 측은 향후 스타벅스코리아의 상장(IPO) 등 회수 방안에도 잠정적으로 합의했다. 신세계가 향후 스타벅스코리아와 관련된 사업을 주도적으로 이끄는 대신 GIC 측은 일정기간 이후 상장과 관련된 의사결정 권한을 갖는다. 주주 걸림돌 없이 사업 확장을 꾸릴 수 있는 전략작투자자(SI) 신세계와 투자 회수를 고려해야할 재무적투자자(FI) GIC의 이해관계가 서로 일치했다는 분석이다.

스타벅스코리아는 지난 1997년 이마트와 스타벅스인터내셔널이 각각 지분 50%를 출자해 설립됐다. 국내 스타벅스는 1999년 이화여대 앞 1호점을 시작으로 지난해까지 매장 수만 1500개에 달하는 대표적인 커피 전문점으로 자리잡았다. 지난해 매출은 1조9284억원, 영업이익 1644억원을 거뒀다. 매출은 꾸준히 증가하고 있어 올해 2조원 돌파가 유력하다. 신세계 입장에선 이같은 성장세를 바탕으로 배당 수익도 기대할 수 있다. 스타벅스커피코리아는 2019년과 2020년 각각 순이익의 절반 가량인 600억원씩을 주주에 배당했다.

![신세계, GIC 손잡고 스타벅스코리아 지분 전량 인수…시너지 '본격화' [마켓인사이트]](https://img.hankyung.com/photo/202107/01.27036587.1.jpg)

신세계그룹은 이번 스타벅스코리아 인수로 올해 M&A시장에서 가장 활발한 플레이어로 뛰어올랐다. SK그룹으로부터 프로야구단을 인수(1000억원)한 데 이어 여성의류플랫폼 W컨셉(2650억원), 이베이코리아 인수(지분 80%, 3조4000억원)에도 성공했다. 올해 들어만 M&A에 약 4조3000억원을 쏟아부으며 광폭 행보를 보이고 있다.

차준호 / 김종우 기자 chacha@hankyung.com

![요기요 매각시한 5개월 연장 승인…내년 1월까지 매각해야 [마켓인사이트]](https://img.hankyung.com/photo/202107/01.27001310.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)