5대 금융그룹 상반기 순익 9.4조…이자이익 첫 20조 돌파(종합)

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

예대마진·수수료 이익↑…4대 금융지주 일제히 중간·분기배당

은행팀 = 5대 금융그룹의 상반기 순이익이 9조4천억원에 달하며 역대급 실적을 기록했다.

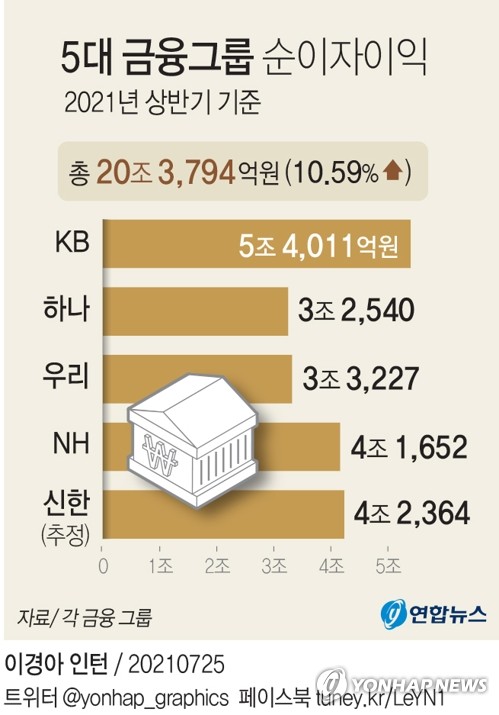

특히 5대 금융그룹의 상반기 이자이익은 1년 새 11% 넘게 불어 반기 기준 사상 처음으로 20조원을 넘어섰다.

코로나19 확산 이후 1년여간 대출은 많이 늘어난 반면, 이자율이 낮은 예금에까지 돈이 몰리며 은행의 자금 조달비용이 오히려 줄면서 예대마진(대출-예금 금리 차이에 따른 이익)이 커졌기 때문이다.

◇ 5대 금융그룹 상반기 순익 '사상최대'…각 그룹 이자이익 3조∼5조원대

27일 금융권에 따르면, KB·신한·하나·우리·NH농협 등 5대 금융그룹은 올 상반기에 각각 2조4천743억원, 2조4천438억원, 1조7천532억원, 1조4천197억원, 1조2천819억원의 당기순이익을 거뒀다.

이같은 실적은 모두 상반기 또는 반기 기준으로 역대 최대 기록이다.

상반기 5대 금융그룹의 순이익을 모두 합하면 9조3천729억원에 달한다.

이러한 '역대급' 실적에는 이자이익이 늘어난 영향이 컸다.

올 상반기 5대 급융그룹의 순이자이익은 각각 5조4천11억원, 4조3천564억원, 3조2천540억원, 3조3천227억원, 4조1천652억원이었다.

모두 합하면 20조4천994억원으로, 사상 처음으로 20조원을 넘어섰다.

이는 작년 상반기(18조4천282억원)보다 11.24%나 많은 규모다.

은행만 따지면, KB·신한·하나·우리·NH농협 은행의 상반기 순이자이익은 각각 3조6천972억원, 3조1천662억원, 2조9천157억원, 2조8천257억원, 2조8천537억원이었다.

5대 은행의 올 상반기 순이자이익을 모두 합치면 15조4천585억원이다.

1년 전과 비교해 9.28% 불어났다.

이외 계열 증권사 등의 수수료 등 비이자이익도 금융지주 호실적에 기여했다.

올 상반기 수수료 이익은 KB금융이 전년 동기보다 32.7% 늘어난 1조8천326억원, 신한금융은 24.3% 늘어난 1조4천40억원, 하나금융은 16.7% 늘어난 1조2천613억원, NH농협금융은 28.5% 늘어난 9천837억원, 우리금융은 46.4% 증가한 7천290억원을 각각 기록했다.

코로나19 대비를 위해 많은 충당금을 적립했던 작년에 비해 올 상반기에는 충당금을 적게 쌓은 점도 순이익 증가에 기여했다.

◇ '저원가' 예금비중 최대 7%p↑…대출 급증·대출금리 상승에 이자마진 ↑

상반기 금융그룹의 이익 증가 배경 가운데 가장 눈에 띄는 대목은 예대마진 개선이다.

풍부한 시중 유동성 덕에 은행이 상대적으로 낮은 이자를 줄 수 있는 예금(요구불예금 등 저원가성 예금)에 돈이 넘쳐 흐르면서 은행은 그만큼 대출에 사용할 자금을 조달하는 데 비용을 덜 들이는 대신 이익을 늘릴 수 있었다.

실제 한국은행의 통화 및 유통성 통계에 따르면 지난 5월 평균 요구불예금 잔액은 374조2천654억원으로, 작년 5월(294조9천777억원)보다 27%나 늘어난 상태다.

이에 따라 KB국민, 신한, 하나, 우리, NH농협의 2분기 기준 저금리성(저원가성) 예금 비중은 각각 53.6%, 54.4%, 41.3%, 47.0%, 49.0%로 작년 2분기(46.9%, 48.5%, 37.3%, 43.0%, 45.5%)와 비교해 1년 새 3.5∼6.7%포인트(p) 커졌다.

이처럼 은행이 싼 값에 구한 자금을 빌리려는 가계와 기업은 넘쳐난다.

KB국민, 신한, 하나, 우리, NH농협 등 5대 은행의 2분기 말 원화대출 잔액은 모두 1천307조3천억원으로, 작년 같은 시점의 1천24조2천억원보다 27.64% 불어난 상태다.

더구나 대출금리까지 지난 1년간 꾸준히 올랐다.

KB국민·신한·하나·우리 4대 시중은행의 16일 기준 신용대출 금리(1등급·1년)는 연 2.85∼3.90% 수준이다.

이는 '1%대' 신용대출 금리가 등장했던 지난해 7월 말의 1.99∼3.51%와 비교해 하단이 0.86%포인트나 높다.

4대 은행의 16일 현재 코픽스 연동 주택담보대출 변동금리(연 2.49∼4.03)의 하단도 작년 7월 말(2.25∼3.96%)보다 0.24%포인트 올랐다.

1년 동안 경기 회복과 인플레이션(물가상승) 기대로 시장 금리가 계속 상승했고, 가계대출 급증을 막기 위한 은행권의 우대금리 축소(금리 인상) 등 규제도 이어졌기 때문이다.

이에 은행들의 NIM(순이자마진)은 계속 높아지는 추세다.

KB국민은행의 올해 상반기 NIM은 1.56%로, 작년 상반기(1.53%)보다 0.3%포인트 뛰었고, 신한은행의 올해 상반기 NIM은 1.40%로 작년 상반기(1.39%)보다 0.01%포인트 상승했다.

하나·우리은행의 올 2분기 NIM(1.41%, 1.37%)도 1년 전 수준(1.37%, 1.34%)을 웃돌고 있다.

다만 NH농협은행의 경우 NIM이 작년 상반기 1.49%에서 올해 상반기 1.43%로 오히려 낮아졌다.

◇ 4대 금융그룹 일제히 중간·분기배당

올 상반기에 일제히 '사상 최대' 실적을 낸 금융지주들은 일제히 중간·분기배당에 나섰다.

KB금융그룹과 우리금융은 지주사 설립 이래 첫 중간배당을 하기로 했다.

KB금융의 중간배당금은 주당 750원, 우리금융은 주당 150원이다.

매년 중간배당을 해온 하나금융은 올해 작년보다 200원 늘어난 주당 700원의 중간배당을 하기로 했다.

신한금융은 6월 말 기준 주주를 대상으로 첫 분기배당을 검토하고 있다.

분기배당은 8월 예정된 이사회 결의를 통해 확정할 예정이다.

[표1] 5대 금융그룹 및 은행 당기순이익 및 순이자이익 (단위:억원)

┌─────┬─────┬────┬────┬────┬────┐

│ │2021 1H 그│2020 1H │2021 1H │2020 1H │2021 1H │

│ │룹 당기순 │그룹 순 │그룹 순 │은행 순 │은행 순 │

│ │이익 │이자이익│이자이익│이자이익│이자이익│

├─────┼─────┼────┼────┼────┼────┤

│KB │24,743 │46,832 │54,011 │32,757 │36,972 │

├─────┼─────┼────┼────┼────┼────┤

│신한 │24,438 │40,228 │43,564 │29,505 │31,662 │

├─────┼─────┼────┼────┼────┼────┤

│하나 │17,532 │28,612 │32,540 │26,623 │29,157 │

├─────┼─────┼────┼────┼────┼────┤

│우리 │14,197 │29,409 │33,227 │26,251 │28,257 │

├─────┼─────┼────┼────┼────┼────┤

│NH │12,819 │39,201 │41,652 │26,326 │28,537 │

├─────┼─────┼────┼────┼────┼────┤

│합계 │93.729 │184,282 │204,994 │141,462 │154,585 │

├─────┼─────┼────┼────┼────┼────┤

│증감 │ │ │11.24%↑│ │9.28%↑ │

└─────┴─────┴────┴────┴────┴────┘

[표2] 5대 은행 저원가성 예금 비중 및 NIM 추이 (단위:%)

┌────────┬────────┬────────┬──────┬──────┐

│ │2020 2분기 저원 │2021 2분기 저원 │2020 상반기(│2021 상반기(│

│ │가성 예금 비중 │가성 예금 비중 │또는 2분기) │또는 2분기) │

│ │ │ │NIM │NIM │

├────────┼────────┼────────┼──────┼──────┤

│KB │46.9 │53.6 │1.53 │1.56 │

├────────┼────────┼────────┼──────┼──────┤

│신한 │48.5 │54.4 │1.39 │1.40 │

├────────┼────────┼────────┼──────┼──────┤

│하나 │37.3 │41.3 │1.37 │1.41 │

├────────┼────────┼────────┼──────┼──────┤

│우리 │43.0 │47.0 │1.34 │1.37 │

├────────┼────────┼────────┼──────┼──────┤

│NH │45.5 │49.0 │1.49 │1.43 │

└────────┴────────┴────────┴──────┴──────┘

/연합뉴스

은행팀 = 5대 금융그룹의 상반기 순이익이 9조4천억원에 달하며 역대급 실적을 기록했다.

특히 5대 금융그룹의 상반기 이자이익은 1년 새 11% 넘게 불어 반기 기준 사상 처음으로 20조원을 넘어섰다.

코로나19 확산 이후 1년여간 대출은 많이 늘어난 반면, 이자율이 낮은 예금에까지 돈이 몰리며 은행의 자금 조달비용이 오히려 줄면서 예대마진(대출-예금 금리 차이에 따른 이익)이 커졌기 때문이다.

27일 금융권에 따르면, KB·신한·하나·우리·NH농협 등 5대 금융그룹은 올 상반기에 각각 2조4천743억원, 2조4천438억원, 1조7천532억원, 1조4천197억원, 1조2천819억원의 당기순이익을 거뒀다.

이같은 실적은 모두 상반기 또는 반기 기준으로 역대 최대 기록이다.

상반기 5대 금융그룹의 순이익을 모두 합하면 9조3천729억원에 달한다.

이러한 '역대급' 실적에는 이자이익이 늘어난 영향이 컸다.

올 상반기 5대 급융그룹의 순이자이익은 각각 5조4천11억원, 4조3천564억원, 3조2천540억원, 3조3천227억원, 4조1천652억원이었다.

모두 합하면 20조4천994억원으로, 사상 처음으로 20조원을 넘어섰다.

이는 작년 상반기(18조4천282억원)보다 11.24%나 많은 규모다.

은행만 따지면, KB·신한·하나·우리·NH농협 은행의 상반기 순이자이익은 각각 3조6천972억원, 3조1천662억원, 2조9천157억원, 2조8천257억원, 2조8천537억원이었다.

5대 은행의 올 상반기 순이자이익을 모두 합치면 15조4천585억원이다.

1년 전과 비교해 9.28% 불어났다.

이외 계열 증권사 등의 수수료 등 비이자이익도 금융지주 호실적에 기여했다.

올 상반기 수수료 이익은 KB금융이 전년 동기보다 32.7% 늘어난 1조8천326억원, 신한금융은 24.3% 늘어난 1조4천40억원, 하나금융은 16.7% 늘어난 1조2천613억원, NH농협금융은 28.5% 늘어난 9천837억원, 우리금융은 46.4% 증가한 7천290억원을 각각 기록했다.

코로나19 대비를 위해 많은 충당금을 적립했던 작년에 비해 올 상반기에는 충당금을 적게 쌓은 점도 순이익 증가에 기여했다.

상반기 금융그룹의 이익 증가 배경 가운데 가장 눈에 띄는 대목은 예대마진 개선이다.

풍부한 시중 유동성 덕에 은행이 상대적으로 낮은 이자를 줄 수 있는 예금(요구불예금 등 저원가성 예금)에 돈이 넘쳐 흐르면서 은행은 그만큼 대출에 사용할 자금을 조달하는 데 비용을 덜 들이는 대신 이익을 늘릴 수 있었다.

실제 한국은행의 통화 및 유통성 통계에 따르면 지난 5월 평균 요구불예금 잔액은 374조2천654억원으로, 작년 5월(294조9천777억원)보다 27%나 늘어난 상태다.

이에 따라 KB국민, 신한, 하나, 우리, NH농협의 2분기 기준 저금리성(저원가성) 예금 비중은 각각 53.6%, 54.4%, 41.3%, 47.0%, 49.0%로 작년 2분기(46.9%, 48.5%, 37.3%, 43.0%, 45.5%)와 비교해 1년 새 3.5∼6.7%포인트(p) 커졌다.

이처럼 은행이 싼 값에 구한 자금을 빌리려는 가계와 기업은 넘쳐난다.

KB국민, 신한, 하나, 우리, NH농협 등 5대 은행의 2분기 말 원화대출 잔액은 모두 1천307조3천억원으로, 작년 같은 시점의 1천24조2천억원보다 27.64% 불어난 상태다.

더구나 대출금리까지 지난 1년간 꾸준히 올랐다.

KB국민·신한·하나·우리 4대 시중은행의 16일 기준 신용대출 금리(1등급·1년)는 연 2.85∼3.90% 수준이다.

이는 '1%대' 신용대출 금리가 등장했던 지난해 7월 말의 1.99∼3.51%와 비교해 하단이 0.86%포인트나 높다.

4대 은행의 16일 현재 코픽스 연동 주택담보대출 변동금리(연 2.49∼4.03)의 하단도 작년 7월 말(2.25∼3.96%)보다 0.24%포인트 올랐다.

1년 동안 경기 회복과 인플레이션(물가상승) 기대로 시장 금리가 계속 상승했고, 가계대출 급증을 막기 위한 은행권의 우대금리 축소(금리 인상) 등 규제도 이어졌기 때문이다.

이에 은행들의 NIM(순이자마진)은 계속 높아지는 추세다.

KB국민은행의 올해 상반기 NIM은 1.56%로, 작년 상반기(1.53%)보다 0.3%포인트 뛰었고, 신한은행의 올해 상반기 NIM은 1.40%로 작년 상반기(1.39%)보다 0.01%포인트 상승했다.

하나·우리은행의 올 2분기 NIM(1.41%, 1.37%)도 1년 전 수준(1.37%, 1.34%)을 웃돌고 있다.

다만 NH농협은행의 경우 NIM이 작년 상반기 1.49%에서 올해 상반기 1.43%로 오히려 낮아졌다.

올 상반기에 일제히 '사상 최대' 실적을 낸 금융지주들은 일제히 중간·분기배당에 나섰다.

KB금융그룹과 우리금융은 지주사 설립 이래 첫 중간배당을 하기로 했다.

KB금융의 중간배당금은 주당 750원, 우리금융은 주당 150원이다.

매년 중간배당을 해온 하나금융은 올해 작년보다 200원 늘어난 주당 700원의 중간배당을 하기로 했다.

신한금융은 6월 말 기준 주주를 대상으로 첫 분기배당을 검토하고 있다.

분기배당은 8월 예정된 이사회 결의를 통해 확정할 예정이다.

[표1] 5대 금융그룹 및 은행 당기순이익 및 순이자이익 (단위:억원)

┌─────┬─────┬────┬────┬────┬────┐

│ │2021 1H 그│2020 1H │2021 1H │2020 1H │2021 1H │

│ │룹 당기순 │그룹 순 │그룹 순 │은행 순 │은행 순 │

│ │이익 │이자이익│이자이익│이자이익│이자이익│

├─────┼─────┼────┼────┼────┼────┤

│KB │24,743 │46,832 │54,011 │32,757 │36,972 │

├─────┼─────┼────┼────┼────┼────┤

│신한 │24,438 │40,228 │43,564 │29,505 │31,662 │

├─────┼─────┼────┼────┼────┼────┤

│하나 │17,532 │28,612 │32,540 │26,623 │29,157 │

├─────┼─────┼────┼────┼────┼────┤

│우리 │14,197 │29,409 │33,227 │26,251 │28,257 │

├─────┼─────┼────┼────┼────┼────┤

│NH │12,819 │39,201 │41,652 │26,326 │28,537 │

├─────┼─────┼────┼────┼────┼────┤

│합계 │93.729 │184,282 │204,994 │141,462 │154,585 │

├─────┼─────┼────┼────┼────┼────┤

│증감 │ │ │11.24%↑│ │9.28%↑ │

└─────┴─────┴────┴────┴────┴────┘

[표2] 5대 은행 저원가성 예금 비중 및 NIM 추이 (단위:%)

┌────────┬────────┬────────┬──────┬──────┐

│ │2020 2분기 저원 │2021 2분기 저원 │2020 상반기(│2021 상반기(│

│ │가성 예금 비중 │가성 예금 비중 │또는 2분기) │또는 2분기) │

│ │ │ │NIM │NIM │

├────────┼────────┼────────┼──────┼──────┤

│KB │46.9 │53.6 │1.53 │1.56 │

├────────┼────────┼────────┼──────┼──────┤

│신한 │48.5 │54.4 │1.39 │1.40 │

├────────┼────────┼────────┼──────┼──────┤

│하나 │37.3 │41.3 │1.37 │1.41 │

├────────┼────────┼────────┼──────┼──────┤

│우리 │43.0 │47.0 │1.34 │1.37 │

├────────┼────────┼────────┼──────┼──────┤

│NH │45.5 │49.0 │1.49 │1.43 │

└────────┴────────┴────────┴──────┴──────┘

/연합뉴스

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)