"삼성바이오, 예상치 웃도는 깜짝실적…하반기 성장 이어갈 것"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

증권가 분석

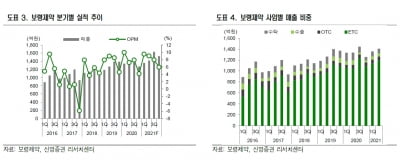

삼성바이오로직스의 올 2분기 매출과 영업이익은 4122억원, 1688억원이다. 전년 동기 대비 각각 34%와 106% 늘었다. 컨센서스 매출 3744억원, 영업이익 1123억원을 웃도는 수치다.

2분기 실적에는 1~2공장 100%, 3공장 90%의 공장 가동률이 반영됐다. 3공장에서 판매가가 높은 의약품수탁생산(CMO) 매출 및 코로나19 관련 매출이 본격화되면서, 영업이익률은 41%를 기록했다.

허혜민 키움증권 연구원은 “영업이익이 컨센서스를 상회한 것은 2분기에 판매가가 높은 제품 생산이 반영됐기 때문”이라며 “코로나19 치료제 생산 및 3공장 본격 가동이 매출 성장 및 이익에 기여했다”고 설명했다.

하반기와 내년에도 성장세를 이어갈 것으로 봤다. 허 연구원은 “3공장 가동률 안정화와 내달부터 모더나 완제의약품(DP) 생산을 통해 양호한 매출 성장을 할 것”이라고 말했다.

CMO 다각화도 본격적으로 추진하고 있다. 회사는 내년 상반기까지 메신저리보핵산(mRNA) 원료의약품 생산 설비 증설을 완료할 예정이다. CMO 수요 증가에 대응하기 위해 4공장을 포함하는 제2캠퍼스에 대한 계획도 구체적으로 전개하고 있다.

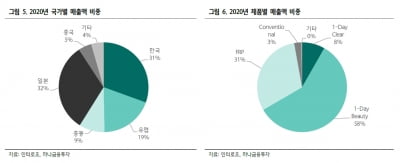

바이오시밀러(바이오의약품복제약)의 출시도 기대했다. 한병화 유진투자증권 연구원은 “기존의 상용화된 5개를 포함해 2025년까지 총 10개의 바이오시밀러가 순차적으로 출시될 예정”이라고 설명했다.

유진투자증권은 삼성바이오로직스에 대한 목표주가를 기존 92만원에서 97만원으로 높였다. 목표주가에는 2분기 글로벌 CMO 사업의 호전으로, 영업이익률이 예상보다 높아진 점을 반영했다.

박인혁 기자

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)