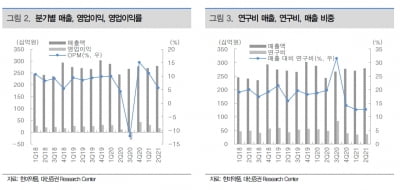

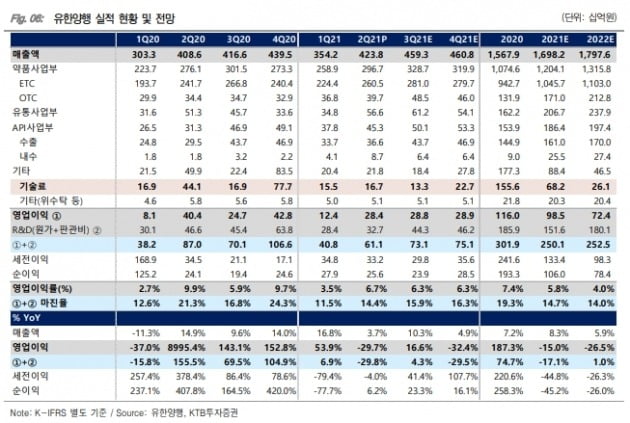

유한양행의 2분기 연결 재무제표 기준 매출은 4333억원으로 전년 동기 대비 4% 늘었다. 영업이익은 234억원으로 34% 감소했다.

영업이익이 줄어든 건 기술료 수익의 감소에 따른 것이다. 회사의 올 2분기 기술료 수익은 전년 동기 대비 62.1% 감소했다. 유한건강생활과 애드파마 등 연결회사의 적자도 반영돼, 연결 실적은 별도 대비 약 50억원 줄었다는 설명이다.

기술료를 제외한 영업이익에서는 흑자전환에 성공했다는 판단이다. 2분기 일반의약품(OTC) 사업부는 397억원의 매출을 냈다. ‘안티푸라민(63억원)’ ‘엘레나(51억원)’ 등 주요 제품이 선전했다. 원료의약품(API) 신규 매출은 366억원을 기록했다.

전문의약품(ETC) 사업부 매출도 2605억원으로 전년 동기 대비 8% 증가했다. ‘글리벡(123억원)’ ‘로수바미브(168억원)’ ‘빅타비(116억원)’ 등이 고른 성장세를 보였다.

이혜린 KTB투자증권 연구원은 “기술료 수익 감소에 따른 영업이익 감소 폭을 고려하면 본업의 수익성은 예상보다 좋았다”고 설명했다.

회사가 보유한 세 가지 주요 후보물질(파이프라인)도 주 요인으로 꼽았다. 비소세포폐암 치료제 ‘레이저티닙’ 임상이 순항 중이라는 평가다.

박 연구원은 “얀센이 진행하는 레이저티닙 1차 치료목적 병용요법 임상 3상이 순항 중이며, 내년 하반기께 환자 모집을 완료할 예정”이라며 “타그리소 내성 병용요법은 오는 9월 ESMO에서 고무적인 데이터를 공개하면 미국 식품의약국(FDA) 혁신신약지정 및 내년 품목승인까지도 가능할 것”으로 전망했다.

베링거인겔하임에 기술 이전한 비알코올성 지방간염(NASH) 치료제도 하반기 임상 1상 개시가 가능할 것으로 예상했다. 1상이 개시될 경우 약 100억원의 관련 마일스톤 수령도 기대했다.

추가 기술이전이 가능성도 있다. 지아이노베이션으로부터 도입한 만성 두드러기 알러지 치료제 ‘YH35324’다. 허 연구원은 “전임상에서 노바티스의 ‘졸레어’와의 직접 비교 실험을 통해 적은 부작용과 높은 효능 데이터를 확인했다”며 “곧 임상 시험 진입도 가능할 것”이라고 했다. 유한양행은 YH35324에 대해 일본을 제외한 글로벌 판권을 보유하고 있다.

이도희 기자