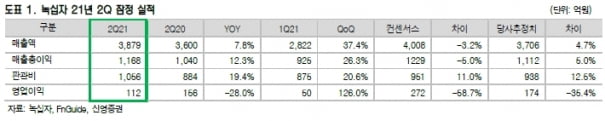

2일 증권가는 이는 일회성 요인이며 하반기 실적에는 영향을 미치지 않을 것이라고 전망했다. GC녹십자의 2분기 매출 및 영업이익은 각각 3879억원과 111억원이다.

매출은 전년 동기 대비 7.8% 늘었다. 컨센서스보다 3.3% 적은 수치다. 감염병대응혁신연합(CEPI)과의 코로나19 백신 위탁생산(CMO) 본계약은 상반기에 체결되지 않았다. MSD와 백신 유통 계약이 종료되며 매출 공백도 생겼다. 하지만 처방의약품 및 남반구 독감백신 수출이 증가했고, 주요 연결 종속회사의 매출도 늘었다.

영업이익은 전년 대비 28.8% 줄었다. 컨센서스 대비 68.7% 낮다. 판매관리비가 전년 동기 대비 19.6% 증가한 영향이다. 백신의 수출 제형이 유리용기(바이알)에서 사전충전주사(프리필드실린지)로 바뀌며 운임비가 77억원 증가했다. 일반의약품(OTC)에 대한 신규 광고비는 74억원 늘었다.

이명선 신영증권 연구원은 “광고비는 하반기에 추가로 반영되지 않을 것”이라며 “수출 백신의 제형 변경도 계약으로 확정된 내용이 아니라 일회성일 가능성이 높다”고 말했다.

신영증권은 GC녹십자에 대해 투자의견 ‘매수’ 및 기존 목표주가인 43만원을 유지했다. 하반기에 독감 및 코로나19 백신 중심으로 매출이 증가하며 실적 개선을 기대했다. CEPI와의 본계약 기대감도 유지했다. 이명선 연구원은 “다른 CEPI 계약사도 본계약이 이뤄지지 않았다는 점을 고려하면 우려는 불필요하다”고 판단했다.

KTB증권은 목표가를 기존 59만원에서 46만원으로 낮췄다. CEPI 계약이 너무 늦어지며 하반기 예상 실적에서 CEPI 관련 실적을 제외했기 때문이다.

모더나 백신의 유통을 시작한 점을 반영해 투자의견 '매수'는 유지했다. 3분기 내수 독감백신 매출은 전년 동기 대비 300억원 늘어난 1083억원을 기록할 것으로 추산했다.

이혜린 연구원은 “경쟁사인 SK바이오사이언스가 내수 독감백신 생산을 중단하며 시장점유율이 높아질 것”이라며 “최대 성수기인 3분기 실적에 대한 기대감이 높다”고 말했다.

박인혁 기자