“제테마, 하반기 필러 성장 지속…백신 위탁생산 본격화 기대”

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

신한금융투자 분석

신한금융투자는 18일 제테마에 대해 올 하반기에도 필러 매출의 성장세를 이어가면서 실적이 크게 늘 것으로 봤다. 러시아 코로나19 백신 ‘스푸트니크V’ 위탁생산(CMO) 본격화도 기대했다. 투자의견 ‘매수’와 목표주가 4만7000원을 유지했다.

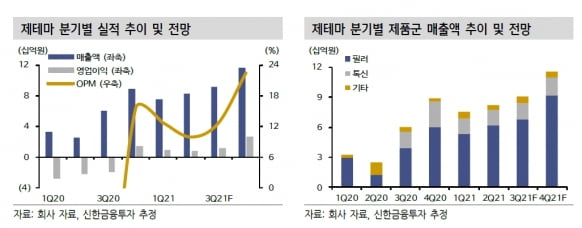

제테마의 올 2분기 개별 재무제표 기준 매출은 82억원으로, 전년 동기 대비 227.5% 늘었다. 영업이익은 8억원을 내 흑자전환했다. 시장 예상치(컨센서스)에 부합하는 양호한 실적이란 평가다.

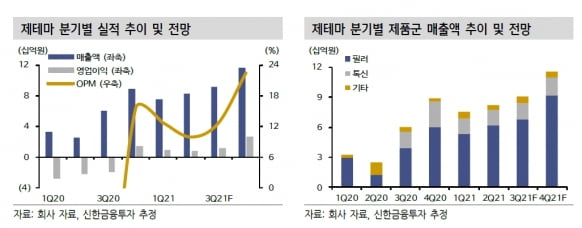

필러 매출은 62억원으로, 전년 동기 대비 385.8% 늘었다. 1분기에 비해서는 16.4% 증가했다. 이동건 연구원은 “주요 수출 지역인 유럽과 중남미 등에서의 델타 변이 바이러스 확산에도 불구하고 탄탄한 매출을 냈다는 점이 고무적”이라고 말했다.

보툴리눔 톡신 제제 매출은 15억원으로 1분기와 비슷했다. 리프팅실 등 기타 매출은 5억원을 기록했다.

하반기 실적은 더욱 큰 폭으로 늘어날 것으로 기대했다. 제테마의 하반기 매출과 영업이익은 각각 207억원과 38억원으로 추정된다. 상반기 대비 각각 32%와 112% 늘어날 것이란 예상이다.

이 연구원은 “필러 매출의 고성장세가 지속되면서 실적 성장을 이끌 것”이라며 “제테마의 하반기 필러 매출은 160억원으로 상반기 116억원에 비해 37%, 작년 하반기에 비해 61% 증가할 것으로 기대한다”고 했다.

스푸트니크V의 CMO도 본격화될 것으로 봤다. 제테마는 지난 5월부터 100억원 규모의 백신 설비투자를 진행 중이다. 이달 내 설비 확보를 마무리할 예정이다. 시험 생산 등을 거쳐 오는 10월 이전에 상업화 물량 생산이 가능할 것으로 예상했다.

이 연구원은 “아직 본계약 체결 전으로 정확한 계약 규모 및 단가는 공개되지 않았다”면서도 “참여 중인 컨소시엄에서 약 6억5000만도즈를 생산하는 만큼, 제테마에서 2억도즈 안팎의 수주를 확보할 것으로 기대한다”고 했다.

이어 “향후 스푸트니크V CMO 본계약이 체결되면 계약 시점 및 규모, 단가에 따라 추가적으로 목표주가 상향 조정이 가능할 것”이라고 말했다.

김예나 기자

제테마의 올 2분기 개별 재무제표 기준 매출은 82억원으로, 전년 동기 대비 227.5% 늘었다. 영업이익은 8억원을 내 흑자전환했다. 시장 예상치(컨센서스)에 부합하는 양호한 실적이란 평가다.

필러 매출은 62억원으로, 전년 동기 대비 385.8% 늘었다. 1분기에 비해서는 16.4% 증가했다. 이동건 연구원은 “주요 수출 지역인 유럽과 중남미 등에서의 델타 변이 바이러스 확산에도 불구하고 탄탄한 매출을 냈다는 점이 고무적”이라고 말했다.

보툴리눔 톡신 제제 매출은 15억원으로 1분기와 비슷했다. 리프팅실 등 기타 매출은 5억원을 기록했다.

하반기 실적은 더욱 큰 폭으로 늘어날 것으로 기대했다. 제테마의 하반기 매출과 영업이익은 각각 207억원과 38억원으로 추정된다. 상반기 대비 각각 32%와 112% 늘어날 것이란 예상이다.

이 연구원은 “필러 매출의 고성장세가 지속되면서 실적 성장을 이끌 것”이라며 “제테마의 하반기 필러 매출은 160억원으로 상반기 116억원에 비해 37%, 작년 하반기에 비해 61% 증가할 것으로 기대한다”고 했다.

스푸트니크V의 CMO도 본격화될 것으로 봤다. 제테마는 지난 5월부터 100억원 규모의 백신 설비투자를 진행 중이다. 이달 내 설비 확보를 마무리할 예정이다. 시험 생산 등을 거쳐 오는 10월 이전에 상업화 물량 생산이 가능할 것으로 예상했다.

이 연구원은 “아직 본계약 체결 전으로 정확한 계약 규모 및 단가는 공개되지 않았다”면서도 “참여 중인 컨소시엄에서 약 6억5000만도즈를 생산하는 만큼, 제테마에서 2억도즈 안팎의 수주를 확보할 것으로 기대한다”고 했다.

이어 “향후 스푸트니크V CMO 본계약이 체결되면 계약 시점 및 규모, 단가에 따라 추가적으로 목표주가 상향 조정이 가능할 것”이라고 말했다.

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)