“루트로닉, 분기 최대 영업이익…수익성 개선 이어갈 것”

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

이베스트투자증권 분석

이베스트투자증권은 18일 루트로닉에 대해 올해 영업이익률이 큰 폭으로 늘어날 것이라고 전망했다. 투자의견 ‘매수’를 유지하고, 목표주가를 2만7000원으로 올렸다.

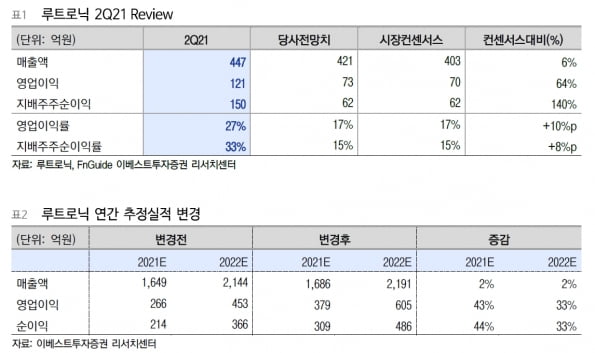

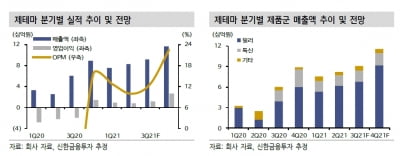

루트로닉의 올 2분기 매출은 447억원으로, 전년 동기 대비 144% 증가했다. 영업이익은 121억원으로 흑자전환하며, 분기 최대를 기록했다. 영업이익률은 27%를 달성했다.

조은애 연구원은 “매출과 영업이익 모두 시장 예상치를 큰 폭으로 웃돌면서 깜짝 실적을 냈다”며 “미국 법인에서 높은 매출 증가세가 유지됐고, 고가의 신제품 장비 매출비중이 전체의 50% 수준으로 매출총이익률이 65%로 개선됐다”고 말했다.

제품 평균가격도 2019년 4000만원에서 지난해 4400만원, 올 상반기 4500만원으로 증가했다는 설명이다.

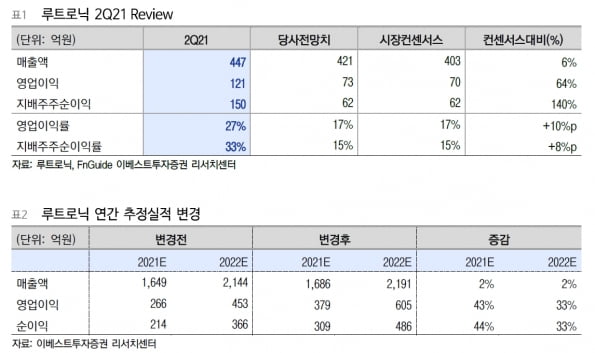

실적 개선세가 지속되면서 2021년 매출과 영업이익이 크게 늘어날 것으로 예상했다. 루트로닉의 올해 매출은 1686억원, 영업이익은 379억원으로 추정했다. 전년 대비 각각 46%와 510% 증가한 수치다.

조 연구원은 “연간 영업이익률은 작년 대비 18%포인트 늘어난 23%를 달성할 것”이라며 “4분기는 신제품 ‘더마브이’ 출시가 예정돼 있는 데다 계절적 성수기여서, 500억원 수준의 매출을 낼 것”으로 예상했다.

이어 “올해가 본격적인 실적 개선(턴어라운드)의 원년으로, 매분기 매출 성장과 수익성 개선을 확인하면서 비교기업 대비 저평가 요인이 해소될 것”이라고 판단했다.

김예나 기자

루트로닉의 올 2분기 매출은 447억원으로, 전년 동기 대비 144% 증가했다. 영업이익은 121억원으로 흑자전환하며, 분기 최대를 기록했다. 영업이익률은 27%를 달성했다.

조은애 연구원은 “매출과 영업이익 모두 시장 예상치를 큰 폭으로 웃돌면서 깜짝 실적을 냈다”며 “미국 법인에서 높은 매출 증가세가 유지됐고, 고가의 신제품 장비 매출비중이 전체의 50% 수준으로 매출총이익률이 65%로 개선됐다”고 말했다.

제품 평균가격도 2019년 4000만원에서 지난해 4400만원, 올 상반기 4500만원으로 증가했다는 설명이다.

실적 개선세가 지속되면서 2021년 매출과 영업이익이 크게 늘어날 것으로 예상했다. 루트로닉의 올해 매출은 1686억원, 영업이익은 379억원으로 추정했다. 전년 대비 각각 46%와 510% 증가한 수치다.

조 연구원은 “연간 영업이익률은 작년 대비 18%포인트 늘어난 23%를 달성할 것”이라며 “4분기는 신제품 ‘더마브이’ 출시가 예정돼 있는 데다 계절적 성수기여서, 500억원 수준의 매출을 낼 것”으로 예상했다.

이어 “올해가 본격적인 실적 개선(턴어라운드)의 원년으로, 매분기 매출 성장과 수익성 개선을 확인하면서 비교기업 대비 저평가 요인이 해소될 것”이라고 판단했다.

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)