기업들 앞다퉈 '부동산 영끌'…구입액 1.5조, 6년새 10배 급증

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

최근 10년 공시 전수조사

대출 비용 줄고 자금조달 쉬워져

구입액 2014년 이후 최대 규모

강남3구·성남 분당구 집중 투자

자기자본이익률 하락 '불가피'

운용사·소액주주들에겐 악재

대출 비용 줄고 자금조달 쉬워져

구입액 2014년 이후 최대 규모

강남3구·성남 분당구 집중 투자

자기자본이익률 하락 '불가피'

운용사·소액주주들에겐 악재

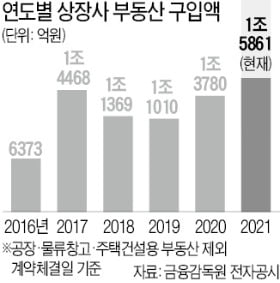

최근 10년 부동산 매입 공시를 전수조사한 결과 올해 투자 및 업무용 부동산 양수금액(계약체결일 기준)은 1조5861억원을 기록했다. 현대차그룹이 10조5500억원 상당의 서울 삼성동 부동산을 사들인 2014년 이후 최대 규모다.

상장사들의 부동산 구입은 2017년부터 크게 늘었다. 2016년 6373억원이던 구입액은 2017년 1조원대로 올라섰다. 이후 작년까지 1조1000억~1조4000억원에 머물다가 올해 1조5000억원을 넘어섰다.

부동산 구입이 급증하는 이유는 두 가지로 분석된다. 최근 몇 년간 부동산 가격이 급등하면서 부동산 막차에 탑승하려는 상장사가 늘어나고 있다. 동시에 코로나19 이후 금리가 내려가면서 대출 비용도 줄어들었다.

대부분의 부동산 구입은 차입을 통해 이뤄지고 있다. 올해 부동산을 매입한 43개 상장사 가운데 20개는 적자(전년도 실적 기준) 기업이다. 흑자 기업마저 ‘레버리지’를 일으켜 매입에 나선 경우가 대부분이다.

코스닥 상장사 버킷스튜디오는 연초 서초구에 있는 지상 11층 건물을 730억원에 구입했다. 자산총액인 540억원의 135%가 넘는 금액이다. 작년까지 당기순손실을 내고 현금 및 현금성 자산이 176억원이어서 잔금을 치르지 못할 것이란 전망이 나왔지만 200억원 규모 전환사채(CB) 발행과 100억원 규모 유상증자로 자금을 조달했다.

지난 10일에는 게임업체 조이시티가 경기 성남시에 있는 ‘수내파이낸스타워’를 910억원에 매입하기로 계약했다고 공시했다. 자산총액의 82% 달하는 금액이다. 금융회사에서 180억원을 차입했다. 작년에는 의료분석 기업 제이엘케이가 강남구 테헤란로의 지상 11층 건물을 238억원에 구입했다. 유상증자 100억원과 은행 대출(116억원)이 재원이 됐다.

부동산 투자가 강남3구와 성남시에 몰리는 점도 특징이다. 올해 매입 부동산 43건 가운데 35%인 15건이 강남3구, 16%인 7건이 성남시 분당구에 있었다. ‘노른자 땅’으로 불리는 강남과 ‘준강남’ 지역에 투자가 집중된 것이다.

소액주주와 운용사들은 이 같은 현상을 긍정적으로 바라보지 않는다. 부동산을 구입하면 자기자본이익률(ROE)의 분모인 자기자본이 증가하면서 ROE가 떨어지기 때문이다. 이익창출능력 지표인 ROE는 당기순이익을 자기자본으로 나눠 계산한다.

본업 성장을 위한 투자 재원은 물론 배당금 확대, 자사주 매입 등 주주친화정책에 쓸 재원이 줄어든다. 이 때문에 부동산 구입이 주가 하락으로 이어지기도 한다. 주주친화정책을 요구하는 주주들과의 갈등을 촉발할 수도 있다.

박의명 기자 uimyung@hankyung.com

![[단독] 부동산도 'K-양극화'…저소득층 중 집 있는 비율 '역대 최저'](https://img.hankyung.com/photo/202109/01.27499794.3.jpg)

![서울 집 전셋값, 3년전 매맷값…주담대 조이자 신용 '영끌'[식후땡 부동산]](https://img.hankyung.com/photo/202109/01.26400135.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)