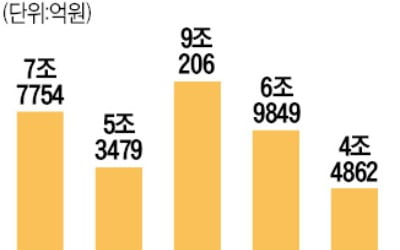

20대 주식담보 이용자 1.4만명

대출액 1년반 새 4.3배↑

코로나 이후 20대 융자 4배↑

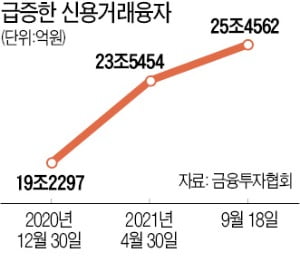

문제는 만기 내에 갚기만 하면 되는 은행 대출과 달리 신용거래융자는 신용거래로 산 주식의 가격이 일정 수준 밑으로 내려가면 증권사가 반대매매(강제 주식 처분)를 할 수 있다는 점이다. 여기에 연 5~7% 수준의 대출 금리도 별도로 부담해야 하기 때문에 피해가 커진다. 지난해 증권사가 반대매매를 집행한 금액은 1조2000억원에 달했다.

금융당국 관계자는 “증권업계는 반대매매 등 장치가 있어서 큰 리스크 없이 연간 신용거래융자 이자로만 1조원에 가까운 이익을 내고 있다”며 “향후 증시가 타격을 받을 때에도 증권사가 아닌, 젊은 투자자가 가장 큰 피해를 볼 것”이라고 지적했다.

증권업계도 신용거래융자가 지나치게 늘어났다고 보고 자체적인 ‘속도 관리’에 나섰다. 이달 들어 대신·NH투자증권 등은 신규 신용거래융자를 중단하기도 했다. 한 증권사 관계자는 “최근 금리를 높이거나 신규 대출을 막는 곳이 속속 생겨나고 있지만 한도만 생기면 앞다퉈 신용거래를 하는 투자자가 많다”고 했다.

DSR 규제 타깃 되나

신용거래융자가 고삐 풀린 듯 증가한 것은 당국의 가계부채 관리 선상에서 제외돼온 탓이다. 그동안 정부의 가계대출 관리는 ‘집값 상승 억제’에 방점을 둬왔다. 주택담보대출·신용대출 등 은행 대출을 비롯해 카드론·보험사 대출 등까지 잇따라 규제가 강화됐지만, 증권사 대출은 부동산과 직접적 연관이 없어 상대적으로 느슨히 관리돼왔다.그러나 앞으로는 신용거래융자도 큰 틀에서 가계대출로 보고 관리를 강화할 필요가 있다는 게 당국 내부의 판단이다. 총부채원리금상환비율(DSR) 규제 대상에 포함하는 것은 그중에서도 가장 직접적인 영향을 줄 수 있는 방안으로 거론된다. 차주별 DSR 산정 규제를 적용할 경우, 대출 소비자는 대출 원리금 총액의 합계가 연소득의 일정 비중(40~60%)을 넘지 않도록 대출 총액을 관리해야 한다. 만약 여기에 신용거래융자를 포함하게 되면, 증권사에서 신용거래융자를 받아 주식 투자를 할 때도 한도에 일부 제한이 생기는 셈이다.

금융당국은 지난 7월부터 부동산 규제지역에서 6억원이 넘는 주택을 담보로 주택담보대출을 받거나 1억원이 넘는 신용대출을 받으면 차주별로 DSR 규제를 적용하고 있다. 내년 7월 DSR 규제 대상에 포함하기로 한 카드론의 시행 시기도 이보다 앞당길 가능성이 거론된다. 카드론 다음 타깃이 신용거래융자가 될 것이라는 전망도 나온다.

다만 ‘동학개미’로 대표되는 개인투자자의 반발은 당국이 추가 규제를 주저하게 하는 요소로 작용할 전망이다. 한 금융당국 관계자는 “금리 상승으로 인한 자산 시장 충격과 투자자 피해에 대비해야 할 때인 것은 사실”이라면서도 “집값 상승의 혜택을 받지 못해 증시로 몰린 젊은 층의 반발이 특히 커질 수 있어 고심하고 있다”고 말했다. 신용거래융자를 규제하면 증권사 대신 금리가 더 높은 2·3금융권의 ‘스톡론’(금리 연 10% 안팎) 등으로 투자자가 옮겨가는 ‘풍선효과’가 나타날 수 있다는 우려도 제기된다.

■ 신용거래융자

증권사가 고객의 보유 주식 및 현금 등을 담보로 잡고 일정 기간 주식 매수 자금을 빌려주는 대출이다. 담보로 맡긴 주식의 가격이 일정 수준 이하로 떨어지면 증권사가 반대매매를 할 수 있다.

정소람 기자 ram@hankyung.com