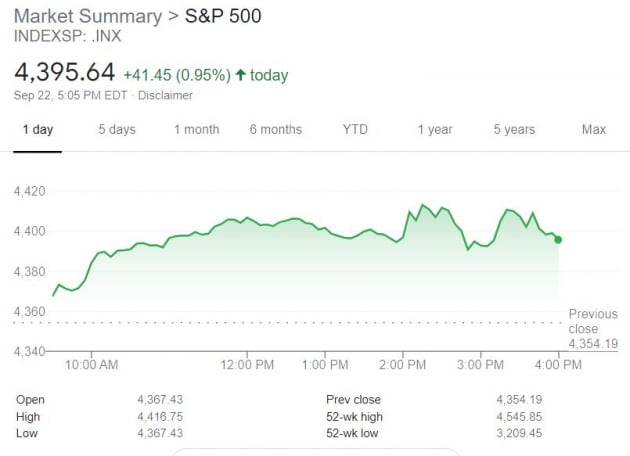

1%가 넘게 오르던 주요 지수는 오후 들어선 제자리에 멈춰선 채 오후 2시를 기다렸습니다. 미 중앙은행(Fed)의 9월 연방공개시장위원회(FOMC) 결과가 나오는 시간이었습니다.

이날 다우 지수는 1.00%, S&P 500지수는 0.95%, 나스닥은 1.02% 오른 채 거래를 마쳤습니다. FOMC에서 성명서가 발표된 뒤 1.2~1.4%까지 올랐지만, 기자회견이 진행되면서 주춤대더니 상승 폭이 좀 줄었습니다.

또 달러화 가치는 올랐습니다. ICE 달러인덱스는 통화정책 성명서가 나온 직후 내림세를 보였지만, 파월 의장의 기자회견 도중 상승세로 방향을 틀었습니다.

이날 회의 내용은 네가지로 정리가 됩니다.

① 11월 테이퍼링 발표 확실시

Fed는 정책금리를 기존 0~0.25%로 유지했습니다. 그리고 월 1200억 달러 규모의 자산매입도 지속하기로 했습니다. 모두 예상되던 것이죠. 이는 FOMC 위원 전원의 만장일치로 결정됐습니다.

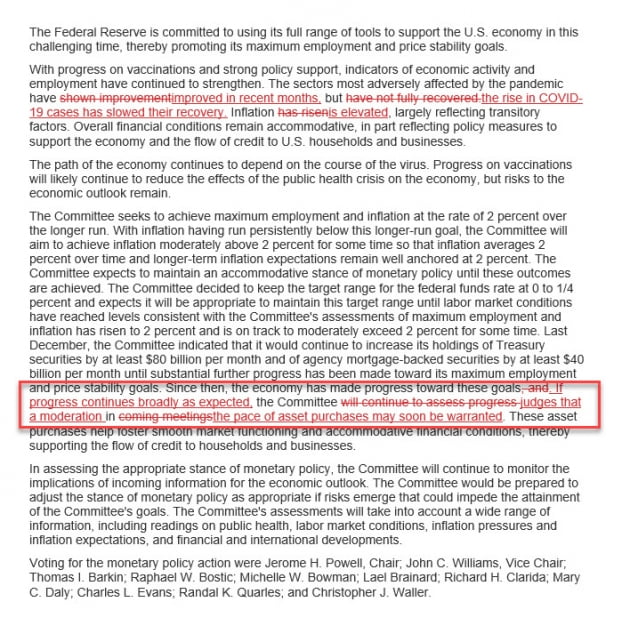

Fed는 통화정책 성명서에 "경제의 진전이 예상대로 광범위하게 계속된다면 자산매입 속도의 완화가 곧 정당화될 수 있다고 판단한다'(If progress continues broadly as expected, the Committee judges that a moderation in the pace of asset purchases may soon be warranted)라는 문구를 넣어 조만간 테이퍼링을 시작하겠다는 뜻을 시사했습니다. Fed의 언어로 'Soon'은 다음을 말합니다.

다만 11월에 발표만 하는 것인지, 자산매입 축소를 시작할 것인지는 확실하지 않습니다. 이는 아마도 다음 달 초 발표될 9월 신규고용 달려있을 것으로 보입니다.

파월 의장은 테이퍼링의 전제조건인 물가, 고용 가운데 "물가는 이미 목표를 넘어 충족했다. 고용의 경우 '거의'(all but) 총족됐다"라고 설명했습니다. 그러면서 "괜찮은(decent) 고용보고서는 11월 테이퍼 시작을 지원할 수 있다"라고 말했습니다.

② 깊어지는 인플레이션 우려

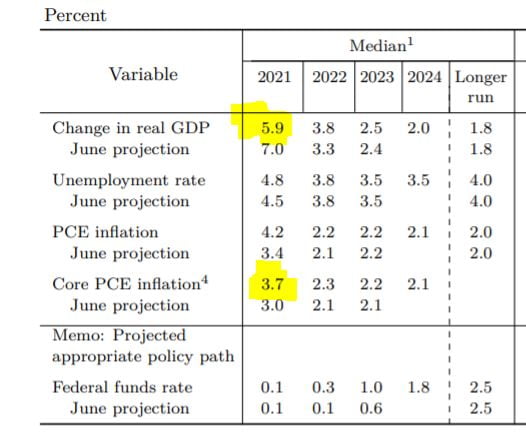

FOMC는 경제전망(SEP)을 통해 올해 경제성장률은 지난 6월에 제시했던 7.0%에서 5.9%로 낮췄습니다. 그리고 인플레이션의 경우 근원 개인소비지출(PCE) 물가를 기준으로 6월에 제시한 3.0%를 3.7%로 높였습니다. 즉 성장률은 낮추고 인플레이션 전망치는 높인 것입니다.

골드만삭스는 인플레이션을 올해 3.8%로 높이고 2022년, 2023년은 그대로 2.1%를 놔둘 것으로 예상했었습니다.

그런데 위원들은 2022, 2023년 인플레이션 전망치까지 모두 높였습니다. 2022년은 2.3%로, 2023년은 2.2%로 조금씩 올린 겁니다. 그만큼 높은 물가가 지속할 가능성이 있다는 뜻이지요.

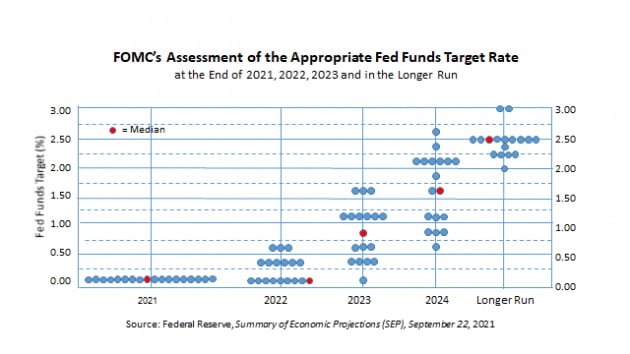

③ 위원 절반 '내년 기준금리 인상'

인플레이션이 높아지면, 금리 인상을 해서 눌러야 합니다. 물가가 정말 걱정된다면 그 시점을 앞당길 수밖에 없습니다.

지난 6월에는 2023년 금리를 두 번 올릴 것으로 예상했었지만, 이번에는 세 번 인상 가능성을 제시했다. 2023년 말까지 금리 인상을 예상하지 않는 위원은 단 한 명뿐이었습니다. 또 2024년까지는 정책금리를 총 여섯 번 올릴 것으로 전망했습니다. 이렇게 되면 2024년 말 Fed의 기준금리는 1.5~1.75%로 상승하게 됩니다.

ING는 "인플레이션이 점점 더 일시적이지 않은 것처럼 보인다. 우리는 내년 9월에 첫 기준금리 인상이 이뤄질 것으로 본다"라고 밝혔습니다.

JP모간의 제이미 다이먼 최고경영자(CEO)는 이날 아침 CNBC 인터뷰에서 "물가 상승이 몇 달간 계속되면 Fed가 신속한 조치에 나설 가능성이 있다. 물가가 지나치게 올라 Fed가 제동을 걸고 유동성을 줄이면 상당한 반작용을 보게 될 것"이라고 말했습니다.

다만 월가 관계자는 "점도표 상의 향후 기준금리가 예상보다 더 높긴 했는데 큰 의미를 부여할 것은 아니다"라고 말했습니다.

④ 파월 "자산매입축소 내년 중반에 끝낸다"

파월 의장은 이날 '테이퍼링을 언제 끝낼 것이냐'는 질문에 "내년 중반에 종료하는 점진적 축소가 적절할 것"이라고 밝혔습니다. 이는 12월에 테이퍼링이 실시된다고 보면 '매달' 150억 달러씩 줄이는 경우를 뜻합니다. 그렇게 하면 내년 6월이면 자산매입은 종료됩니다.

이 발언이 나온 직후 달러 가치는 다시 오르고, 다우 등 지수들은 상승 폭을 줄였습니다. 그만큼 '매파'적 발언이었습니다.

골드만삭스는 최근까지 6주마다 열리는 FOMC 회의 때마다 채권매입액을 150억 달러씩 줄이는 방안이 유력하다고 봤습니다. 이 방안대로 한다면 내년 9월에 자산매입축소가 끝나지요.

그런데 Fed는 테이퍼링을 빨리 끝내려고 하는 겁니다. 이는 조금이라도 빨리 기준금리 인상을 할 수 있는 환경을 만들어놓기 위한 것일 겁니다. 파월 의장은 '테이퍼링 도중에 금리를 올릴 수 있느냐?'는 질문에 "일반적으로는 그렇게 하지 않는다. 완화하면서 긴축을 하지는 않는다'라고 설명했습니다.

물론 파월 의장은 테이퍼링은 기준금리 인상과는 선을 뚜렷이 그었습니다. "채권 매입 프로그램의 축소는 금리 인상 시점과 상관관계가 없다. 금리 인상을 위한 조건은 테이퍼링보다 훨씬 높다"라고 다시 한번 강조한 겁니다.

그는 매달 1200억 달러씩 채권을 사들여 이제 8조4000억 달러까지 불어난 Fed의 자산에 대해 "합리적이라면 사들인 자산은 갖고 있는 게 아니다"라고 말하기도 했습니다. 시장에 내다 팔 수도 있다는 뜻입니다. 시장 유동성을 빨아들일 수 있다는 얘기죠. 다만 파월은 "자산 같은 다른 이슈를 보기 전에 자산매입축소부터 하겠다"라고 설명했습니다.

파월은 '테이퍼링 속도가 빠른 게 아니냐'는 질문에는 "상황에 따라 속도를 늦출 수도 있다"라고 말하기도 했습니다.

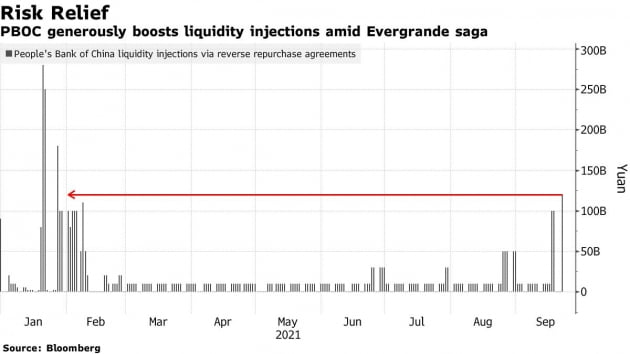

파월 의장은 중국 헝다 사태에 대해 "미국의 관련 노출이 많지 않다. 중국에 국한된 상황인 것 같다"라며 파산 위기가 전염될 가능성을 일축했습니다.

또 다른 월가 관계자는 "현재의 물가와 이번 FOMC를 보면 내년 금리 인상은 확실시된다"라고 말했습니다. 그는 "통상 FOMC가 끝나면 이를 소화하는 시간이 필요하다"라면서 "내일 시장을 주시할 필요가 있다"라고 설명했습니다.

에버코어ISI의 Fed 분석가인 크리슈나 구하는 고객 메모에서 "FOMC 결과는 비둘기파적이지는 않았지만, 공격적으로 매파적이지도 않았다. 주식 투자자들은 낙관적 2022년 성장률 전망과 명확하게 드러나지 않은 2022년 기준금리 인상에서 초기 신호를 받은 것 같다“고 밝혔습니다.

뉴욕=김현석 특파원 realist@hankyung.com