480만원짜리 명품백 대신 '이 주식' 샀다면 25배 이익 '돈방석'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

현재 버킨백 가격은 1만달러

2001년 4000달러 버킨백 샀다면 가치 두배 오른 셈

에르메스 주식 샀다면 주식의 가치는 25배 넘게 올라

2001년 4000달러 버킨백 샀다면 가치 두배 오른 셈

에르메스 주식 샀다면 주식의 가치는 25배 넘게 올라

미국 드라마 섹스앤더시티에서 주인공 사만다는 버킨백을 사러 에르메스를 찾는다. 그런 사만다에게 직원은 가방이 아닌 서류를 내민다. 이름이나 적고 가라고 내민 명단이다. 직원은 대기자만 5년치 밀려있다고 했다. “가방 하나에요?”라며 놀라는 사만다에게 직원은 한 마디 한다. “이건 버킨이에요”. 에르메스가 명품 시장에서 가진 지위와 상징을 보여주는 장면이다.

지금 버킨백의 가격은 1만달러에 달한다. 사만다가 그때(2001년 당시 4000달러) 버킨백을 샀다면 가치가 두 배는 오른 셈이다. 하지만 사만다가 버킨백이 아니라 에르메스 주식을 샀다면 더 좋았을 것이다. 에르메스 주식의 가치는 그로부터 25배 넘게 올랐으니 말이다. 에르메스의 주가는 독보적 지위를 배경삼아 고공행진 중이다.

10년 간 꺾인 적 없는 실적

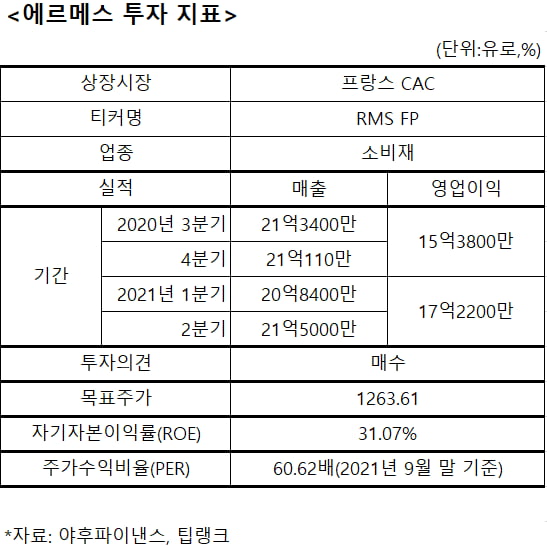

프랑스 주식시장에서 에르메스 주가는 올 들어서만 35% 가량(9월말 기준) 올랐다. 코로나19 이후 저점부터 따지면 약 108% 뛰었다. 에르메스의 10년 상승률은 383%이고, 20년 상승률은 무려 2645%다. 프랑스 대표지수인 CAC40의 지난 20년 상승률이 80%에 그쳤음을 감안하면 눈부신 상승세다.에르메스의 주가를 뒷받침하는 건 실적 성장이다. 에르메스는 코로나19를 겪었던 지난해를 제외하면 연간 기준으로 최근 10년 동안 실적이 단 한번도 꺾인 적이 없다. 2010년 매출은 24억유로였는데, 2019년까지 68억8300만유로로 3배 가까이 커졌다. 지난해엔 매출이 일시적으로 꺾여 63억8900만유로를 기록했지만, 올해는 다시 사상 최대 실적을 기록할 전망이다. 올해 상반기 동안 벌어들인 매출만 42억3500만유로로 2019년 상반기 대비 29% 증가했다. 매출의 대부분을 차지하는 건 역시 가방이다. 올 상반기 ‘켈리백’, ‘버킨백’ 등 가죽제품에서 나온 매출은 19억9900만유로로 전체의 47.2%를 차지한다.

가질 수 없어 더 갖고싶은 너

사실 소비자들은 매년 가격이 오르는 것을 더 선호하기도 한다. ‘베블런 효과’의 대표적 예다. 베블런 효과는 가격이 상승하면 오히려 수요가 증가하는 현상을 일컫는 경제학 용어다. 자신의 부를 과시하거나 허영심을 채우기 위해 가격이 비쌀수록 구매욕이 강해지기 때문이다. 섹스앤더시티의 사만다 역시 “버킨백은 내 취향에 맞지 않지만 가방이 가지는 의미가 있지 않느냐”며 “(4000달러짜리)버킨백을 가지면 난 성공한 여자가 될 수 있다”고 말했었다. 실제 루이비통 등 브랜드를 영위하는 루이비통모에헤네시(LVMH)는 2010~2019년 동안 매출이 164% 증가했는데, 가격이 더 비싼 가방을 파는 에르메스의 매출은 같은 기간 187% 증가했다.

中 성장에 쑥쑥 크는 명품시장

전세계 명품 시장은 매년 커지고 있다. 시장조사업체 GIA에 따르면 2020년 전세계 명품시장은 2248억달러 규모로 추산되는데, 2026년이면 2969억달러 규모까지 성장할 것으로 전망되고 있다.그 중에서도 중국의 성장이 돋보인다. 컨설팅업체 베인앤컴퍼니에 따르면 지난해 전세계 명품시장에서 중국이 차지하는 비중은 20%였다. 2019년 11%에서 두 배 가량 커진 것이다. 코로나19로 인해 다른 국가 소비자들이 지갑을 닫는 와중에도 중국 소비자들은 아낌없이 명품을 산 영향이다. 2025년에는 전세계 명품시장에서 중국이 차지하는 비중이 가장 커질 것으로 예상되고 있다. 현재는 미국, 유럽에 이어 중국이 3위다. 중국의 부유층이 그만큼 빨리 늘어나고 있어서다. 컨설팅업체 맥킨지에 따르면 2010년 중국의 중산층(연간 가처분소득 13만8000~29만7000위안) 비중은 전체의 6.6%에 불가했는데 2018년엔 45.7%까지 늘어났다.

중국의 명품 소비력을 끌어올리는 건 중국의 MZ세대(밀레니얼+Z세대)다. 시장은 특히 Z세대(1995년 이후 출생)에 주목한다. 3억2000만명에 달하는 밀레니얼세대(1980~1995년 출생)는 이미 핵심 소비자로 자리잡았지만 8000만명에 육박하는 중국의 Z세대는 이제 주요 소비자로 자리잡을 것으로 보여서다. 베인앤컴퍼니는 현재 중국의 Z세대가 온라인쇼핑몰 티몰 명품 매출에서 차지하는 비중은 5% 미만으로 작지만 소비금액은 연간 100% 이상 증가 중이라고 분석했다. 그러면서 Z세대가 노동시장에 본격적으로 뛰어들기 시작하면 밀레니얼세대의 소비력을 금방 따라잡을 것이라고도 봤다.

에르메스의 지역별 매출 비중을 보면 일본을 제외한 아시아지역이 차지하는 비중이 50.8%로 가장 많다. 이 중 대부분의 매출이 중국에서 나온다. 에르메스도 이를 고려해 사업을 펼치고 있다. 에르메스의 전세계 매장수는 2011년 328곳으로 정점을 찍고 이후 줄어들어 지난해 306곳이 됐다. 그러나 중국 판매채널은 꾸준히 늘리고 있어 현재 중국 내 에르메스 매장은 28곳을 기록 중이다. 전체 매장수 중 중국의 비중은 2010년만 해도 6% 정도였는데, 현재는 10%에 가까워졌다.

中 '공동부유' 정책이 부른 화

괜한 우려가 아니다. 이미 비슷한 일이 2012년에 일어난 적이 있다. 당시 중국 정부는 특권층을 상대로 반(反)부정부패 운동을 벌였다. 그동안 뇌물로 사용되던 명품 시계 등 소비가 급격히 위축되면서 이듬해인 2013년 명품 소비 증가율은 2%에 그쳤다. 2008~2011년 연평균 10%대의 고성장 행진을 이어갔던 중국 명품 시장이 갑자기 쪼그라든 것이다. 실제 2011~2012년 23% 성장했던 에르메스의 매출은 2012~2013년 8% 성장에 그친다.

아직 중국 정부로부터 명품 소비를 옥죄는 구체적인 정책 발표는 없다. 그럼에도 에르메스 주가는 타격을 입었다. 8월 초 1340유로까지 올랐던 주가는 열흘 만에 1220유로까지 10% 가량 떨어졌다. 그나마 에르메스는 나은 편이었다. LVMH는 같은 기간 종가 기준 고점에서 저점까지 14% 가량 떨어졌다. 구찌와 입생로랑 등 브랜드를 보유한 케링은 20% 넘게 떨어지며 더 극단적인 양상을 보이기도 했다. 존 콕스 케플러쇠브뢰(Kepler Cheuvreux) 유럽 소비재 부문장은 중국 부유층에 대한 세금 인상으로 중국 내 명품 판매가 10~25% 감소할 수 있다고 예상했다. 향후 1~2년은 명품주의 주가를 누를 수 있다는 것이다. 다만 시장의 반응이 지나치다고 보는 전문가가 더 많다. 스위스 투자은행 UBS는 “중국 정부의 정책이 온건하고 점진적일 것”이라며 “명품 시장에 미치는 영향은 제한적일 전망”이라고 내다봤다. 그러면서 중국 정책 우려로 인한 명품주의 주가 하락은 명품주를 싸게 살 절호의 기회가 될 것이라고도 덧붙였다.

공동부유 정책이 명품주에 오히려 좋다는 의견도 있다. 아네타 와이님코 피델리티자산운용 포트폴리오 매니저는 “최근 중국정부의 움직임을 예측하기 어렵기 때문에 상황을 주의 깊게 살펴보고 있다”면서도 “정부의 정책방향이 중산층 성장을 뒷받침하는 것으로 보이기 때문에 중국의 명품시장 위축을 걱정하진 않는다”고 밝혔다. 그는 여전히 에르메스를 비롯한 유럽 명품주에 확신을 갖고 있다고도 언급했다.

견조한 실적에 주주환원 확대도 긍정적

에르메스의 주주환원정책을 투자 포인트로 꼽는 전문가들도 있다. 견조한 실적에 탄탄해진 재무구조를 바탕으로 주주환원이 지속적으로 이뤄지고 있기 때문이다. 펀드평가사 모닝스타에 따르면 에르메스의 지난해 주당배당금(DPS)은 4.55유로였다. 원래 주당 5유로를 배당하려고 했으나 코로나19로 인해 삭감했다. 에르메스의 DPS는 2018년 이후 매년 4.55유로로 동일하다. 배당성향(배당금 총액÷이익)은 매년 확대되고 있다. 지난해 배당성향은 43.09%로 2019년(32.88%) 대비 큰 폭으로 확대됐다.

에르메스의 주가수준이 싼 편은 아니다. 에르메스의 주가수익비율(PER)은 60.62배로, 케링(23.52배)이나 LVMH(34.39배) 등 동종업계에 비해 비싸다. 그렇다 보니 주가 수준이 높다고 보는 애널리스트들도 있다. 투자 전문매체 팁랭크스에 따르면 최근 12개월간 애널리스트 7명 중 3명이 에르메스 주식 매수를 추천했으나 4명은 중립이었다. 이들이 제시한 목표주가 평균치는 1263.61유로였다.

이슬기 기자

![뱅크웨어글로벌 "시황 변동 관련 중요 공시사항 없어" [주목 e공시]](https://img.hankyung.com/photo/202412/AD.37446788.3.jpg)

![[마켓칼럼] "IT 업종 비중 60% 이상 추천…집중 투자 시기"](https://img.hankyung.com/photo/202412/01.38959207.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)