"3분기 어닝시즌을 덮친 네 가지 위험"-골드만삭스

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

골드만삭스의 데이비드 코스틴 주식 전략가는 지난 3일 투자 메모에서 "투자자들은 기업들의 이익 성장이 지속해서 시장을 더 높게 이끌 수 있는지에 점점 더 집중할 것"이라며 이같이 밝혔습니다.

3분기 어닝시즌은 오는 11일 주에 JP모간 골드만삭스 등 은행주부터 본격화된다. 오는 26일 마이크로소프트, 28일 애플 등 빅테크 기업들이 실적을 내놓는 10월 마지막 주가 정점이다. 11월 6일 주까지는 S&P500 기업 중 시가총액 기준 86%에 해당하는 기업들이 실적 공개를 마치게 된다.

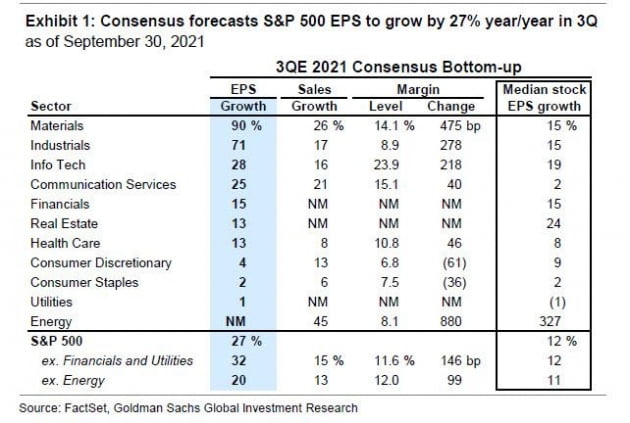

월가는 3분기 기업실적발표가 전년 동기보다 27% 증가할 것으로 추정하고 있다. 이는 지난 2분기 88% 성장한 것보다는 크게 둔화하는 것이긴 하지만 팬데믹으로 인한 기저효과를 고려하면 괜찮은 것이다. 마진은 금융과 유틸리티를 제외한 업종에서 11.6%에 달할 것으로 예상되고 있다. 이는 2분기 13%보다는 상당폭 낮아진다.

첫 번째, 공급망 혼란은 지속하고 있다. 공급관리협회(ISM) 구매관리자지수(PMI)의 세부 지수인 공급업체 인도 지수는 지난 6개월 평균 74로 1974년 이후 가장 높다. 50을 넘는 건 평상시보다 느리게 인도되고 있다는 뜻이다. 지난 9월 초 이후 실적을 공개한 26개 S&P500 기업 중 18개 기업이 공급망 혼란 이슈를 언급했다. 주로 소비재 및 산업재 부문이 많았다. 이들의 발표가 끝난 뒤 월가는 이들의 4분기 기업이익(EPS)에 대한 컨센서스를 평균 4% 낮췄다.

골드만삭스는 이에 대해 "현재 공급망 혼란의 3분의 2가량은 강한 수요 탓"이라며 이런 수요는 내년까지 해소될 것으로 추정했다. 또 대기업들은 가격 인상, 비용 통제, 규모의 경제 활용, 공급업체 전환을 통해 공급망 혼란의 영향을 완화하고 있다고 밝혔다. 특히 금융, 소프트웨어 업종은 이런 공급망 혼란 위험이 적다고 덧붙였다.

다만 공급망 정상화가 예상보다 오래 걸리고, 지금 충족되지 않은 수요가 나중에 다시 나타나지 않을 가능성이 위험 요인이라고 지적했다.

두 번째는 유가다. 브렌트유는 올해 들어 51% 올랐다. 골드만삭스는 연말까지 배럴당 90달러에 달할 것으로 보고 있다. 골드만삭스는 유가 급등은 S&P500 기업의 EPS에 거의 중립적이라고 추정했다. 브렌트유 가격이 10% 상승할 때마다 S&P500 EPS는 0.3% 오르는 데 그친다는 것이다. 에너지 기업의 이익은 늘어나지만, 그 외의 기업들엔 부정적이기 때문이다.

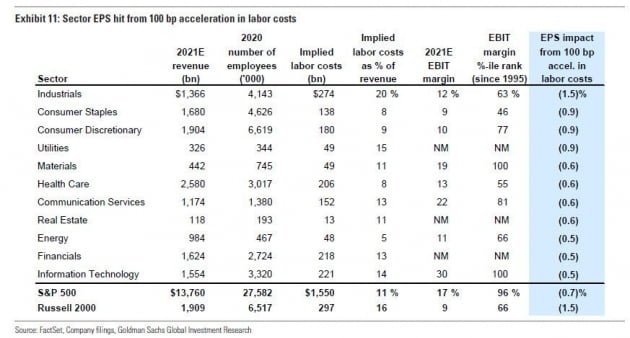

세 번째는 높아지는 인건비다. 골드만삭스에 따르면 최근의 임금 상승 추세는 2007년 이후 최고 수준에 있다. 하지만 인건비는 S&P500 기업들의 매출에 비춰보면 평균 11%에 불과하다.

또 역사적으로 대형주 지수는 임금 압력으로부터 영향을 덜 받는다. 하지만 소형주와 산업재, 소비재 업종 기업들은 높은 인건비 비중 및 낮은 마진으로 인해 임금 상에 가장 취약한 것으로 분석됐다.

뉴욕=김현석 특파원 realist@hankyung.com

![국채금리 상승에 또 기술주 '출렁'…머크는 오늘도 상승 [신인규의 스톡체크]](https://img.hankyung.com/photo/202110/01.27669097.3.jpg)

![JP모간, 테슬라 투자 여전히 부정적…목표주가 215달러 [강영연의 뉴욕오프닝]](https://img.hankyung.com/photo/202110/01.27669064.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)