증거금 수십 배 레버리지 거래

수수료 비싸고 환차손 비용도

상품 만기 있어 단타만 가능

"변동성 극심…투자 유의해야"

서학개미 열풍이 해외파생상품 시장으로 번지고 있다. 최근 글로벌 증시가 주춤하고 원자재 가격이 급등하자 많은 수익을 얻고자 하는 투기성 수요가 해외파생상품 시장으로 몰리고 있다.

미국 지수·원자재 선물 ‘인기’

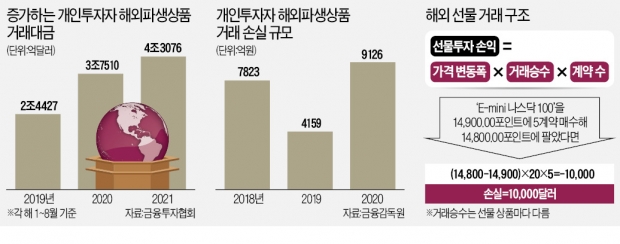

올 들어 8월까지 국내 개인투자자가 가장 많은 금액을 거래한 해외파생상품은 ‘E-mini 나스닥100’이었다. 이 상품은 나스닥 시가총액 상위 100개 종목으로 구성된 ‘나스닥100 지수’를 추종한다. 올해(1~8월) 개인투자자의 ‘E-mini 나스닥100’ 거래대금은 1조7083억달러로 전년 동기(1조1795억달러) 대비 44.8% 늘었다.최근 원자재 가격이 급등하면서 원자재 관련 파생상품에 투자하는 개인투자자도 많아졌다. 뉴욕상업거래소에서 거래되는 ‘크루드오일 서부텍사스원유(WTI)’ 선물 거래대금은 올해 3407억달러로 전년 동기 대비 34.6% 증가했다. 뉴욕상업거래소에 상장된 구리 선물 거래대금은 838억달러로 전년 동기보다 178.2% 급증했다.

해외파생상품 시장에서 개인투자자는 ‘큰손’이다. 올 8월까지 국내 증권사의 해외파생상품 거래대금은 6997억달러로, 개인투자자 거래대금(4조3076억달러)의 5분의 1 수준에도 못 미쳤다. 은행과 투신의 거래대금은 각각 1367억달러, 834억달러에 불과했다.

리스크 크고 수수료 비싸

파생상품은 주식, 채권, 원자재, 통화 등을 기초자산으로 해 기초자산의 가치 변동에 따라 가격이 결정되는 금융상품을 말한다. 선물·옵션이 대표적이다. 선물·옵션 거래는 증거금(위탁증거금+유지증거금)만 있으면 최대 수십 배의 레버리지를 일으킬 수 있어 ‘초고위험’ 상품으로 꼽힌다.해외 선물 투자의 손익은 ‘가격 변동폭×거래승수×계약 수’로 계산된다. 가격이 조금만 움직여도 손익이 크게 널뛰는 이유다. 예를 들어 ‘E-mini 나스닥100’을 14,900.00포인트에 5계약 매수해 14,800.00포인트에 팔았다면 지수는 100.00포인트 움직였지만 손실은 1만달러(100×20×5)에 이른다.

상품마다 만기(월물)가 있기 때문에 장기 투자도 어렵다. 단타 거래를 할 수밖에 없는 구조다. 계약당 수수료가 6~12달러에 육박해 수수료 비용이 천정부지로 치솟기도 한다. 계약당 수수료가 6달러인 선물 상품을 하루 동안 5계약씩 사고판다면 총 수수료는 300달러(6달러×5계약×10회)에 육박한다.

투자 상품이냐, 도박판이냐

업계에 따르면 최근 글로벌 증시와 원자재 가격의 변동성이 커지면서 해외파생상품 투자자의 손실 규모가 큰 것으로 추정된다. 증권업계 관계자는 “지난주 증시가 급락한 이후 당분간 하락장이 계속될 것으로 예상한 투자자가 많았는데 증시가 반등하면서 큰 손실을 봤다”며 “원자재 가격을 고점으로 생각하고 매도 포지션을 취한 투자자도 많았다”고 전했다.해외파생상품을 ‘투자 상품’과 ‘도박’ 중 무엇으로 볼 것인지에 대해 전문가들의 의견은 분분하다. 일각에서는 개인투자자의 금융 이해도가 높아지면서 자연스럽게 해외파생상품 투자가 늘어난 것이라는 분석이 나온다. 한 증권사 해외파생팀 관계자는 “과거에는 선물·옵션을 도박으로 접근했다면 최근에는 포트폴리오 일부로 분산 투자하는 사람이 많아졌다”며 “현물과 선물에 각각 투자해 위험 회피(헤징)를 하거나 지수와 원자재 선물에 나눠 투자하는 전략을 쓰기도 한다”고 했다.

반면 개인투자자의 해외파생상품 거래 자체를 우려하는 목소리도 있다. 이채원 라이프자산운용 의장은 “해외파생상품이 추종하는 기초자산의 변동성이 큰 시기에는 하루 만에 투자금을 모두 날릴 수도 있다”며 “수수료와 환차손 비용이 크기 때문에 헤징 수단으로도 적절하지 않다”고 강조했다.

서형교 기자 seogyo@hankyung.com

![[단독] 강호동도 손 털었다…가로수길 빌딩 166억에 매각](https://img.hankyung.com/photo/202412/03.24235461.3.jpg)