애스워스 다모다란 "좋은 기업 비싸게 사지 마라…덜 좋은 기업 싸게 사는 게 투자 기본"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

한국경제 창간 57th 미래를 말한다

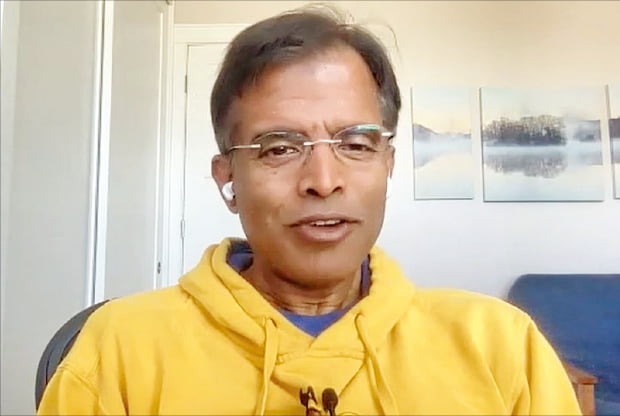

글로벌마켓 인터뷰 (7) 애스워스 다모다란 뉴욕대 교수

기업 미래 아무리 좋아 보여도 적정 주가 고려를

인플레 일시적일지 오래 지속될 지 아무도 몰라

주식·채권 하락 압력…중앙銀도 통제 어려워

암호화폐 가치 입증 못해…대체투자로는 위험

중국 텐센트·알리바바 여전히 강력한 플랫폼

글로벌마켓 인터뷰 (7) 애스워스 다모다란 뉴욕대 교수

기업 미래 아무리 좋아 보여도 적정 주가 고려를

인플레 일시적일지 오래 지속될 지 아무도 몰라

주식·채권 하락 압력…중앙銀도 통제 어려워

암호화폐 가치 입증 못해…대체투자로는 위험

중국 텐센트·알리바바 여전히 강력한 플랫폼

▷팬데믹(대유행) 이후 미국 등 주요국 자산 가격이 급등했습니다. 가치평가 차원에서 거품이 있다고 봅니까.

▷한국 투자자들은 아마존 테슬라 엔비디아 등의 미래가 밝다고 믿고 꾸준히 사들이고 있습니다.

“내 조언은 회사에 대해 어떻게 생각하는가와 투자에 대해 어떻게 생각하는가를 구분하라는 것입니다. 매우 좋은 회사일 수 있어도 정말 나쁜 투자가 될 수도 있습니다. 당신은 테슬라의 미래가 밝다고 생각하지만 시장의 다른 모든 사람도 같은 생각을 가지고 있습니다. 그래서 주가가 너무 올라갑니다. 미래가 아무리 좋아도 너무 비싸게 주식을 사게 되는 것이지요. 회사가 얼마나 좋은지 생각하는 것만으로 투자할 수는 없습니다. 가치가 얼마나 되는지 항상 가격을 고려해야 합니다.”

▷저가매수(buy the dip)를 하라는 얘기처럼 들립니다.

“일부는 맞습니다. 적절한 가격이라면 어떤 회사든 사겠습니다. 엑슨모빌이라고 칩시다. 비록 석유의 미래가 암울하더라도 적절한 주가에선 매수하겠습니다. 하지만 훌륭한 기업이라도 비싼 가격이라면 사지 않을 겁니다. 항상 회사가 얼마나 좋은지뿐만 아니라 그 주식을 얻기 위해 내야 하는 가격을 감안해야 합니다. 그 가격이 수익을 결정합니다.”

▷제롬 파월 미 중앙은행(Fed) 의장은 인플레이션이 일시적이라고 강조하는데요.

“솔직히 아무도 모릅니다. 그래서 인플레이션은 매우 위험합니다. Fed는 마법구슬을 가진 것처럼 행동합니다. 그들이 보고 말할 수 있는 인플레이션은 도대체 얼마 동안일까요? 그들도 모를 겁니다. Fed는 인플레이션을 병에 넣었다가 원할 때 꺼낼 수 있는 ‘지니’처럼 행동합니다. 하지만 인플레이션이 병에서 나온다면 쉽게 다시 들어가지 않을 겁니다. 일단 나오면 중앙은행은 그것을 통제할 수 없습니다. Fed는 지속적인 인플레이션 가능성에 대해 걱정해야 합니다. 인플레이션에서 빠져나오는 과정은 정말 고통스럽기 때문입니다.”

▷인플레이션이 지속된다면 어떤 자산에 투자하는 게 좋을까요.

“주식도 채권도 어떤 금융자산도 오르지 못합니다. 모두 더 많은 가격 결정력을 가진 기업 주식을 찾겠지만 아무리 열심히 노력해도 인플레이션에 얻어맞게 될 겁니다. 1970년대 주식은 계속 가치를 잃었고 채권도 마찬가지였습니다. 당시 수익률이 상대적으로 나았던 자산은 부동산과 금이었습니다. 지금 부동산은 증권화돼 주식, 채권과 같은 흐름을 보입니다. 포트폴리오가 30% 하락할 때 집값도 30% 떨어질 수 있습니다. 그렇게 되면 금만 남습니다. 세상에는 금이 충분하지 않기 때문에 모두가 살 수 없습니다. 그리고 금 투자로는 돈을 벌지 못할 겁니다. 금을 장기간 보유해 부자가 된 사람은 아무도 없습니다. 단지 충격흡수장치처럼 자산을 보호하는 정도겠지요. 그래서 암호화폐와 NFT(대체불가능한 토큰) 등에 대한 수요가 늘고 있다고 봅니다.”

▷인플레이션을 이기기 위해 암호화폐에 투자하겠다는 사람들이 있습니다.

“암호화폐는 아직 스스로 가치를 입증하지 못했습니다. 특히 비트코인을 보면 안전자산이라기보다는 매우 위험한 주식처럼 움직입니다. 만약 주식이 40% 내린다면 비트코인이 60% 하락할까 걱정이 됩니다.”

▷당신의 평가도구를 사용해 찾은 유망한 주식, 섹터가 있다면 무엇입니까.

“나는 FAANG(페이스북·아마존·애플·넷플릭스·구글) 주식을 분석해왔습니다. 그중 적어도 네 개 기업은 돈 버는 기계입니다. 그들은 거대한 플랫폼을 앞세워 성장합니다. 정부와 규제가 막지 않는 한 그들의 성장이 늦춰지는 건 보지 못할 겁니다. 제가 조언하고 싶은 건 이제 5%의 안정적 배당을 주는 주식을 찾지 말라는 겁니다. 더 이상 존재하지 않으며 만약 찾는다면 파산 직전에 있는 회사일 겁니다. 그렇게 배당을 주는 건강한 회사는 없습니다. 이런 시장에서는 성장할 기업을 찾아야 합니다.”

▷Fed가 곧 테이퍼링(자산매입 축소)에 들어갈 것으로 예상됩니다. 자산 가치 평가에 어떤 영향을 미칠까요.

“무슨 상관입니까. 나는 사람들이 지난 12년 동안 Fed를 너무 많이 지켜봐 왔다고 있다고 생각합니다. 현실은 Fed가 시장의 리더가 아니라는 것입니다. 그들은 추종자입니다. 왜 테이퍼링을 할까요. 원하든 원하지 않든 금리가 오르기 시작할 것이기 때문입니다. 인플레이션이 돌아오고 있습니다. 금리를 좌우하는 요인은 궁극적으로 인플레이션이며 경제가 얼마나 강하게 성장하고 있는지입니다. 물론 Fed는 영향력이 있죠. 하지만 금리를 설정하지는 않습니다. 제 생각에 Fed는 이 게임에서 방관자가 됐습니다. 내년에 시장을 주도할 다른 더 큰 힘이 있습니다. 인플레이션입니다.”

▷Fed가 돈을 찍어내면서 기축통화로서의 달러 위상이 흔들리고 있다는 지적이 나옵니다.

“모두가 돈을 찍어내고 있습니다. 유럽연합(EU)도 한국, 인도도 그렇습니다. 환율은 상대적 척도입니다. 달러의 기축통화 지위는 아마도 끝나가고 있을 겁니다. 대체재는 무엇일까요. 글로벌 디지털 통화, 유로, 중국 위안화가 될까요. 사람들이 얼마나 그걸 편하게 여길지 모르겠습니다. 그래서 대체재가 나올 때까지 달러는 여전히 우리가 상품 가격을 표시하는 통화로 남을 것입니다.”

▷중국 정부의 기업 규제 이후 중국 시장이 투자 가능한 시장인지에 대해 논란이 있습니다.

“중국에 대한 투자는 선택의 문제가 아닙니다. 세계 2위의 경제대국이며 금융시장인 중국에 투자하지 않을 수 없지요. 이제는 중국 주식을 살 때 주주가 아니라 단순히 자본 제공자이며 주주의 힘은 ‘제로(0)’라는 걸 인식해야 합니다. 중국 정부는 모든 큰 거래에서 협상 테이블에 앉아 있을 겁니다. 친구도 적도 될 수 있지만 적어도 예측할 수 없는 힘입니다. 앞으로 중국 기업의 가치를 평가할 때 이를 감안해야 합니다.”

▷중국 주식, 특히 중국 빅테크의 가격은 고점의 거의 절반으로 떨어졌습니다.

“나는 텐센트를 샀고 알리바바를 살 준비가 돼 있다고 밝힌 적이 있습니다. 아마 이들 기업에 영광의 날은 지나갔을 겁니다. 중국 정부는 이런 기업의 친구라기보다는 적이 될 가능성이 더 높습니다. 하지만 중국인은 여전히 위챗, 타오바오를 사용할 것입니다. 이들의 플랫폼은 너무 강해서 중국 정부조차 통제에 힘든 시간을 보낼 겁니다.”

▷유가가 치솟고 있습니다. 국제 유가의 적정한 가치는 어느 정도일까요.

“원유는 유한한 자원입니다. 사우디아라비아는 약 30년간 쓸 수 있는 원유를 갖고 있습니다. 그래서 우리는 대체 에너지원을 찾아야 합니다. 하지만 현재로서는 대체 에너지원 중 그 어느 것도 우리가 쓰는 전력량을 충당하기에 충분하지 않습니다. 그게 문제입니다. 우리가 지금처럼 계속 생활한다면 지하에 있는 원유의 양이 감소하면서 위기는 커질 것이고 가격은 오를 겁니다.”

다모다란 교수는

가치평가 분야의 석학…미국에서 가장 인기있는 경영대학원 교수로 뽑혀

1957년 인도 첸나이에서 태어난 다모다란 교수는 미국 UCLA에서 경영학 박사학위를 받았다. 버클리대 강사를 거쳐 1986년부터 뉴욕대에서 재무학을 가르치고 있다. 탁월한 강의로 1990년 뉴욕대 명강의상을 수상했다. 경제 잡지 비즈니스위크는 1991년 그를 ‘미국에서 가장 인기 있는 경영대학원 교수’로 뽑았고 1994년엔 ‘미국 경영대학원 최우수 교수 12인’ 중 한 명으로 선정했다.

다모다란 교수는 “건강한 투자는 어떤 자산에 대해 그 자산이 가진 가치보다 높은 가격을 내지 않는 것”이라며 “투자 자산의 적절한 가격을 알아보기 위해 필요한 게 가치평가”라고 말한다.

뉴욕=김현석 특파원 realist@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)